Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

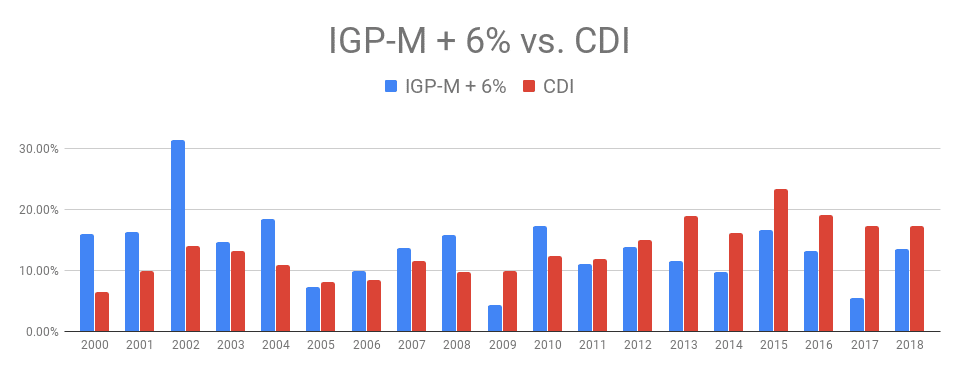

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Localiza Meoo

Localiza Meoo Renault On Demand

Renault On Demand Movida

Movida V1

V1 UseCar

UseCar

Boa tarde! tenho uma previdencia tipo CAB do Bradesco com tx de carregamento de 10%, tenho um proposta de saque de 451.000,00 – 27% de IR, ou renda vitalicia de 3.373,58, tenho 57 anos que considera melhor??

Boa tarde, Lúcio. Planos antigos geralmente com tábuas atuariais benevolentes e que favorecem a conversão em renda mensal ao invés do resgate.

Para confirmar isso, usei nosso simulador de aposentadoria e simulei o seguinte (o valor é arbitrário pois não sei quanto seria a reserva líquida de IR – você pode refazer a conta no nosso simulador):

Presumindo 56anos e para você se aposentar com 57 anos, aplicando uma quantia de R$1,00 por mês até lá, você terá acumulado R$371.599,57 e terá uma aposentadoria mensal no valor de R$2.255,63.

Estimativa feita com a premissa de taxas de juros reais de 0.50%a.m. e expectativa de vida de 86 anos.

Veja que diferença!

Seguem abaixo os parâmetros utilizados na simulação:

Qual o seu sexo?

Masculino

Qual sua idade?

56

Quanto consegue investir por mês até se aposentar?

R$ 1

Como quer calcular seu plano?

Valor que quero contribuir

Com qual idade quer aposentar?

57

Quanto possui em reserva financeira em previdencia privada?

R$ 350.000,00

Esperamos ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Olá, por favor uma dúvida….um plano FGB, pode ter o modelo de tributação Regressiva Definitiva?

Ei Fabiana. Obrigado por sua dúvida, muito interessante.

A maioria dos planos antigos de previdência foi contratada quando ainda não existia a tabela regressiva, por isso possuem o regime tributário progressivo. Entretanto, na data da criação da tabela regressia em 2002 foi dado aos detentores de planos antigos a opção por migrar – ela valeu por 3 anos, até 2005.

Respondi sua dúvida. Se não é só falar!

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, ou Google. Que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa tarde minha esposa tem um plano Porto Seguro Igpm + 6%, não carregamos há mas de 10 anos, Por crise financeira passada e depois não deixaram reativar, Esta valorizando bastante o saldo. só posso fazer com resgate, Eles ofereceram resgate com 20% de bônus. O que calcula?

Situação proposta Suspensa por Inadimplência

Plano Fundo de Previdência Individual

Saldo Bruto

Regime de tributação Progressiva

**O saldo exibido pode ter variações em função da atualização das cotas

Adesão (Plano) 28 de Mai. 2001

Aposentadoria (Previsão) 28 de Mai. 2031

Boa tarde Luiz e obrigado por sua dúvida.

Veja abaixo que sua mesma dúvida foi apresentada pela Denise, onde a seguradora reembolsa os 15% de IR pro cliente para fazê-lo resgatar desses planos. No seu caso já passou pra 20%! Uau! Imagine você o quanto a Porto Seguro não quer que você saia do FGB?

Minha resposta curta é você perde sim, Luiz. Muito provavelmente esses 20% não serão suficientes para compensar as duas perdas que listo abaixo:

1) você perde rendimento de IGPM + 6% a.a. garantidos por no mínimo mais 8 anos; e

2) você não disse em qual tábua atuarial está mas, pela data da contratação, imagino que sejam tábuas favoráveis (at-49 ou at-83), o que recomendaria a conversão em renda.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, ou Google. Que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa tarde,

Tenho um Plano de Aposentadoria BrasilPrev Tradicional (IGPM + 6,0%).

Quero saber quanto à atualização a partir do momento que começar a recebera aposentadoria, também será IGPM + 6,0%?

Sempre entendi que sim, porém, meu marido completou 1 ano de aposentadoria por este mesmo plano e aplicaram apenas a correção pelo IGPM, dizendo que os 6,0% diz respeito apenas ao período de carregamento. É isso mesmo? Não entendi assim no contrato e também não nos foi explicado assim por ocasião da venda e das tentativas de nos tirar deste plano… Agradeço se puder responder, pois queremos ver se temos o direito e entrar na justiça…

Ei Gisele.

Primeiramente, me desculpe a demora, mas é que estava de férias.

Sobre sua dúvida, é isso mesmo! O que acontece, durante o diferimento: IGPM + 6%, na aposentadoria IGPM apenas pois os 6% já foram lançados na Tábua atuarial AT 49+ 6%. No Brasil não havia outra tábua na época a não ser a tábua já com juros então no contrato formalizaram a correção pelo IGPM. Ele não perdeu os 6% de juros só que eles já foram computados antes.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

=]

Boa tarde. Tenho previdencia privada na Porto Seguro desde 2001. Tipo de plano FGB Regime de tributação progressiva

IGPM + 6% TERMINO DA VIGÊNCIA:27/08/2027.

Recebi a proposta da Porto Seguro de resgatar o montante agora sendo que os 15% me seriam reembolsado e na declaração do IR eu pagaria os 12,5 %

Não tenho interesse em solicitar renda vitalícia mensal ou seja quando chegasse em 2027 faria o resgate do montante pagando oos 15% e 12 ,5%.

Perco muito aceitando a proposta de retirada quase 5 anos antes mas recebendo os 15% ? ? Pensei em investir em um imóvel.

Pelo que entendi minha taxa de carregamento é de 5%

Boa tarde, Denise e obrigado por sua dúvida.

Ainda não tínhamos recebido dúvida onde a seguradora reembolsa os 15% de IR pro cliente para fazê-lo resgatar desses planos. Imagine você o quanto a Porto Seguro não quer que você saia do FGB?

Minha resposta curta é você perde sim, Denise. Muito provavelmente esses 15% não serão suficientes para compensar as duas perdas que listo abaixo:

1) você perde rendimento de IGPM + 6% a.a. garantidos por no mínimo mais 5 anos; e

2) você não disse em qual tábua atuarial está mas, pela data da contratação, imagino que sejam tábuas favoráveis (at-49 ou at-83), o que recomendaria a conversão em renda.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, ou Google. Que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Ola!

Estou com uma situação para calcular valor da atualização de uma previdencia de 1998 até agora, poderia me informar como eu faço essa atualização do igp-m + 6% e saber quanto estaria disponivel para resgatar?

Boa tarde, Marina.

Ao que sei, tanto a correção pelo IGPM, quando os juros são incorporados à sua reserva (seu saldo) pro-rata temporis, ou seja, proporcionalmente ao correr do tempo. Em outras palavras, quando você consulta o extrato, esse rendimento já deveria aparecer. Não é isso que está acontecendo?

Agora, se você quiser conferir a aplicação do IGPM, dos 6% ou até mesmo o excedente financeiro (muitas vezes é devido), aí sugiro a nossa consultoria em previdência.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

O meu plano de Previdência prevê o IGPM + 6%. A seguradora quer que eu troque para cumprir PGBL. Me ofereceu uma quantia dinheiro além de reterem o imposto por conta deles. Quando chegar o tempo da aposentadoria posso deixar o dinheiro rendendo ou sou obrigada a retirar? Se puder deixar o rendimento é o mesmo? No contrato não tem nada sobre isso. Outra pergunta: a reserva excedente é sempre zero. Não é estranho?

Boa tarde, Roseli.

Primeiramente me desculpe pela demora em responder, mas é que estava de férias.

Sua dúvida é bem parecida com outras aqui nessa área de comentários (i.e. a da Denise e a do Luiz).

Imagine você o quanto a Porto Seguro não quer que você saia desse plano se além de reembolsar o IR, ainda te ofereceu uma quantia em dinheiro para fazê-la resgatar/trocar para PGBL normal (mais recente)?

Apesar de você não ter sido específica sobre à quantia ou a quanto tempo ainda lhe resta antes de se “aposentar”, minha resposta curta é que você provavelmente perderá dinheiro nessa mudança. Muito provavelmente esse “extra” não será suficientes para compensar as duas perdas que listo abaixo:

1) você perde rendimento de IGPM + 6% a.a. garantidos pelos anos de contribuição ainda restantes; e

2) você não disse em qual tábua atuarial está mas, pela data da contratação, imagino que sejam tábuas favoráveis (at-49 ou at-83), o que recomendaria a conversão em renda.

Sobre a data de resgate ou conversão em renda mensal, tem que confirmar no contrato, mas na maioria dos casos é possível empurrar pra frente sim, para aumentar o período onde a rentabilidade de igpm +6% a.a. é garantida. Depois de conversão em renda, o regima passa a ser de apenas correção monetária pelo IGPM.

A dúvida sobre o excedente financeiro também é comum aqui no fórum (sugiro que procure e leia as outras respostas). Grosso modo, às vezes há erro (falta do crédito) e às vezes há falta de transparência (o excedente foi creditado mas o extrato não explicita isso). Pra assegurar só mesmo fazendo as contas e pra isso indico a nossa consultora parceira – [email protected] (veja um pouco mais sobre essa consultoria aqui )

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, ou Google. Que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa Noite, parabéns pela matéria. Intendo que os planos tradicionais com IGPM+6%, tem uma excelente rentabilidade a longo prazo, com grande volatilidade, tendo momentos negativos. Gostaria da sua opinião sobre a taxa de administração de 8 % cobrada nesses planos e a tributação de 27,5% sobre a concessão dos benefícios. Não seria interessante migrar para o PGBL com tabela regressiva de 10% ao final de dez anos e fazer retiradas programadas e não perder a sua reserva remanescente com a sua falta, deixando para o seu beneficiário legal.

Bom dia, Sérgio.

Não conheço seu contrato e se 8% a.a. for mesmo a taxa de administração, entendo que ela pode sim matar a vantagem que esses planos teriam – o normal é por volta de 1,5%. Agora, o que conheço são altas taxas de carregamento. Como elas incidem só no aporte, dá tempo de recuperar com a rentabilidade extra no longo prazo – objetivo da previdência privada.

Sobre volatilidade, ressalto que no longo-prazo (+10anos) ela é pequena, portanto cuidado para não focar em rentabilidades e variações mensais do IGPM.

Você tem razão ao focar sim na melhor tabela de imposto de renda para o seu caso, essa é uma das principais alavancas de rentabilidade líquida desse produto. Escolha bem seu regime tributário, minimize a alíquota de IR aplicável ao seu plano e aumente suas retiradas líquidas.

Sobre retiradas progamadas, é preciso que você entenda a vantagem que é transformar em renda pelas tábuas atuariais antigas (at-49 e at-83) que geralmente acompanham esses planos. Como a expectativa de vida prevista nessas tábuas é baixa, as retiradas geralmente acabam sendo maiores.

Finalmente, sobre deixar reserva para beneficiário, é possível converter a reserva financeira em renda mensal com reversão ao beneficiário em caso de morte do titular.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine e avalie nosso podcast ou mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa tarde. Parabéns pelo artigo, muito esclarecedor, mas gostaria de tirar algumas dúvidas. Meu pai tem uma previdência deste tipo chamada CAB (Conta Aposentadoria Bradesco) que ele iniciou em 1999 e está próximo do período de usufruto (inicia em outubro de 2023) de renda vitalícia. No entanto, ele prefere resgatar o valor da Previdência, mas ao questionar o banco, o mesmo afirmou que não é possível e que ele só receberia o valor como renda mensal ao iniciar o período de usufruto. Minhas dúvidas são:

1º – O banco pode negar o resgate da previdência, como eles afirmaram?

2º – Caso positivo, é possível fazer a portabilidade deste tipo de previdência para uma que seja possível resgatar o valor total?

Entendo que seja um plano vantajoso caso não haja taxas abusivas, no entanto, no caso do meu pai, o usufruto é apenas enquanto ele estiver vivo e após seu falecimento o montante fica com o banco, não sendo possível a herança para minha mãe ou para mim. E fazendo uma simulação rápida, ao investir este dinheiro em uma cesta diversificada de FIIs é possível alcançar quase a mesma rentabilidade simulada pelo banco, sendo mais vantajoso resgatar o valor total da previdência.

Grato pela atenção.

Boa tarde, Andrew. Que bom que gostou do artigo!

Sobre sua dúvida, esses planos mais antigos tem diversos tipos de contratos e cada um pode conter cláusulas diferentes do outro. Portanto, apesar de que os que conheço permitem o saque da reserva, é difícil cravar que todos são assim.

Ressalto que os bancos e seguradoras tem feito barbaridades no atendimento de clientes quando se trata desse planos. Inclusive, você deve ter visto o sem número de pedidos de cópias de contratos que circula aqui na áre de comentários desse post. Isso porque ninguém mais tem cópia do que foi assinado e os bancos falam e fazem o que querem.

Ou seja, se você quer mesmo sacar, sugiro pedir cópia do contrato para confirmar a cláusula que proibe. Ressalto que os que conheço permitem.

Agora, plano assinado em 99 tem grandes chances de ser pela tábua atuarial at-49. Ainda que seja pela at-83, me parece difícil obter melhores fluxos de caixa futuros resgatando, antecipando IR e reaplicando em FIIs viu? Bom, isso a menos que a situação de saúde do seu pai seja realmente delicada, o que espero não seja o caso.

Finalmente, acho que você já percebeu que essa decisão pode valer muita grana. Portanto, se achar que precisa de auxílio, conte com nossa consultoria de previdência .

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa tarde. Você sabe como funciona o negocio de repactuação na data de aniversario do plano? Tenho duvida se é a mesma coisa que o excedente financeiro.

Oi Tomás, desconheço. O que existe é a data de concessão do benefício onde pode ser repactuada a data de saída, mas nem todo contrato permite, os do BB permitiam em geral ( pelo menos os que eu já vi) e não está relacionado a excedente. Uma outra hipótese é você ter entendido que na data de saída será apurado o excedente e estar usando esta expressão repactuar que não caberia. De qualquer maneira você pode retornar por email pra [email protected] com detalhes.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook, que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Abc

Programei minha aposentadoria da previdência privada para 70 anos pelo igom+6%, porém gostaria de começar a receber aos 53 anos. Sei que o valor a receber cai bem, gostaria de saber como fazer esse cálculo.

Boa tarde Denys.

Basta multiplicar o valor total da sua reserva financeira pelo fator correspondente a idade de conversão em renda (70 ou 53) da sua tábua atuarial (BR-Ems, AT2000, AT87 ou AT49). O resultado desse produto é o valor que você receberá mensalmente e que será corridigo anualmente pelo IGPM.

Espero ter ajudado. Se também quiser colaborar conosco, gostaríamos de pedir um testemunho sobre o nosso trabalho em linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook, que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Brigadão.

=)

Como eu sei qual a minha tábua atuarial? Meu plano iniciou em 2002

Ei Roseli. Pela data início do plano, imagino que sejam tábuas favoráveis (at-49 ou at-83), o que recomendaria a conversão em renda.

Boa noite, mais 11 meses e termina meu plano de aposentadoria com este rendimento de IGPM + 6%. Estou com dúvida, claro terei um valor mensal, mas como fica esse reajuste ? Anual ? A cada 12 meses é atualizado o valor que recebo de aposentadoria. E sim, me ligaram inúmeras vezes fazendo proposta de todos os tipos para resgatar, mas como vou começar a usufruir aos 55 anos pretendo ficar na modalidade de receber os benefícios mensalmente. Ficaria grato de saber como é a reajuste dessa aposentadoria. (IGPM + 6%). Desde já agradeço a atenção.

Bom dia Dorival,

A correção anual da renda será pelo IGPM, a taxa de 6% ao ano já está embutida na tábua atuarial: AT 49 + juros de 6%. Então quando informarem a renda inicial já terão inserido os 6% para a vida inteira. Em outras palavras, da conversão em renda em diante é só mesmo IGPM anualmente. Exemplo: aposentei agora em junho de 22 com 5mil de renda. Em jun de 23 acrescenta-se os 10%(?) do IGPM acumulado nos últimos 12 meses e sua retirada mensal passa a 5500.

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho em linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook, que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Brigadão.

=)

Tenho um plano Brasilprev Tradicional (benefício definido) desde 1995 e vejo esta entidade atuando com bastante deslealdade para conosco, segurados, simplesmente pq acha que o plano não é mais um bom negócio para eles… tenho vários problemas e vou relatar alguns:

1) Meu plano tem atualização TR + 6% a.a., e insistem que não podem trocar por IGPM, pois a previsão contratual é a taxa referencial… tem como resolver será?

2) Assim como outras pessoas, fiz a opção pelo regime de Tributação Regressivo, porém a Brasilprev nega-se a implementar. Tenho toda documentação comprovando a opção e a anuência da Brasilprev. Terei que procurar o Judiciário e pedir conversão em perdas e danos, uma vez que a legislação não oferece Tabela Regressiva par planos de benefício definido, pelo menos até onde eu saiba. O problema será calcular a diferença que a Brasilprev terá que me ressarcir mês a mês, pois eu escolherei Renda Mensal Vitalícia… alguém será que já passou por esse processo?

Grato

Bom dia Leandro.

Justamente para auxiliar em casos como o seu, criamos o serviço de consultoria em previdência de planos antigos. Esse serviço é desempenhado pela nossa consultora parceira, a quem você pode contatar diretamente através do email [email protected]. Inclusive, ela pode também te ajudar a calcular os benefícios devidos com a aplicação da AT49 nas diferentes modalidades, bem como indicação de assessoria jurídica.

Espero ter ajudado, Leandro! Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

Abc

Seu artigo, excelente, me trouxe várias questões. Queria saber o que fazer pois a Porto Seguro passou, após 2020,me impedir de fazer aportes na minha previdência privada, o que eu podia fazer antes. Meu plano é de 2002 e prevê IGPM+6%

Ei Roseli.

A dúvida sobre a proibição de novos aportes em planos antigos também é comum aqui no fórum (sugiro que procure e leia as outras respostas). Grosso modo, a seguradora não pode fazer isso. Ou seja, se você peitar, tem que poder continuar contribuindo. Se não conseguir fazer isso sozinha indico a nossa consultora parceira – [email protected] (veja um pouco mais sobre essa consultoria aqui , ela pode inclusive te encaminhar para assistência jurídica especializada!

Abc e boa sorte aí.

=]

Fala galera acabei de ler uma matéria bem interessante e que explica um pouco mais sobre a situação dos planos FGB … No caso da Evidence Previdência quem não entrou com ação contra ela a própria entrou com ação contra os clientes para cancelamento do plano. Incrível!! Vejam:

https://www.fenacor.org.br/noticias/previdencia-planos-antigos-geram-acoes-na-jus

Bom dia.

Existe alguém aqui que tenha um plano tradicional antigo e que a época fez a migração para o regime de tributação regressivo que conseguiu realmente migrar o plano tradicional para esse regime regressivo?

Estou perguntando pq está tendo muitos casos de pessoas que lembram que na época fizeram essa migração mas os planos não foram alterados e eles não guardaram o comprovante.

Eu tenho todos os papéis relativos a um plano tradicional que eu tenho desde 2000 e eu fiz essa migração em 27 de junho de 2005, eu tenho o comprovante aqui comigo assinado por mim e carimbado e assinado pela funcionária do banco que fez a operação na época, mas a brasilprev alega que foi um erro que não poderia e não vai fazer a migração. (segundo quem me atendeu na Brasilprev em 2020, essa era a resposta padrão para essa pergunta sobre tributação regressiva…)

Tem algum jeito de resolver isso? por que está sendo uma coisa tão difícil de resolver essa questão da tributação nesses planos? Já que simplesmente quem deixa de arrecadar é o governo e não tem nada a ver com os planos.

Mas enfim , é aí tem jeito de resolver isso no meu caso? Já que tenho o comprovante físico aqui comigo sem rasuras de que fiz essa opção dentro do prazo legal para isso?

Segue o texto do papel referente a alteração:

Conforme previsto no art. 2° da lei n° 11.053/2004, formalizo a minha opção pela tributação nos moldes nela previsto.

Declaro estar ciente que a opção pela forma de tributação acima referida é IRRETRÁTAVEL na forma da lei, e que essa opção é válida apenas após o recebimento deste formulário pela BRASILPREV. Guarde a via protocolada com você. Está é a conformação de que você optou pela tributação regressiva definitiva.

Sem mais muito obrigado.

Boa tarde Kaleb.

Sobre sua dúvida do porquê a Brasilprev se recusa a admitir? Se houve erro, a seguradora seria co-responsável pela arrecadação inadequada de impostos. Imagino que esse pode ser o motivo da recusa em assumir e retroagir.

Se dá pra resolver? Sempre dá pra resolver querelas no SFN, algumas vezes amigavelmente, outras judicialmente. Seu caso está me parecendo que requer acionamento judicial, por isso sugiro que se assessore da nossa consultora parceira – [email protected] – que pode inclusive te direcionar para escritório de advocacia especializado.

Espero ter ajudado. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=)

Oi Frederico, tudo bem?!

Tenho um Sulaprev IGPM+6, o manual do plano fala de um repasse de benefício (acho que é isso) de 75%, sabe o que quer dizer?

Queria saber também o que ocorre se a seguradora quebrar, perco tudo?

Meus avós tomaram muito prejuizo com previdências como coroa bras que quebraram. Como está isso hoje.

Desde já agradeço e parabéns por tudo!

Obrigado pela participação e vamos às suas dúvidas, Gustavo:

1) O repasse seria de 75% da renda mensal ao dependente apontado como beneficiário no caso do falecimento do titular do plano falecer;

2) Sim, se a Seguradora quebrar, você perde tudo, ou quase tudo (se houver valor financeiro positivo após saldadas todas as dívidas no processo de intervenção/liquidação pela Susep, ele poderá ser rateado entre os segurados);

3) O SFN melhorou bastante desde os idos da Coroa Brastel, Economisa e etc, mas risco sempre há.

Espero ter ajudado. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=)

Tenho essa dúvida também sobre o risco de quebra da seguradora. Pelo q sei a Susep fiscaliza muito bem a parte financeira das seguradoras e as seguradoras sempre apresentam auditorias independentes. E o patrimônio da previdência não se mistura ao patrimônio da seguradora. Mas é uma questão bem interessante para o Fred explicar pra nós!

Bom dia Rogério.

É bem isso aí que você falou. Em tudo tem risco, mas atualmente, em resumo, parece razoável a situação, bem controlada do ponto de vista de riscos. Bom, de toda forma, coloquei o assunto aqui na lista e vou procurar um bom entrevistado para poder tratar disso um pouco mais em detalhes no futuro no nosso podcast.

Torçam aí pra conseguirmos alguém.

Abc