Já pensou em unir as funcionalidades de uma carteira digital para PJ e, ainda, fazer suas vendas em um só lugar, sem pagar mensalidades por isso? Essa é a proposta do PicPay Empresas!

Então, se você procura uma carteira digital onde você possa organizar as finanças da sua empresa, onde você pode contar com o rendimento de 102% do CDI sobre o seu saldo, onde você pode diversificar as formas de pagamento que você oferece aos seus clientes e ainda antecipar seus recebíveis, continue a leitura!

- Cashback (dinheiro de volta na conta) para compras na loja PicPay ou em empresas parceiras;

- Rendimento de 102% do CDI;

- Sem taxa de adesão, mensalidade ou anuidade;

- Permite que seu cliente te pague via PIX, por Qr Code ou por links de pagamento e cartão de crédito;

- Limite de pagamento de boleto (R$5.000 por dia e R$10.000,00 por mês);

- Você precisa baixar o aplicativo do PicPay Empresas;

- Taxas altíssimas para recebimentos em curto prazo e parcelados em muitas vezes (chegam a 35,51%, que é a taxa de parcelamento + taxa de vendas);

- Não aceitam cartões de débito;

- Não tem opção de pagamento por aproximação;

- Se apresentam como substitutos das maquininhas de cartão, mas não aceitam cartões de débito ou pagamento por aproximação;

PicPay empresas: o que é?

O PicPay empresas é uma carteira digital, voltada para empresas e MEIs (Microempreendedores individuais), que permite que você faça e receba pagamentos por meio do aplicativo do PicPay.

Nesse sentido, eles se apresentam como uma solução capaz de unir os benefícios de uma carteira digital para PJ com algumas funções das tradicionais maquininhas de cartão, como o recebimento de pagamentos no crédito e a antecipação de recebíveis.

Logo, se por um lado eles concorrem com a Pagbank e a Nu PJ, por outro são concorrentes de empresas como a PagSeguro e a SumUp. Então, para ficar mais claro, vamos tratar do PicPay Empresas tendo em vista essas duas grandes frentes, veja o índice:

Mas antes, quem pode criar uma conta PicPay Empresas?

O único pré-requisito para criar uma conta no PicPay Empresas é ter um CNPJ, ou seja, você, profissional informal, acaba ficando de fora dessa. Em seguida, você tem dois caminhos, o site ou o aplicativo.

Nas duas opções, você precisa fornecer:

- Nome;

- CPF;

- E-mail;

- Telefone;

- Nome completo da mãe;

Depois, é só informar os dados da sua empresa e você terá sua conta!

Não tenho CNPJ, posso abrir conta no PicPay Empresas?

Não! Mas, se você, trabalhador informal, sem CNPJ, também se interessa pela carteira digital do PicPay, conheça o PicPay PRO:

| Carteira Digital | PicPay PRO | PicPay Empresas |

|---|---|---|

| Público Alvo | Trabalhadores informais (sem CNPJ) | empreendimentos com CNPJ, incluindo MEIs |

| Formas de receber pagamentos | Links de pagamento, QR Code ou através do próprio PicPay | QR Code, links de pagamento ou pelo próprio PicPay |

| Rendimento | 102% do CDI | 102% do CDI |

A carteira digital do PicPay Empresas

Primeiramente, saiba que carteira digital é diferente de conta digital e, para entender isso melhor, você pode clicar aqui. Agora, vamos entender suas funcionalidades na prática?

1) Fazendo pagamentos

Pelo PicPay Empresas você consegue:

- pagar boletos;

- pagar outros usuários da plataforma.

Para isso, é preciso que você tenha abastecido sua conta por PIX, boleto, transferência via TED ou pelo cartão de débito da Caixa. Depois, é só acessar o app, clicar em pagar e selecionar o que você quer fazer, se é pagar um boleto de água ou enviar dinheiro para um amigo, por exemplo. Então, depois de selecionar a quantia, esse dinheiro sai do saldo da sua carteira.

Pagando boletos

Bem, para pagar os boletos pelo PicPay Empresas é preciso ficar atento ao limite de pagamento estabelecido. Os limites são:

- Por dia: R$5.000;

- Dentro de 30 dias: R$10.000;

Ou seja, por mês, o valor máximo que você consegue pagar por boletos não pode passar de 10 mil reais. Então, se no dia 10 você pagou 3 mil reais por boleto, até o último dia do mês você só poderá pagar mais 7 mil reais.

Mas, se o PicPay empresas pretendia atender todos os tipos de empreendimento, desde pequenas à grandes empresas, podemos concordar que o limite de 10 mil por mês para pagamentos em boletos é baixo… Por isso, essa é considerada uma desvantagem da plataforma!

2) Como investir dinheiro e ter lucro mensal com PicPay Empresas?

Um lado bom das carteiras digitais é que seu dinheiro fica rendendo, mesmo que esteja parado. Mas, no PicPay Empresas isso não acontece automaticamente.

Para fazer o saldo da sua carteira render você precisa:

- Completar seu cadastro;

- Manter a opção de CDB ativada nas configurações da página inicial;

Só assim o seu dinheiro passa a render 102% do CDI, mais do que o rendimento poupança. Em relação ao valor rendendo, somente são descontados o Imposto de Renda e o IOF, que são retidos na fonte.

Então, quanto rende 10.000 reais no PicPay Empresas durante 1 ano?

Por exemplo, se você aplica 10.000 reais, com CDI igual a 13,65% e o rendimento de 102% sobre CDI, temos:

13,65% x 102% x 10.000 = 0,1365 x 1,02 x 10.000 = 1.392,3

Considerando a taxa de IR para 360 dias (1 ano), de 20%, sobre esse tipo de aplicação, temos:

1.392,3 – (20% x 1.392,3) = 1.392,3 – (0,20 x 1.392,3) = 1.392,3 – 278,46 = 1.113,84

Como resultado, o seu dinheiro renderá ao longo de 1 ano 1.113,84 reais, isto é, se você deixar seu dinheiro na carteira digital por um ano você irá lucrar cerca de 92,82 reais ao mês.

Como receber e antecipar suas vendas

Para essa segunda grande frente do PicPay Empresas, as três principais funções que tentam competir com as tradicionais maquininhas de cartões são:

- Oferecer mais formas de pagamento aos seus clientes;

- Oferecer parcelamento de vendas aos seus clientes;

- Possibilidade de antecipar seus recebíveis;

1) Oferecer mais formas de pagamento aos seus clientes

Diversificar as formas de recebimento significa que o PicPay Empresas permite que seu cliente possa escolher entre várias formas de pagar pelo seu produto ou contratar seu serviço. As formas aceitas são:

- Via Pix: Qr Code (código que seu cliente consegue pagar com o celular) ou Link de pagamento (link que você emite e envia, por Whatsapp ou outra rede qualquer, para seu cliente fazer o pagamento);

- Cartão de crédito (bandeiras Visa, Mastercard, American Express, Elo e Hipercard);

- Pelo próprio PicPay do cliente, caso ele seja usuário da plataforma;

2) Parcelamento de vendas

Para ativar o parcelamento é preciso entrar no aplicativo PicPay Empresas, clicar em “Ajustes” e “Parcelamento de vendas”.

Oferecer a opção de parcelar aos seus clientes é uma ótima estratégia para aumentar suas vendas, já que podendo pagar de 2 ou 3x o preço da sua mercadoria ou serviço pode não pesar no bolso do cliente. Entretanto, por trás do parcelamento existem uma série de taxas e fatores que precisam ser levados em consideração.

Sobre as operações que você faz pelo PicPay Empresas é cobrada a taxa MDR, ou taxa de administração, ela incide tanto sobre suas vendas, quanto sobre a quantidade de parcelas. Veja:

Taxa de parcelamento: Aumenta de acordo com a quantidade de parcelas.

| Parcelas | Taxa de parcelamento |

|---|---|

| 2 | 6,78% |

| 3 | 9,11% |

| 4 | 11,47% |

| 5 | 13,86% |

| 6 | 16,29% |

| 7 | 18,75% |

| 8 | 21,24% |

| 9 | 23,76% |

| 10 | 26,32% |

| 11 | 28,90% |

| 12 | 31,52% |

Taxa de vendas: Diminui quanto maior for o tempo que você pode esperar para receber por suas vendas.

| Em quanto tempo você recebe pela venda | Taxa de venda |

|---|---|

| 1 dia | 3,99% |

| 15 dias | 3,36% |

| 30 dias | 2,69% |

| 45 dias | 2,34% |

| 60 dias | 1,93% |

| 80 dias | 1,42% |

Agora você deve estar se perguntando: “meu deus, o que eu realmente vou pagar em taxas?” Então, para te ajudar, vamos fazer algumas simulações.

Simulando as taxas do PicPay Empresas

Fizemos quatro simulações, considerando uma venda de R$100,00 em que você oferece o parcelamento sem juros ao seu cliente, ou seja, quem absorve os custos do parcelamento é você. As situações tratadas serão:

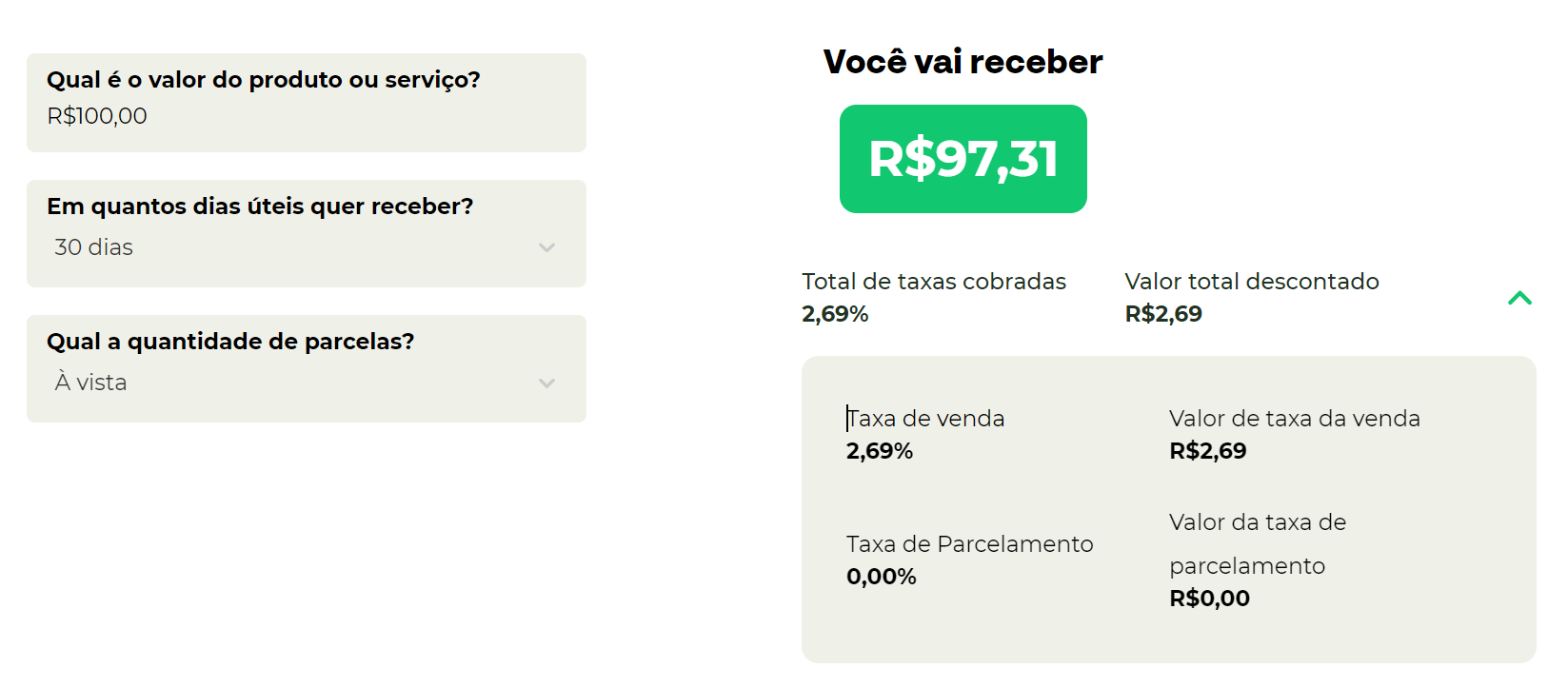

1. Venda no crédito à vista, com recebimento em 30 dias

Nessa primeira situação, ao vender um produto no crédito à vista, recebendo o pagamento em sua carteira PicPay Empresas em 30 dias você pagaria somente a taxa de venda de 2,69% sobre o valor a ser recebido.

2. Vendas parceladas em 2 vezes, com recebimento em 45 dias

Por outro lado, para vendas parceladas em 2 vezes e com recebimento em 45 dias o que acontece é que a taxa de parcelamento (6,78%) se soma com a de vendas (2,34%), resultando em uma taxa total de 9,12%.

3. Vendas parceladas em 5 vezes, com recebimento em 30 dias

Neste caso, as taxas também se somam. Mas, considerando a lógica de que quanto maior o número de parcelas, maior a taxa, essa terceira situação pesa mais no bolso, já que você recebe menos.

Aqui temos, taxa de venda (2,69%) + taxa de parcelamento (13,86%) = 16,55%

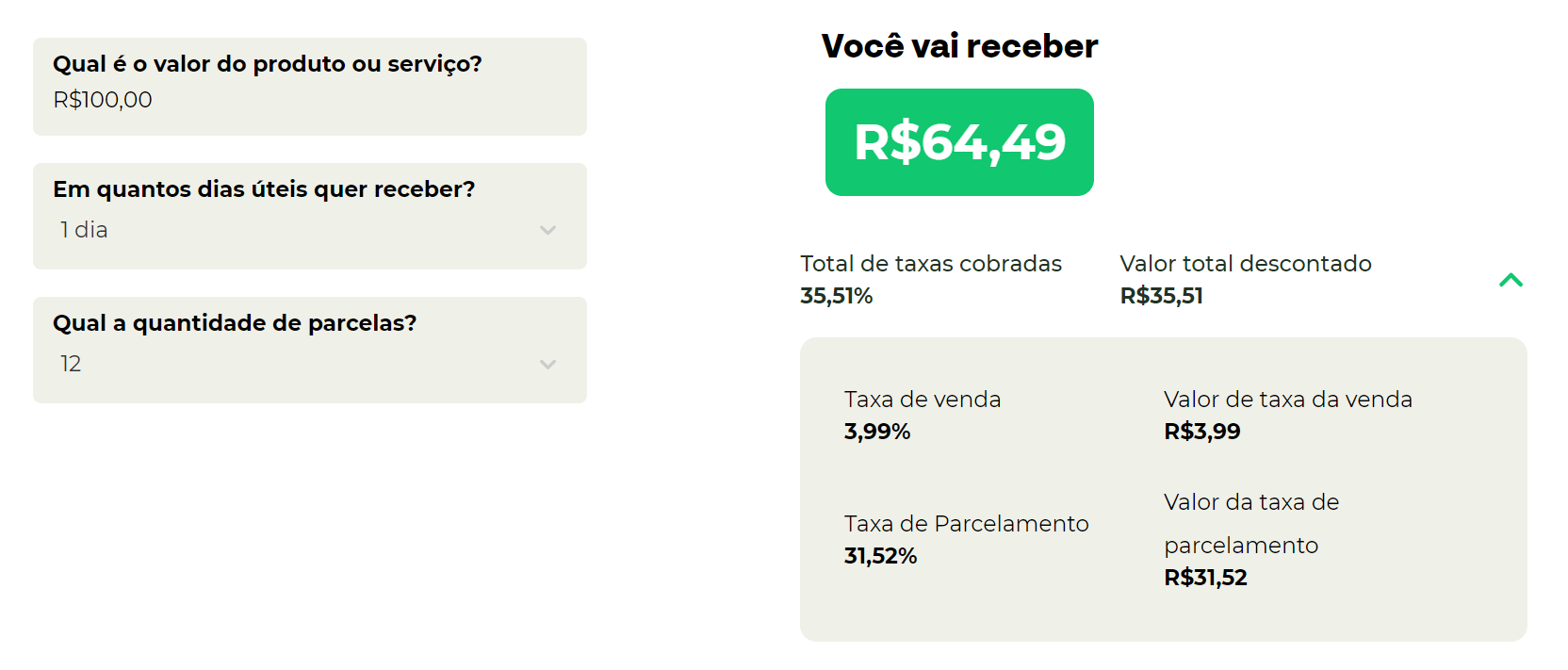

4. Recebimento em 1 dia, venda em 12 parcelas

Esse caso já seria mais extremo, porque você estaria antecipando o valor que receberia em 12 meses para receber em um único dia! Fazendo isso, as taxas são bem mais agressivas, confira:

Interpretando a simulação da taxa

Então, com os números em mãos conseguimos entender o porquê de o PicPay Empresas não cobrar anuidade/mensalidade: as taxas para recebimentos em curto prazo para vendas em muitas parcelas são altíssimas!

Por exemplo, com a maquininha da SumUp, a taxa mais alta, para parcelamentos em 12 vezes, fica em 22,40%. Ou seja, 9,12% menor do que a do PicPay Empresas.

Assim, se seus clientes costumam comprar seus produtos de forma parcelada, em muitas parcelas, e você costuma precisar do dinheiro em um prazo menor, o PicPay empresas provavelmente não é a melhor opção.

Ao invés dele, procure maquininhas de cartão e saiba qual a melhor opção para você com o nosso simulador e nosso ranking:

Ranking melhores maquininhas segundo Educando seu Bolso

Posição Maquininha Saiba Mais 1 ![]()

Moderninha Pro 2 2 ![]()

Point Pro 2 3 ![]()

Getnet Smart 4 ![]()

Sumup Solo Printer 5 ![]()

T3 Smart Básico 6 ![]()

InfiniteSmart 7 ![]()

Moderninha Smart 2 8 ![]()

Point Smart 9 ![]()

Moderninha Plus 2 10 ![]()

Point Air

3) Antecipação de recebíveis

Por fim, vimos que ao fazer uma venda no cartão de crédito, é preciso escolher o número de parcelas que você vai vender e em quanto tempo você quer receber seu dinheiro. Por exemplo, se você fizer uma venda em 12 parcelas, mas quiser receber o saldo em 5, é possível, mas você paga uma taxa por isso. Essa taxa é a soma da taxa de parcelamento com a taxa das vendas.

Nas maquininhas de cartão você também consegue fazer isso, é a chamada antecipação de recebíveis! Porém, o prazo comum de repasse de uma venda no crédito à vista é entre 30 e 40 dias, aqui, para se pagar a menor taxa, é preciso esperar 80 dias para receber o pagamento.

Ou seja, um prazo bem maior do que o esperado, o que pode fazer com que os usuários sejam influenciados a pagar taxas mais altas para ter o dinheiro em mãos mais rápido.

Afinal, PicPay Empresas cumpre o que promete?

Pensando na promessa principal do PicPay Empresas, estampada na página inicial deles, de “vender de forma simples” e de te possibilitar a “venda com cartões sem maquininhas“, provavelmente eles não cumprem o que promete!

Veja, eles se colocam como uma opção para substituir as maquininhas, mas não aceitam pagamentos no cartão de débito e o pagamento no cartão de crédito depende do cliente ter baixado o aplicativo PicPay. Não é bem o que classificaríamos como uma possibilidade para você “vender de forma simples”.

Também, se seus clientes costumam comprar seus produtos/serviços em muitas parcelas ou, ainda, se ter o dinheiro sempre rápido é importante, o PicPay Empresas não vale a pena, afinal, as taxas de crédito são muito altas nesses casos.

Porém, se essa não é sua realidade, ele pode sim ser uma opção, mas, com certeza não é a melhor por causa de limitações como valores máximos de pagamento por boletos e de não aceitar cartões de débito.

Por fim, uma dica que fica é a de que precisamos conhecer as características dos nossos empreendimentos, sejam eles pequenos negócios ou grandes empresas, para fazermos melhores escolhas.

Gostou do post? Ficou com alguma dúvida? Então deixe seu comentário!