Um produto financeiro que causou grande repercussão em 2020 foi o lançamento do financiamento imobiliário corrigido pela taxa da Caderneta de Poupança. A novidade é do Itaú Unibanco, maior instituição financeira da América Latina.

Para esclarecer todos os detalhes sobre esse crédito, o Educando seu Bolso teve um bate-papo com o Miltom d’Ávila, Superintendente Comercial da área imobiliária, no Itaú BBA. Você pode escutar essa conversa no áudio que se encontra no topo do texto!

Neste conteúdo vamos abordar:

- cenário econômico: o que viabilizou o lançamento de um produto como esse?

- diferentes produtos da Itaú Financiamentos e suas condições comerciais;

- explicação sobre o crédito imobiliário indexado à Poupança;

- análise de vantagens e desvantagens desse produto e;

- conclusão: o crédito com base na poupança compensa?

Portanto, informações imperdíveis para quem deseja fazer a aquisição da casa própria.

Cenário econômico: o básico que você precisa saber para entender as novidades no setor imobiliário

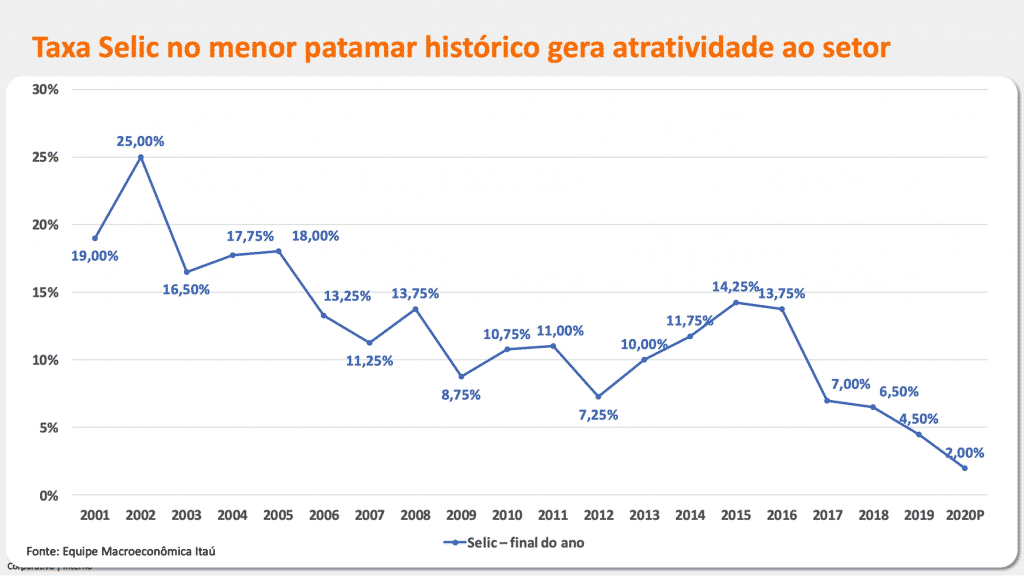

Antes de explicarmos como funciona a nova modalidade de financiamento Itaú, é preciso entender alguns aspectos da economia brasileira em 2020. Em primeiro lugar, o ano foi marcado pela Taxa Selic mais baixa da história.

A Selic é a taxa básica de juros da economia. Entre outras finalidades, ela é usada como referência do valor de empréstimos e financiamentos oferecidos no país.

Dessa forma, uma Taxa Selic baixa significa que, na média, é esperada uma redução generalizada dos juros de financiamentos. De uma forma muito simplificada, seu financiamento fica mais barato com a Selic mais baixa.

Portanto, isso gera uma grande atratividade ao setor imobiliário. Em setembro de 2020, a taxa vigente é de 2% a.a.

Entenda mais sobre a Taxa Selic em um podcast exclusivo!

“Quando você tem uma taxa de juros em um patamar tão baixo, como temos hoje, o setor tem alavancas de crescimento muito importantes”, afirma Miltom.

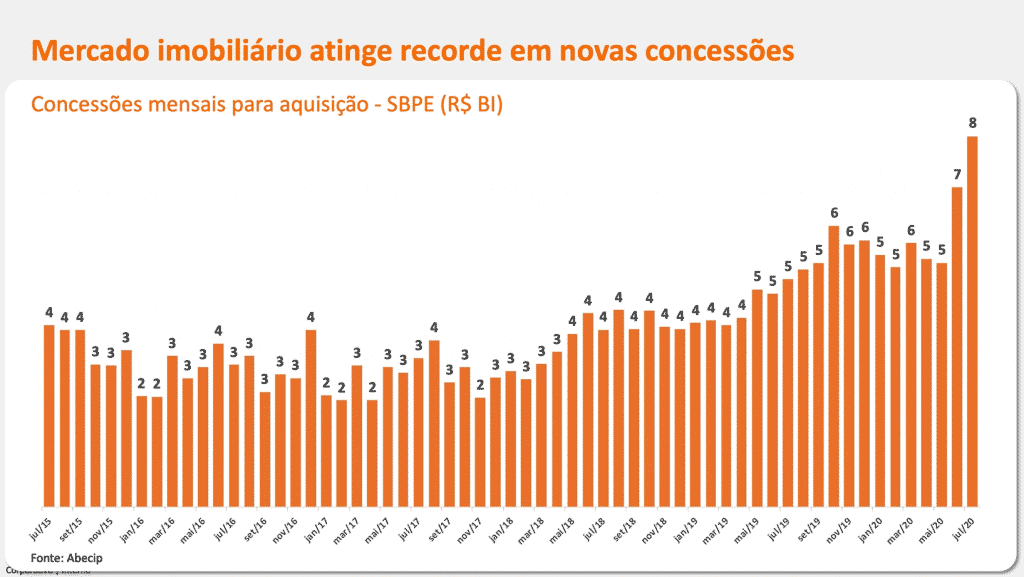

De fato, o Itaú declara ter atingido recordes sucessivos de concessões para aquisição de imóvel ao longo de 2020. Isto é, o banco está fornecendo mais financiamentos nesse momento do que em qualquer outro. Mesmo em meio a uma pandemia que desestabiliza a economia nacional.

Esse crescimento tem acontecido em praticamente todos os estados do país. Comparado ao ano de 2019, no mesmo período, o Brasil aumentou em 34% o volume financiado de imóveis.

Produtos Itaú Financiamentos: conheça condições comerciais

Portanto, os produtos que se desenham de financiamento Itaú são uma forma de que a baixa taxa de juros chegue à prateleira de ofertas para o cliente.

Nesse sentido, há duas categorias de produtos abarcados com novidades.

- Crédito para comprar um imóvel (financiamento imobiliário) e;

- empréstimo com imóvel em garantia (refinanciamento).

Ambos serão apresentados abaixo, separados em 4 linhas diferentes. Sujeito à análise de crédito.

1. Crédito imobiliário padrão

Antes do lançamento do financiamento Itaú indexado à poupança, havia apenas uma linha de crédito, com saldo devedor corrigido pela TR (Taxa Referencial: também é uma taxa referência para juros no Brasil; ela raramente passa de 2%, e está zerada desde agosto de 2017).

Portanto, essa modalidade tem uma flutuação de juros muito pequena ao longo do tempo. Em bom português, o cliente tem uma boa noção quanto vai pagar de juros em todos os momentos do contrato.

Pois, essa linha continua em vigor. Confira abaixo as reduções nos valores.

| Antes | Depois | |

| Taxa | 7,3% a.a. + TR | 6,9% a.a. + TR |

| % do valor do imóvel financiado | até 82% | até 90% |

De fato, só essas mudanças no produto atual já evidenciam algumas vantagens. A taxa mais baixa torna o produto mais acessível à população.

Vale comentar, porém, que essa redução aconteceu em diversos bancos e instituições financeiras, não se tratando de uma exclusividade Itaú.

E, também, a redução na porcentagem exigida para o valor de entrada é um ponto positivo importante. Afinal, no Brasil, conseguir economizar o valor de entrada em um financiamento representa uma dificuldade para as famílias.

2. Crédito imobiliário com juros da Poupança – NOVO PRODUTO

Agora que você já entendeu todo o contexto, é hora de conhecer o novo produto de financiamento imobiliário Itaú. O crédito indexado à Caderneta de Poupança foi anunciado no dia 10 de setembro de 2020. (Indexação significa que o valor acompanha a taxa de rendimento da poupança).

A linha chegou para inovar, sendo uma modalidade completamente nova.

| Taxa atual | 5,39% a.a. (3,99% + rendimento Poupança) |

Esse financiamento de imóveis Itaú utiliza o Sistema de Amortização Constante (SAC), cujas parcelas diminuem com o passar do tempo.

Pelo que foi anunciado até o momento, apenas novos clientes terão acesso a essa modalidade. Dessa forma, não será permitido que quem já tenha um financiamento faça a portabilidade para a nova opção.

No cenário atual, essa taxa reflete uma parcela até 20% menor do que a modalidade com taxa fixa e saldo corrigido pela TR. Porém, existem alguns riscos. Entenda melhor nos próximos tópicos.

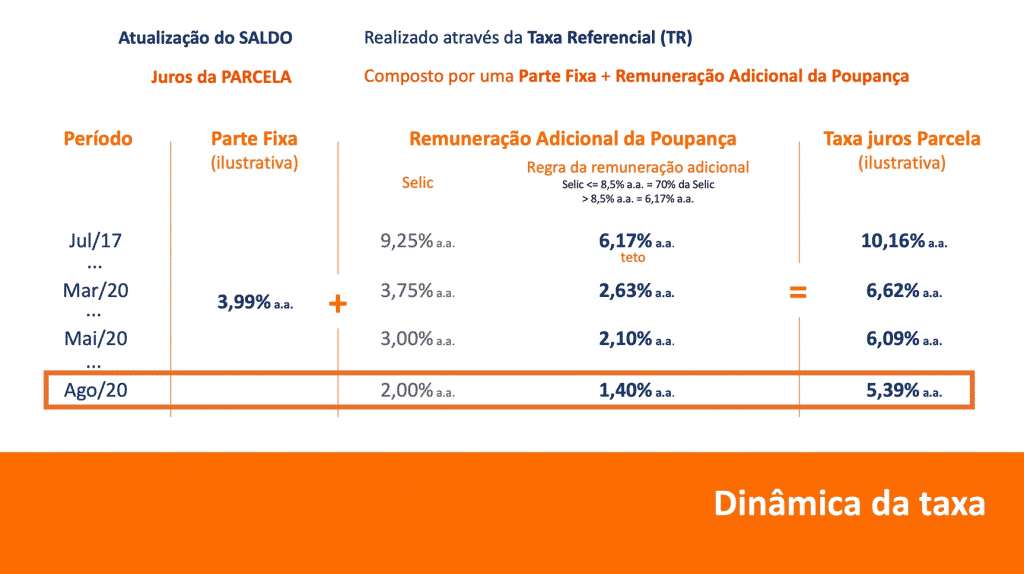

Explicando a taxa da Poupança – caso a Selic suba, juros do financiamento tem teto

Quando a SELIC está abaixo de 8,5% ao ano, o rendimento da Poupança é 70% da Selic. Ou seja, se no momento a Selic é de 2%, o rendimento da Poupança é de 1,4% ao ano.

Caso a Selic ultrapasse 8,5% a.a., a Poupança tem um rendimento limite de 6,17% a.a.

Dessa forma, a Poupança nunca poderá render mais do que esse valor. Isso limita a taxa do financiamento imobiliário indexado à Poupança à 10,16% a.a. (3,99% + 6,17%). Esse teto é muito importante, pois dá algum tipo de segurança à operação.

Mas, se o cenário econômico estiver bom, a taxa tende a ficar abaixo desse patamar. O teto é atingido apenas no pior cenário.

Veja abaixo simulações de taxa do financiamento Itaú em diferentes momentos da economia.

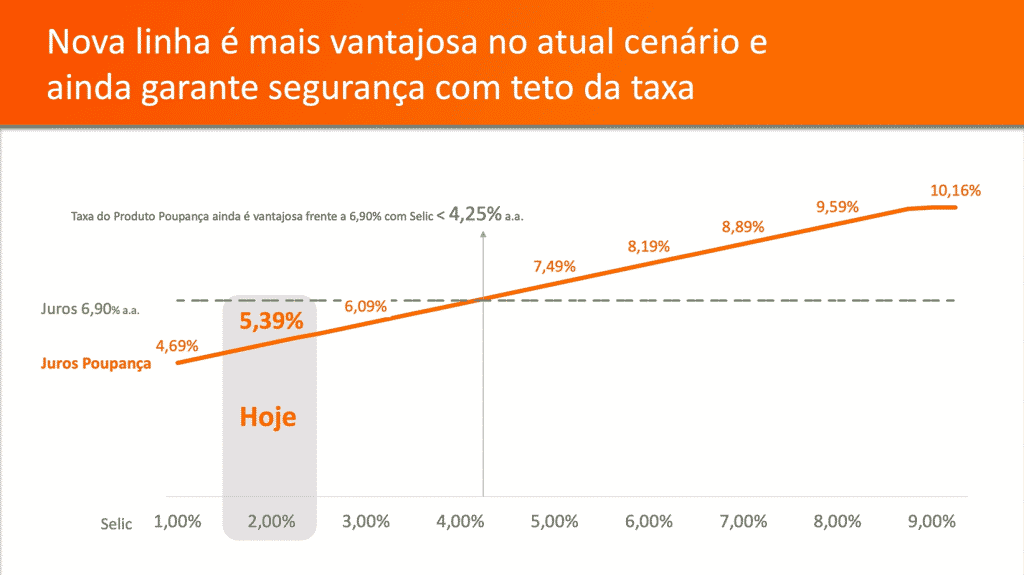

Como é possível perceber, existe um risco de que a taxa do financiamento imobiliário com Poupança ultrapasse outras opções, ficando mais cara. Por esse motivo, a parcela é até 20% mais baixa no momento ATUAL.

Vale lembrar que a segurança de teto de taxa não acontece em algumas outras modalidades. Por exemplo, em agosto de 2019, a Caixa Econômica Federal lançou uma linha de crédito imobiliário corrigida pelo IPCA (Índice de Preços ao Consumidor Amplo), que basicamente mede a inflação. Embora existam projeções da inflação, é uma opção menos previsível do que com a Poupança. Principalmente durante situações de uma economia mais estressada. Caso a inflação aumente demasiadamente, a taxa também aumentará. Para a TR também não existe nenhum limite (embora seja um indexador mais estável e controlado, que oscila pouco).

Conheça modalidades de financiamento de imóveis em detalhes.

O Educando seu Bolso te permite simular financiamento Itaú e compará-lo a diferentes opções, sem uso do CPF. Basta preencher valor do imóvel, de entrada, número de parcelas… e você verá as soluções mais vantajosas para seu perfil! Confira nossa ferramenta gratuitamente.

O financiamento de imóvel Itaú com juros da Poupança é financeiramente vantajoso com a Selic até 4,25% ao ano

Em uma comparação com o financiamento habitacional Itaú 6,90% + TR, o novo crédito é vantajoso caso a Selic seja de ATÉ 4,25%. Se for exatamente 4,25%, as duas modalidades estarão no mesmo patamar.

Há risco de a Selic subir

É preciso entender que, geralmente, financiamentos imobiliários duram dez, vinte, trinta anos. E, nesse período, há o risco de a Selic subir, o que puxa para cima os juros do crédito.

Embora a taxa esteja baixa, não é esperado que a Selic fique no patamar de 2% a.a. por muito tempo. Segundo projeções do mercado, a expectativa é que o ano de 2020 se encerre com juros de 2% ao ano, mas que ele esteja em 2,88% ao final de 2021. (Acesse previsões pelo Relatório Focus do Banco Central).

Em resumo… características Itaú Financiamentos com base na Poupança

- Disponível apenas para novos financiamentos de imóveis residenciais.

- Possibilita uso do FGTS (se enquadrado nas regras vigentes de utilização).

- O comprador pode compor a renda com mais uma pessoa.

- Possibilita financiar até 90% do valor de avaliação do imóvel, em até 30 anos.

- Taxa Limite (Teto): 10,16% a.a. somente se Poupança chegar a 6,17% a.a.

Há telefones de contato Itaú, para que você possa tirar suas dúvidas nas Centrais de Atendimento:

- 4004-7051 para capitais e regiões metropolitanas ou;

- 0300 789 7051 para demais localidades.

Essa modalidade Itaú Financiamento imobiliário compensa?

No momento, o financiamento Itaú com base na Poupança cobra valores abaixo que os da concorrência. Contudo, cabe às famílias avaliarem se é a melhor escolha.

Afinal, há algum risco nesse formato de financiamento, devido à imprevisibilidade da taxa Selic no longo prazo. Assim, caso a remuneração da Poupança aumente, o valor do financiamento também sobe.

Há o teto de 10,16% ao ano, que garante alguma segurança à operação. Mas, caso esse valor seja, de fato, seja atingido, a operação de crédito se tornará desvantajosa. Ou até mesmo se a Selic ultrapassar 4,25% ao ano já começa a haver prejuízo.

Também, há um mecanismo importante a ser considerado: a portabilidade de um financiamento imobiliário Itaú, caso a Selic suba. Dessa forma, se a linha se tornar desvantajosa futuramente, é possível trocá-la por uma opção mais barata .

No momento, não está prevista, dentro do próprio Itaú, a portabilidade entre linhas. No entanto, é garantido pelo Banco Central o direito de o cliente trocar sua dívida, mesmo que seja migrando para outra instituição financeira.

Porém, um alerta! Há possibilidade de a lei mudar a qualquer momento. Então, se você teme o risco da operação, recomendamos a modalidade com juros fixos.

Em resumo, o indicado é que cada pessoa avalie sua tolerância ao risco. Como apresentado, existem linhas com taxas que oscilam menos, que também podem ser escolhidas. Nelas, os juros são um pouco mais altos. Mas com a tranquilidade de saber quanto se pagará em todos os momentos do contrato.

Pela análise do Educando seu Bolso, você está bem servido em ambos os cenários. Portanto, a novidade Itaú Financiamentos compensa.

Caso precise de ajuda para tomar a sua decisão, conte com a consultoria do Educando seu Bolso.

3. Refinanciamento imobiliário

Além do financiamento imobiliário, o banco Itaú Unibanco também fornece empréstimo com imóvel garantia. Isto é, uma linha de crédito em que seu bem é utilizado como garantia de pagamento das parcelas.

Essa modalidade também sofreu alterações. Anteriormente, era ofertada apenas a clientes de alta renda. Agora, ela se estende para clientes de diferentes níveis de ganho.

No produto que era oferecido antes das novidades, eram aceitos apenas imóveis quitados. As taxas praticadas são de 0,94% a.m., com até 10 anos de prazo de pagamento (11,88% a.a.).

No próximo tópico você conhecerá outras mudanças importantes.

Conheça o empréstimo com imóvel em garantia da Creditas! Uma empresa confiável e recomendada pelo Educando seu Bolso.

4. Crédito com garantia de imóvel financiado – NOVO PRODUTO

Também, incluiu-se a possibilidade de crédito com garantia em imóvel para quem ainda não quitou seu contrato.

Nessa modalidade, definiu-se taxas iguais às do financiamento imobiliário com Taxa Referencial (a partir de 6,9% a.a. + TR), e o valor de crédito pode chegar ao saldo residual. Isto é, se faltam R$30 mil para você quitar seu financiamento, seu limite de crédito com garantia de imóvel é R$30 mil.

Ainda, o valor do crédito é limitado a 90% do valor do imóvel. E há um limite de prazo de 10 anos (120 meses).

Esse produto é um grande atrativo para quem tem um financiamento em outro banco ou instituição financeira. Afinal, é possível fazer a portabilidade da sua dívida para o Itaú e ter acesso a esse crédito, mesmo antes de quitar o contrato.

Para mais, o banco disponibilizou a possibilidade de que você contrate esse crédito como um “troco”. Ou seja, se a portabilidade Itaú for mais barata que a sua atual, o valor de diferença entre ambos pode ser repassado para você por meio dessa linha de crédito.

E, esse dinheiro, pode ser utilizado para qualquer fim: fazer uma reforma, quitar uma dívida mais cara, investir no seu negócio…

A opção, sem dúvidas, é muito interessante. Afinal, um financiamento imobiliário Itaú pode chegar a 30 anos. E, anteriormente, ao longo de todo esse período você não teria acesso ao refinanciamento, que é uma das linhas mais baratas do mercado.

No entanto, tome o crédito apenas se houver verdadeira necessidade. Afinal, é uma dívida adicional que você assume.

Conclusão: o que se pode afirmar sobre as novidades do Itaú Financiamentos?

Certamente, o momento atual de juros baixos traz uma oportunidade inédita a quem deseja comprar ou investir em imóveis no Brasil. Se você está buscando seu primeiro ou próximo financiamento, é um bom momento para avaliar esse mercado.

As novidades Itaú Financiamentos foram muito importantes, e é esperado que outras aconteçam em diferentes instituições financeiras.

Portanto, é importante ficar de olho.

O mercado imobiliário é complexo. Assim, ter fontes confiáveis, como o Educando seu Bolso, para te ajudar na tomada de decisão, é essencial.

Oferecemos consultorias de financiamento imobiliário com profissionais com mais de 20 anos no mercado, simuladores, cursos online e muito mais. Entre em contato conosco para escolher pelo melhor suporte.

Ficou com alguma dúvida no conteúdo? Comente aí embaixo!

Oi Fernanda, ótima explicação! Uma dúvida sobre a modalidade poupança do Itaú: nesse caso, além de ser indexado à poupança, existe também correção do saldo devedor pela TR? Na CEF parece que é assim e, dessa forma, a TR fica sendo contabilizada 2 vezes (uma pela correção do saldo devedor e outra pelo próprio rendimento da poupança que já contempla esse índice).

É isso mesmo, Rodrigo.

Além dos juros da poupança, que agora correm a TR+6%, há a correção do saldo devedor também pela TR. Efeito duplo, como você disse.

No nosso curso, ensinamos a calcular, comparar e avaliar prós e contras de todas as modalidades de financiamento imobiliário disponíveis no mercado hoje. Assim as pessoas não precisam contratar apenas baseadas na opinião corrida do gerente ou corretor. Outro ganho do curso é a segurança para fazer portabilidades para opções mais vantajosas no meio do caminho, quando a maré muda, como agora.

Espero ter ajudado, Rodrigo! Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!