Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

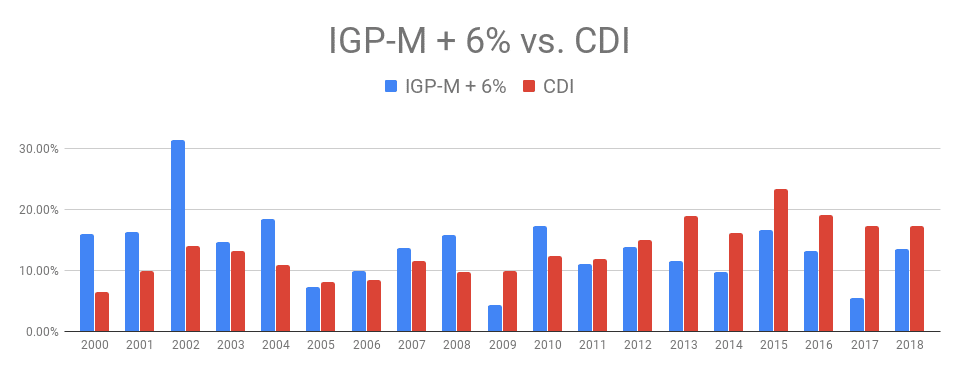

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Fala galera meu último comentário foi há 1 ano e meu plano está ativo na justiça. FGB IGPM+6%

plano de 2000 antigo banco Real e hj na Evidence Previdência do Santander. Resumidamente minhas contribuições foram reativadas 14 dias após o início da ação por antecipação de tutela aceito pela juíza. Está pra ser finalizado o processo só restando o trabalho da perícia designada pela juíza para conferência dos repasses da rentabilidade do meu plano que questionei estarem errados. No mais a juíza já tem todos os elementos para a sentença final. Peço 20 mil de danos morais e 5 mil de benefícios no abatimento de imposto de renda q deixei de usufruir. Minha saída será em março de 2027 e peço que honrem o plano até o final. Quando terminar o proceso posto aqui. Valeu!

Muito obrigado por compartilhar a evolução do seu caso aqui conosco, Rogério.

Acho que seu relato só reforça a necessidade de lutarmos por nossos direitos, mesmo que via judicial.

Parabéns!

Obrigado Fred e os parabéns são pra vocês!!!

=)

Oi Rogério! tenho o mesmo plano e estou em processo com a Evidence, voce tem o contrato inicial? eu nao tenho mais, mas vi que optei por um desconto de IR regressivo, atualmente para sacar será 15% de IR como se fosse uma tabela progressiva. Como nao tenho o contrato, nao sei se seria isso mesmo.

Boa Tarde, Em 1996 fiz uma previdencia para o meu filho, na epoca ele tinha 16 anos de idade, CAB – Bradesco, renda vitalicia e renda Minima garantida IGPM + 6 % e tabua atuarial AT49.

Gostaria de saber se apos o periodo de diferimento, ou seja, quando ele estiver recebendo a renda mensal vitalicia e vier a falecer, o que acontece com o saldo na conta de aposentadoria, se houver. Antecipadamente Agradeco

Boa tarde Akram. Obrigado pela ótima pergunta!

No momento da conversão do valor acumulado na previdência privada em benefício mensal, você deve optar por uma dentre várias formas, a saber:

1) Renda mensal vitalícia – nesse caso, o saldo zera no falecimento do titular;

2) Renda mensal vitalícia com reversão para o beneficiário – (% de conversão 50, 60, 70 ou 100%) – nesse caso, após o falecimento do titular, o beneficiário passa a receber a fração escolhida no momento da conversão em renda;

3) Renda mensal vitalícia com prazo mínimo garantido (5, 10, 15, 20 ou 25 anos) – nesse caso, após o falecimento do titular, o beneficiário passa a receber no lugar do titular pelo prazo escolhido no momento da conversão em renda;;

4) Renda mensal temporária (5, 10, 15, 20 ou 25 anos);

5) Renda Prazo certo (300 meses).

Ou seja, como os próprios nomes já dizem, cada uma delas vai funcionar de uma forma diferente. Umas cobrem beneficiários e outras não. Além disso, o valor do benefício vai ser bastante diferente dependendo da que você escolher.

Finalmente, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=]

Fiz uma simulação de renda da previdência privada que tenho no Bradesco, e entre renda vitalicia e vitalicia com reversão para um beneficiario, os valores diminuem muito, mais de 50%, o que se mostrou bem insatisfatório para o meu objetivo.

Bom dia Katia.

Sei que a inclusão do beneficiário diminui um bocado a renda vitalícia, mas não consigo te precisar em quanto. Miha sugestão é que você se auxilie da nossa corretora parceira ([email protected]), pois ela, com certeza, poderá te dar números mais concretos, inclusive de outras seguradoras.

Espero ter ajudado. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=)

Previdência é como um seguro, trabalha com risco. Assim que ele falecer, se a cobertura for apenas renda vitalícia e não renda vitalícia reversível ao beneficiário indicado, o fundo vai para a seguradora.

Bom dia Frederico!!

Tudo bem?

Favor, como é realizado o cálculo para renda vitalícia no plano tradicional IGPM + 6% na tabela AT 49 Male?

Gostaria de entender o valor reserva acumulada e o fator da Tabela At49 na idade escolhida

Desde já agradeço o conteúdo do site..abraços

Boa tarde, Marcos.

Bom, as vezes que eu vi, a seguradora faz a conta e passa o resultado pro cliente. Não conheço uma ferramenta gratuita disponível para que os clientes possam fazer suas próprias simulações. Me auxiliei da nossa corretora parceira, a [email protected], que acessou o sistema da seguradora pra fazer uma simulação exemplo (abaixo) pra você.

O Carlos tem 71,3mil no plano tradicional (igpm+6) na At-49, 51 anos e vai contribuir mensalmente com mais 400 até os 61, quando terá uma reserva estimada de 184,9mil em valores de hoje. Ou seja, tirando a correção monetária pelo IGPM, que deverá fazer com que o valor seja bem maior do que esse. Esses 184,9mil darão a ele o direito a uma renda mensal vitalícia de R$777,47 também em valores de hoje, que mais uma vez com a correção do IGPM, nominalmente serão bem maiores.

Não conferi, mas deveria ser matemática financeira básica (valor do dinheiro no tempo), aplicada sobre uma tábua atuarial, pois a expectativa de vida é o prazo (requisito indispensável para cálculos financeiros). Veja pfv se era isso que você precisava. Se não for, fique à vontade para voltar a entrar em contato conosco ou diretamente com a Vanessa. Veja o que ela disse: “Se ele quiser me enviar a reserva atual dele, data de aposentadoria, eu simulo os valores aqui.”.

Finalmente, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

Bo a tarde, Frederico!!!

Desde já agradeço a sua atenção…sempre aprendendo e graças a vcs não parei de contribuir, ao contrário, ano passado qdo vcs me abriram os olhos, consegui fazer aporte….

Minha dúvida é se para chegar no valor da renda vitalícia, seria multiplicar o fator da tabela AT-49 Male com a reserva acumulada…

Que satisfação receber um feedback desses Marcos! Ficamos muito felizes mesmo!

Sobre sua dúvida, a resposta é sim, ao se multiplicar o fator da tabela pelo valor da reserva acumulada tem se a renda mensal vitalícia base (de partida).

Espero ter ajudado mais uma vez. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

Abração e parabéns por ser um dos poucos que conheço com renda vitalícia na AT49.

=)

Eu tbm tenho renda mensal vitalícia com tábua At 49 da Brasilprev… qdo estava com uma reserva por volta de 200 mil, fizeram uma simulação que meu benefício seria mais ou menos R$ 1.333,00… porém a Brasilprev se nega a me esclarecer a fórmula usada no cálculo… Frederico vc pode me ajudar, pfv?

Bom dia Leandro.

Para fazer essa conta pra você precisamos saber sua data de nascimento e com que idade quer requerer a aposentadoria.

Abc.

Olá Frederico, tenho duas previdências privadas bem antigas no Banco Bradesco, com AT83 de tabua atuarial, e correção pelo igpm, agora que desejo transformar em renda, o banco esta dizendo que só uma era pelo IGPM , que a outra é pelo IPCA, e estão me oferecendo mudar da tabua atuarial antiga, que rende 2,8% a mais de juros, pra tabua BR atual. Estou desde julho21 com reuniões e aguardando as definições de renda, e está bem enrolado. Eles agora estão querendo que eu mostra os papeis de quando contratei os planos, sendo que normalmante eles não entregam esses papeis aos clientes. Qual sua sugestão? E sobre os valores que eles definirem como renda, como faço para saber se estão corretos?

Então Katia.

Seu caso me parece similar ao de vários outros por aqui. Não me parece que o Banco/Seguradora estão lhe dispensando o respeito necessário. De partida, já posso te dizer que eu não mudaria IGPM por IPCA e muito menos permitira a troca da tábua. Isso é assalto! Agora, tem outras coisas ainda aí, que precisam ser melhor avaliadas.

Justamente para casos como o seu, lançamos a consultoria de previdência.

Minha sugestão muito direta seria essa. Essa decisão pode lhe custar dezenas/centenas de milhares de reais. Trate-a com a devida importância.

Espero ter ajudado. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=)

Tenho um FGB com meta atuarial de IGPM+6%. Gostaria de alterar o regime tributario para regressivo. Alguns funcionarios do banco me afirmaram categoricamente ser possivel sem alteração das caracteristicas deste. Agora outro departamento disse não ser possivel.

Li outras materias a respeito alguns dizem ser possivel. Outros dizem que deveria ter optado ate 1 de janeiro de 2005.

Bom dia Cristiane. Segue a resposta que havia dado para essa mesma dúvida antes, talvez você não a tenha recebido.

Seu relato é provavelmente mais um exemplo de como os bancos são desonestos com os clientes.

Quando você contratou seu plano não havia ainda a tabela regressiva. Salvo engano ela foi criada em 2002 e deu 3 anos pros clientes com planos antigos migrar (optar por ela). Quem perdeu essa janela, não pode mais optar pela regressiva. A situação é diferente de quem contratou planos depois, que podem migrar.

Voltando à proposta do seu banco, muito cuidado. Outras casos já passaram por aqui, e tiveram que ser atendidos pela nossa consultora especialista para tentar minorar os estragos. No caso deles, o que o gerente queria/fez foi alterar o plano para um novo com vários prejuízos ao cliente, tabua atuarial pior, sem garantia de rentabilidade, e sem direito a excedente financeiro. Pense numa portabilidade ruim!

Se precisar, sugiro que se auxilie da [email protected] para aprofundar ainda mais o seu caso e avaliar possíveis alternativas. Grande abraço e espero ter ajudado.

Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=]

Olá Cristiane! Tenho um plano semelhante, feito em 2000 pelo Banco Real, e hoje Evidence, eu imprimi o certificado atual e diz ser regime regressivo, porem ninguem acha mais o contrato original, nem eu…. voce viu algo sobre o desconto de IR deste plano? Obrigada

Boa noite

o meu plano é TRADICIONAL na modalidade de benefício definido contratei em 98.

Ele está no regime de tributação progressiva.

Poderia migrar para o regime de tributação regressiva?

Vi em um blog que a LEI Nº 11.053, DE 29 DE DEZEMBRO DE 2004 não permitiria a migração para os plano antes de janeiro de 2005.

Mas o Banco disse que eu poderia. Estou em dúvida, poderia me ajudar?

Obrigada

Boa tarde Christiani.

Seu relato é provavelmente mais um exemplo de como os bancos são desonestos com os clientes.

Quando você contratou seu plano Tradicional não havia ainda a tabela regressiva. Salvo engano ela foi criada em 2002 e deu 3 anos pros clientes com planos antigos migrar (optar por ela). Quem perdeu essa janela, não pode mais optar pela regressiva. A situação é diferente de quem contratou planos depois, que pode mudar.

Voltando à proposta do seu banco, muito cuidado. Outras casos já passaram por aqui, e tiveram que ser atendidos pela nossa consultora especialista para tentar minorar os estragos. No caso deles, o que o gerente queria/fez foi alterar o plano para um novo com vários prejuízos ao cliente, tabua atuarial pior, sem garantia de rentabilidade, e sem direito a excedente financeiro. Pense numa portabilidade ruim!

Se precisar, sugiro que se auxilie da [email protected] para aprofundar ainda mais o seu caso e avaliar possíveis alternativas. Grande abraço e espero ter ajudado.

Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=]

Frederico Torres, bom dia.

Quanto pago de IR caso queira fazer um resgate de um valor do meu plano empresarial que paga IGPM + 6%?

Obrigada

Boa tarde Christiani.Se você estiver na tabela progressiva, 15% na fonte mais o ajuste na DIRPF anual, que pode gerar ou restituição ou a necessidade de complementação de mais até 12,5%, caso você esteja na alíquota máxima (27,5%). Se tiver optado pela tabela regressiva de IR no seu plano de previdência, caberá saber há quanto tempo fez a aplicação e aplicar a alíquota correspondente (0-2 anos 35%; 2-4 anos 30%; 4-6 anos 25%; 6-8 anos 20%; 8-10 anos 15%; e mais que 10 anos 10%).

Espero ter ajudado e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

=]

Olá

meu plano é o Tradicional que foi contrato em 1998 om tributação progressiva.

Gostaria de saber se poderia migrar para o regime de tributação regressiva, pois ainda vou ficar no plano mais 10 anos?

Ou há impedimento legal para isso?

abcs

Boa tarde Christiani.

Seu relato é provavelmente mais um exemplo de como os bancos são desonestos com os clientes.

Quando você contratou seu plano Tradicional não havia ainda a tabela regressiva. Salvo engano ela foi criada em 2002 e deu 3 anos pros clientes com planos antigos migrar (optar por ela). Quem perdeu essa janela, não pode mais optar pela regressiva. A situação é diferente de quem contratou planos depois, que pode mudar.

Voltando à proposta do seu banco, muito cuidado. Outras casos já passaram por aqui, e tiveram que ser atendidos pela nossa consultora especialista para tentar minorar os estragos. No caso deles, o que o gerente queria/fez foi alterar o plano para um novo com vários prejuízos ao cliente, tabua atuarial pior, sem garantia de rentabilidade, e sem direito a excedente financeiro. Pense numa portabilidade ruim!

Se precisar, sugiro que se auxilie da [email protected] para aprofundar ainda mais o seu caso e avaliar possíveis alternativas. Grande abraço e espero ter ajudado.

Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

=]

Bom dia,

Recebi um Termo de Opção e Quitação para Destinação de Reservas da MULTIBRA (Bradesco) do meu plano EFPC, cujo patrocinador Dell Computadores requereu a retirada de patrocínio, já aprovada na PREVIC.

Estava em fase de acumulação com vista à aposentadoria vitalícia, que este “extinto” plano me conferia, agora estou com dificuldade de encontrar um plano que tenha a mesma condição.

Penso que talvez transformar a reserva em dinheiro, pagar o IR e buscar aplicar no mercado podev ser uma solução.

Vocês tem alguma sugestão ?

Bom dia meu caro.

Seu caso é um pouco mais complexo pra resolver assim, aqui, via troca de mensagens. Um arranjo igual ao que você tinha, de uma Entidade Fechada de Previdência Complementar, patrocinado pelo empregador, costuma ter condições especiais que não se encontra por aí facilmente.

Além disso, pra cravar que vale a pena resgatar, pagar o IR, e reaplicar, é preciso avaliar tabela de IR, tábua atuarial e entender sua situação financeira atual e prevista para os próximos anos. Ou seja, fazer conta.

Por isso tudo, meu conselho pra você é que procure o auxílio da Vanessa, nossa corretora parceira – [email protected]

Espero te ajudado! Ah e se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nossos links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

Abraço.

Boa noite

Tenho um plano tradicional IGPM +6% há 23 anos e este mês aumentaram mais de 30%, isso é possível? Liguei para o plano e estou disposto a entrar com uma ação para saber se um aumento dessa natureza é legal, o que você me diz?

Boa tarde José.

Imagino que se refira a aumento da taxa de administração. Bom, se for isso, está em linha com o que já foi relatado por diversos outros clientes por aqui. E esse questionamento não tem prosperado a não ser por vias judiciais. Por isso inclusive criamos o serviço de consultoria, que sugiro que avalie.

Abc.

Boa tarde!

Tenho um plano Brasilprev Tradicional IGPM + 6 e estou tendo o mesmo problema dos outros. Proibiram de fazer aportes extras e quebraram o contrato unilateralmente! Absurdo! Você está prestando consultoria para essa situação? Obrigado.

Sim Rafael, um absurdo.

Nossa consultora parceira ainda presta essa consultoria, que você também pode ver em nossa loja.

Abraço.

Boa tarde

Tenho um Plano deste igpm+6 na Porto Seguro.

Já me ofertaram a troca e não aceitei.

Tentei fazer aporte e foi negado.

Será que cabe ação judicial para poder fazer aportes?

Bom dia Carlos.

Seu relato bate com o de outros tantos, que estamos relatando aqui em posts e podcasts. Esse abuso está tão comum que criamos inclusive uma consultoria em previdência, que dentre outras coisas pode indicar caso necessário até mesmo assessoramento jurídico. Não deixe de consultar.

Grande abraço. Espero ter ajudado. Ah, e se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

=]

Carlos, estou com a mesma dificuldade…ofereceram vários benefícios

Bo a tarde, Frederico!!!

Desde já agradeço a sua atenção…sempre aprendendo e graças a vcs não parei de contribuir, ao contrário, ano passado qdo vcs me abriram os olhos, consegui fazer aporte….

Minha dúvida é se para chegar no valor da renda vitalícia, seria multiplicar o fator da tabela AT-49 Male com a reserva acumulada…

Carlos, seria bom tbém verificar no extrato anteriores, se fizeram a atualização correta do igpm nos aniversários da apólice. Descobri que alguns anos estavam corrigidos com valores menores

Que satisfação receber um feedback desses Marcos! Ficamos muito felizes mesmo!

Obrigado pelo alerta feito ao Carlos, muito pertinente. E, sobre sua dúvida, a resposta é sim, ao se multiplicar o fator da tabela pelo valor da reserva acumulada tem se a renda mensal vitalícia base (de partida).

Espero ter ajudado mais uma vez. Ah e, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso!

Abração e parabéns por ser um dos poucos que conheço com renda vitalícia na AT49.

=)

Frederico,

Obrigado pela ajuda meu amigo…não sabia e acredito que ainda muitos não saibam, o valor do investimento que possui um plano tradicional.

Só realizava minhas contribuições mensais e qdo descobri o Post Educando seu bolso, foi que acordei….chequei meus extratos desde do inicio, descobri vários anos sem atualizações e outras incorretas nas contribuições, com isso tiveram que atualizar minha contribuição mensal, minha reserva total e ainda consegui fazer 02 aportes extras . Agradeço muito e indico a todos que acessem o Educando seu Bolso!!!

Tenho o plano Telos

Vou me aposentar pelo plano Vitalício

A duvida que tenho é sobre o melhor tipo de reajuste que devo usar para me aposentar: reajuste pela variação do IGP-DI ou pela Rentabilidade da conta coletiva PCV I.

Desde já agradeço pela atenção

Boa tarde Gorete.

Poderia me esclarecer do que se trata a rentabilidade da conta coletiva PCV I? Infelizmente, não conheço o indicador.

Se não for um indicador e sim o resultado das aplicações financeiras do fundo, aí fica uma aposta. Você confia que seu Gestor vai conseguir superar o IGP-DI ano após ano? Nos últimos anos o IGP tem ganho da maioria dos fundos, mas ninguém tem bola de cristal pra saber se continuará sendo assim. Uma segurança que você tem ao escolher o IGP é assegurar poder de compra. Ou seja, muito provavelmente conseguirá assegurar sua renda real de hoje até os seus últimos dias. Conservadoramente, seria o que EU faria.

Ah, e se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

=I

No ano 2000, contratei um FGB. Tinha 40 anos.

A data de pagamento prevista dos benefícios era para ser a partir de JAN de 2021, após eu completar 60 anos (data prevista da minha aposentadoria).

Antes de atingir esta data, o banco sempre tentou fazer-me sair do plano.

Nunca topei.

Quando chegou a data de saída, resolvi manter o valor total aplicado, sem pedir o pagamento mensal, nos termos de renda vitalícia.

Também era do meu interesse continuar com os aportes mensais.

No entanto, o banco não mais permitiu os aportes mensais.

E está tentando de tudo para que eu saia do plano.

Perguntas:

– o banco pode, legalmente, impedir meus aportes mensais após a data a qual eu tenho direito à renda mensal vitalícia?

– o banco pode excluir-me, unilateralmente, deste plano? Por exemplo, depositando sem meu pedido, à revelia, o montante total em minha conta corrente?

Bom dia Aguiar.

Pelo que entendi, você não optou pela renda. Se você não optou pela renda na data limite, você perdeu o direito de optar e de fazer aportes. Você tinha que ter alterado a data de saída. Você pode ver e confirmar os detalhes disso no seu contrato (se o tiver), mas de maneira geral é assim.

Repito, a mensagem não ficou totalmente clara, mas pelo que entenddi, você deixou correr a revelia e perdeu o direito de optar. De toda forma, o nosso serviço de consultoria foi criado justamente para resolver casos como o seu. Se quiser conferir, veja aqui

Ah, e se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

=]

Boa tarde, estou com o mesmo problema. Vc poderia enviar o regulamento para mim por favor? Muito agradecida!

Muito bom seu blog. Principalmente, porque ao ler o(s)problema(s) dos outros, dá pra ver que se repetem. No caso da quebra de contrato por parte da Brasilprev, alguns caminhos podem ser seguidos pela maioria. 1) A abertura de reclamação na Susep, que nos redireciona para o Consumidor.gov.br. Obs. deverá vir aquela respostinha padrão. 2) A abertura de reclamação no site Reclame Aqui. Obs. dá pra ver claramente que a nota da empresa está desabando 3) Abertura de reclamação em alguma outra associação, no qual a Brasilprev seja afiliada. Obs. Bacen, não deu porque não é Banco/Financeira; na Anbima, não aparece como associada. 4) Se alguém tiver algum outra associação no qual pode fazer reclamação, por favor, informe aqui. No final, acredito que não escaparemos de entrar na justiça, mas é bom juntar todas as reclamações.

Ficamos felizes que uma pessoa com o seu grau de conhecimento tenha gostado do nosso conteúdo, Fábio. Não deixe de conferir também nosso podcast específico sobre o assunto – episódio #315.

Além disso, justamente para casos como o seu criamos a consultoria em previdência. Nossa parceira já está tratando diversos casos parecidos com sucesso. Já tem até testemunho por aqui na trilha de comentários, não deixe de verificar.

Grande abraço, parabéns por ser dono dessa mina de ouro e mãos à obra na defesa dos seus direitos.

Ah! E, se possível, não se esqueça de nos ranquear, indicar, compartilhar nosso conteúdo ou clicar nos nosso links sempre que possível. Como uma plataforma independente, nossa visibilidade depende disso.

=]

Vejam esta petição

http://chng.it/825pYGM8