Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

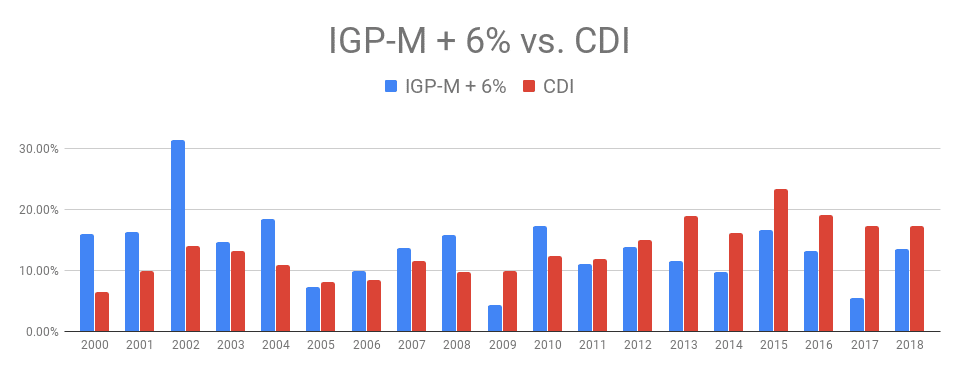

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Localiza Meoo

Localiza Meoo Renault On Demand

Renault On Demand Movida

Movida V1

V1 UseCar

UseCar

Olá Quintiliano, parabéns pelo blog! Muito difícil achar Informações sobre este plano antigo do Brasilprev então a sua matéria está sendo muito esclarecedora. Eu tenho um plano que meus pais contribuíram durante 19 anos. Desde 1996 até 2015. Eu liguei para o Brasil prévia várias vezes e cada atendente fala uma coisa diferente. Alguns atendentes falaram que eu vou poder me aposentar quando tiver 55 anos ( hoje tenho32) mesmo não contribuindo mais Nada mensalmente. Você acha que isto faz sentido ? Não estou encontrando o contrato e não sei aonde buscar. Também quero fazer um aporte extra mesmo sem ter as contribuições mensais você acha isso possível? Eles falam que não… obrigada:)

Boa tarde Júlia e parabéns aos seus pais por terem lhe deixado esse tesouro.

Parabéns a você também por estar se informando e tentando “ressuscitar” o plano. Exagero com essa palavra, afinal o plano está longe de estar morto, para enfatizar o que os bancos/seguradoras querem fazer com esses planos antigos – matá-los e enterrá-los. Inclusive, está previsto um podcast exclusivamente sobre planos de previdência antigos para o dia 01/10/20, fique ligada.

Por enquanto, vamos as suas dúvidas: 1) Sim, você tem direito a se aposentar, ou passar a receber mensalmente, apenas com base nas contribuições feitas pelos seus pais; 2) Você tem direito sim a fazer aportes eventuais ou mesmo mensais, apesar das negativas por parte deles; e 3) Você também tem direito a uma cópia do seu contrato, apesar das dificuldades que a BrasilPrev está lhe impondo.

Se você quiser, temos uma corretora parceira, a [email protected] e ela pode te enviar uma cópia de contrato padrão da Brasilprev daquela época para você ter melhor ideia de tudo isso que estou lhe escrevendo aqui. Fique à vontade para entrar em contato com ela por email.

=]

Olá Frederico,

Também tenho um plano BRASILPREV TRADICIONAL desde 2002 ( IGPM +6%), com taxa de carregamento de 9%.

Fui tentar ver meu extrato online e minha matrícula foi mudada automatizamente ao criar uma senha. O nome anterior do plano era Plano de Aposentadoria Brasilprev Individual e mudou para BRASILPREV TRADICIONAL INDIVIDUAL IGPM. Agora há duas matrículas. Isso estaria incorreto? Será que pode alterar algo no meu plano, apesar de eu não ter clicado (concordado com) em nada dentro do site?

Forte abraço e obrigada

Ei Isabela. Como já escrevi aqui antes, não vejo razão para duas matrículas em um mesmo plano. Sugiro procurar auxílio da nossa corretora parceira, a Vanessa em [email protected]. Infelizmente, dado o histórico de como bancos e seguradoras tem tratado os clientes destes planos antigos, não me surpreenderia que estivessem tentando alguma artimanha contigo. Repito, todo cuidado é pouco!

=/

Isabela, você teria o regulamento do seu plano ainda? Poderia enviar para [email protected]?

Olá Frederico

Tenho um plano IGPM +6 do Banco do Brasil,desde 1999. Tenho 49 anos e o plano prevê aposentadoria com 60, vale a pena fazer aportes? Consultando meus extratos observei que o banco criou uma segunda matrícula para o meu plano, gostaria de saber se isso pode ser feito e pq o banco o fez.

Oi Robson.

Certamente vale a pena fazer aportes. Agora sobre sua outra dúvida, ela me preocupa e muito. Vejo que pode haver má fé na criação dessa 2a matrícula para você. Não existe necessidade de submatrícula ou de uma segunda matrícula no mesmo plano. Acho que podem ter aberto um novo plano pra você. Um PGBL tradicional sem os mesmos atrativos, para que receber os novos recursos ou mesmo uma futura migração. Já vi casos de clientes que achavam que estavam assinando um aditivo de contrato quando na verdade estavam sendo migrados/portados.

Inclusive teve um leitor aqui do blog que indicamos pra Vanessa, que é uma corretora parceira nossa, em cujo atendimento ela detectou esse problema. Vale a pena você solicitar os certificados para cada uma das matrículas e pedir pra ela avaliar pra você, sem compromisso nenhum de sua parte, ok? Segue o email [email protected]

Abraço e parabéns por ficar de olho na sua grana.

=]

Ola Frederico, tenho uma previdencia IGPM + 6% , contratada em 2003. Ela esta ativa( rendendo), mas sem os pagamentos mensais , pois um tempo depois a corretora me induziu a entrar em outro plano, e como eu nao entendia muito , caí nessa!! Bem! Minha duvida é .. eles nao estao aceitando nem que eu retorne as contribuiçoes mensais, nem que eu faça aportes, e alegam que por ser plano muito antigo e que ja nao esta sendo vendido, nao podem mais aceitar. Mas se eu Tenho esse plano contratado, eles nao seriam obrigados a aceitar ao menos os aportes ?

Entendo que sim Caio. Que eles são obrigados a aceitar aportes. Mas temos tido muitos relatos como o seu, de criação de impedimentos para novos aportes. Não caia nessa. Insista, solicite o aporte e peça a negativa por escrito e, se necessário, acione a seguradora/banco exigindo seu direito. O máximo que já vi fazerem é aumentar a taxa de carregamento (aqui mesmo nesta trilha você vai ver o caso de várias pessoas assim).

Abc.

=I

Caro Frederico, parabéns pelo conteúdo e ensinamentos.. é um assunto espinhoso para maioria…

Eu tb tenho um plano Brasilprev Tradicional Individual TR (benefício definido) iniciado em abril de 1995 com saída planejada para abril de 2031 e infelizmente tenho tido vários dessabores com essa empresa, pois reputo que ela não esteja agindo de boa-fé:

1) Ela não me dá acesso ao CONTRATO, ela cede apenas um REGULAMENTO que julgo bem incompleto;

2) Como os colegas acima, meu plano tb é corrigido por TR + 6% aa e pago taxa de carregamento de 9%. A Brasilprev insiste em dizer que não pode substituir a TR por um índice atual, pois o contratado foi TR. Como essa está zerada há anos, posso contar somente com os 6% ao ano. Imagino que esta atualização seja sobre o montante que pago atualmente no período de acumulação, bem como sobre o benefício vitalício.

3) Apesar de ter contratado a Tabela Regressiva de IR, a Brasilprev insiste em manter a Tabela Progressiva. Nesse caso já vi várias pessoas ganharem na justiça… vou ter que entrar tb.

Mas o que gostaria da sua análise, por favor, é se o plano é uma boa aplicação desse modo: 6% aa e taxa carregamento 9%.

Muito grato

Bom dia Rui.

Fico feliz que nosso conteúdo lhe tenha sido útil. Conto com você como embaixador do Educando Seu Bolso. Por favor divulgue, pois vivemos de boca a boca. =]

Vamos as suas dúvidas:

1) Os contratos aos quais já tive acesso são mesmo bem rudimentares e se assemelham a lâminas/regulamentos. Veja se não é esse o seu caso;

2) Pense bem, TR + 6% é a regra da poupança antiga, da qual você vai se lembrar. Compare com a poupança nova, que rende 70% da Selic, ou aproximadamente 1,5% ao ano atualmente. Nada mal né? Mesmo com a TR zerada. Não creio que vá conseguir que eles troquem TR por IPCA ou outra coisa, talvez nem judicialmente;

3) Se sua contratação foi em 1995, então foi na tabela progressiva, pois a regressiva ainda não existia, foi criada por volta de 2002. Já comentei aqui em outra resposta, que quando criaram a Regressiva, deram um prazo de 2 ou 3 anos para os clientes que já tinha planos optarem se queriam ou não mudar. Se você não mudou lá ou não conseguir provar que não foi notificado, etc.. não sei se conseguirá alterar; e

4) Também já respondi por aqui que acho que é uma boa aplicação de baixo risco, mesmo com a TR a zero e o carregamento a 9% (que é absurdamente alto). Falo isso tendo a Selic como parâmetro e também tendo como base o cenário econômico atual. Em outras palavras, não vale comparar TR + 6% com Bolsa, ou outra aplicação de risco. Finalmente, para chegar a essa conclusão também é necessário considerar a importância da tábua atuarial do seu plano. Ela deve ser a AT 83 que prevê uma mensalidade relativamente alta no período de usufruto.

Grande abraço e parabéns por cuidar bem das suas finanças e estar de posse de um plano que é sonho de muitos.

=]

Obrigado pelo pronto retorno… vou aproveitar e te explorar mais kkk, Por favor:

Conversei na Brasilprev e obtive algumas respostas:

1) Não existe contrato mesmo… como você disse, somente um regulamento resumido de 05 páginas… dizem que foi este, inclusive, o enviado à SUSEP (nesta nem consigo pesquisar o processo pq acho que só permitem consultar PGBL e VGBL; o problema é que nele não está contemplada a forma de cálculo do benefício;

2) Sobre a TR, você tem razão de novo: dizem que não podem alterá-la pq ela ainda vigora oficialmente, apesar de zerada… sobra a justiça, você está certo de novo: parece que o STJ saiu pela tangente e chutou a bola para SUSEP e Conselho Monetário… bola fora do STJ

3) Essa eu acho que consigo judicialmente sim… tenho todos documentos originais, inclusive um certificado que me mandaram confirmando a implantação da Tabela Regressiva de forma irrevogável… tem várias pessoas que conseguiram na justiça… a Brasilprev foi condenada a indenizar a diferença entre as tabelas… minha dúvida só reside no fato de quando pedir isso na justiça… os processos que vi, as pessoas sacaram o dinheiro todo, então fica fácil quantificar a diferença para liquidar a sentença… no meu caso eu quero a renda vitalícia, então não sei como seria liquidado o cálculo, se eu ganhar na justiça.

4) Minha tábua é a AT-49… Brasilprev confirma isso… então vale a pena eu aumentar meus aportes agora mesmo, certo? Digo isso pq meu perfil é totalmente conservador… não aplica nada em variável… serei sempre pobre, eu sei… mas prefiro ser pobre com meus dinheirinhos do que arriscar kkkk

Muito grato novamente… abç

Exploração nenhuma Rui, vamos lá para suas novas duas perguntas:

1) A forma de cálculo do benefício é pelo fator da tábua atuarial. Você pega o valor da reserva na data da conversão para o período de usufruto e multiplica pelo fator de renda vitalícia, para homens, com ou sem beneficiários (dependendo do caso). Se você tiver 1 milhão de reserva e o fator for de 0,7, você passará a ter renda de 7mil até morrer. Recomendo que abra confirme se está prevista correção monetária (reposição da inflação) durante o período de usufruto. Se a BrasilPrev se recusar a te prestar essa informação, recorra a Susep;

3) Pra te ser muito sincero, nunca vi esse caso, onde a aplicação da tabela regressiva seja imposta à seguradora para o cálculo da renda vitalícia pela justiça. Suponho, entretanto, que a dedução dos impostos vá ser feita automaticamente pela BrasilPrev. Ou seja, eles já te pagam líquido. Em outras palavras, dos 7mil acima, você receberia 6,3mil (descontando a alíquota mínima da regressiva porque seus aportes tem mais de 10 anos);

4) AT-49? Peraí que eu vou procurar os emojis de festa aqui… rssss Que maravilha Rui. Pode abrir o champagne! Taca grana nesse troço aí. hehe

Abração.

Desculpa entrar no assunto, mas eu também tenho um plano BRASILPREV feito em 1998. Pelo menos o meu plano é IGPM + 6%, todos são assim, não?

E outra coisa: a taxa de carregamento de 9% é somente na entrada, não? Neste caso, esse valor é rapidamente recuperado em 4 anos pelos juros compostos, se não

Boa noite Rafael. Tem que se desculpar de forma nenhuma. Obrigado por participar!

A BrasilPrev vendeu tanto planos de TR+6 quanto IGPM+6. Se o plano do Rui já é muito bom, o seu é ainda melhor.

E sobre o carregamento, você está correto, se recupera em 3 a 4 anos.

Grande abraço e parabéns.

=]

Tenho um plano Brasilprev Renda Garantida Tradicional (vitalício) contratado no início de 1996 – TR + 6% – e estou com um problema terrível…

Comecei a receber os benefícios em 2016 mas a TR (taxa referencial) foi a ZERO (não recompõe a correção monetária como acontecia no passado) e o valor da pensão recebida está congelado desde 2017. A Brasilprev diz que não substitui o índice contratado (p. ex. pelo IGPM) e assim, com uma inflação de 6% a.a., a perda real de valor mensal do bemefício em 20 anos será de mais de 70%!!! Muita gente entrando na Justiça mas com resultados incertos…

Bom dia Décio.

Vc tem o seu contrato? Seria bom consultá-lo pois muitas vezes a regra que vale para o período de acumulação não é a mesma que é praticada no período de usufruto. Nos contratos que conheço desses planos antigos, enquanto se está contribuindo vale o igpm+6% e a partir da data da conversão em renda vitalícia alguns prevêem apenas a correção monetária por algum índice inflacionário.

Outra coisa que vale dizer é que a TR nunca foi suficiente para repor a inflação. Sempre andou muito abaixo, mesmo antes dela bater em zero não se prestava para uma aposta de manter o poder de compra, especialmente no longo prazo.

Pelo que entendi, os 6% adicionais a TR não se aplicam mais após a conversão em renda, é isso? Pois se ainda forem aplicáveis, eles são mais do que suficientes.

Finalmente, se o seu contrato só prevê mesmo TR como correção, a análise que deve ser feita é da tábua atuarial. Como já falei aqui, você deve estar na AT-83, cujo fator de conversão é bem vantajoso. Ou seja, você recebe muito mais do que ganharia se tivesse sacado a reserva para aplicá-la no mercado. Por isso inclusive, você deve ter transformado em renda e não sacado. Em outras palavras, a análise feita lá atrás deve ter levado em consideração que essa perda de poder de compra associada a TR seria mais do que compensada pelo fator generoso de conversão, não?

Espero ter ajudado, mas se ainda restaram dúvidas é só falar. No mais, conto com sua colaboração também na divulgação do EducandoSeuBolso.

Abc

=]

Frederico Torres, muito obrigado pela sua atenção e resposta.

Gilmar Ferreira

Disponha meu caro.

Conto com sua colaboração também na divulgação do EducandoSeuBolso.

Abc

=]

Frederico, tenho BrasilPrev IGPM+6. Estou com 44 anos e pelo plano aposento com 55anos. Vale a pena fazer aportes extras?

Vale a pena demais, Miguel. Seu plano é ouro!

Muito obrigado por sua participação. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

Tenho um plano Brasilprev tradicional e esse plano se fundou. Há 2 anos não faço mais pagamentos mensais e nem aportes.

Estou com 62 anos e continuo trabalhando, então esse valor todo acumulado quero tê-lo como investimento.

Você saberia me dizer se eu não me manifestar sobre as opções de renda vitalícia, renda prazo certo ou saque total o valor que possuo continuará rendendo o IGPM + 6% aa e continuarei recebendo também o excedente financeiro???

Bom dia Gilmar, por BrasilPrev Tradicional, imagino que você se refira a esses planos antigos com garantia de rentabilidade, igpm+6% etc..

Bom, nesse caso, costuma haver sim a possibilidade de adiar a data da aposentadoria, ou seja, adiar a data da definição do que quer fazer com a reserva. Nesse caso, enquanto essa opção não tiver sido feita, você ainda está no período de acumulação e a grana continua rendendo o garantido no contrato. Acho importante você confirmar isso no seu contrato, pois os planos tem contratos diferentes. Pelo que já vi, outra coisa é que você terá que declarar que quer adiar a decisão, ok?

Espero que tenha sido isso o que perguntou e que minha resposta tenha lhe ajudado.

No mais, parabéns por cuidar das suas finanças e muito obrigado por sua participação. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcast e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

Frederico, tudo bem?

Meu nome é Gabriel e meu pai ingressou no programa de previdencia privada da BrasilPrev Tradicional Junior IGPM+6%.

Infelzimente só tomei interesse em buscar o contrato agora na quarentena e o fui informado pela Brasil prev que deveria ter feito a portabilidade de planos entre 21 e 24 anos e 11 meses.

Li e o contrato e realmente sou o Benificiario do programa, porem na seguinte clausula consta que:

3.2 Beneficiarios – Perda de Qualidade do Benificiario

b) Para filhos maiores que estejam cursando nivel superior, quando completarem 24 anos de idade;

Por ironia do destino eu estou terminando um MBA, e completei 25 anos dia 9 de Marco de 2020.

Gostaria de saber se ha como entrar com algum processo para tentar ativar o plano no meu nome ainda, tambem considerando que as lojas fisicas da BrasilPrev estavam fechadas durante a quarentena.

Att,

Gabriel

Bom dia Gabriel e obrigado por sua participação.

Não sei se entendi direito sua dúvida, mas temo que haja um mal entendido. Vamos lá.

Uma coisa é um pai fazer um plano no nome do filho e outra diferente é o pai colocar o filho como beneficiário. No primeiro caso, a reserva é do filho. Já no segundo, pertence ao pai, com a possibilidade de passar a ser do filho na ausência do pai, percebe?

Ou seja, salvo engano da minha parte, a figura do beneficiário permite ao pai, na sua ausência, prover para o filho até que ele se forme (24 anos). Isso é diferente do que entendi que você quer fazer. Me corrija se estiver errado pfv, mas parece que você quer assumir o plano dele, meio que continuar fazendo aportes daqui para a frente, só que agora no seu nome, é isso?

Se for o caso, não me parece possível. Você teria que começar um plano novo em condições comerciais distintas, entende?

Espero que tenha sido isso o que perguntou e que minha resposta tenha lhe ajudado. No mais, muito obrigado por sua participação. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

Olá, tudo bem?

Obrigada por esclarecer algumas das minhas dúvidas. Possuo BrasilPrev no formato IGPM +6%a.a. Tenho 24 anos, mas já tenho o plano há 20. No entanto, conforme você comentou, as taxas de carregamento estão altas. Em uma contribuição mensal de R$300,00, acabam sendo descontados R$21,00 referentes a taxa de carregamento (o que é muito!)

Nesse caso, o melhor a fazer é interromper os aportes, deixando somente o montante acumulado render, e optar por realizar as próximas contribuições em uma nova previdência? Alguma com visão de longo prazo, mais arrojada – já que o montante permenecerá mais do que 10 anos?

Obrigada (:

Ei Gabriela, na verdade não é bem assim não.

Como já tentei explicar em outras respostas por aqui e inclusive expliquei em podcast, na diferença de rentabilidade estimo que essa taxa de carregamento alta seja “amortizada” em aproximadamente 3 anos. Em outras palavras o maior rendimento do IGPM + 6% ao ano em relação à performance de outros planos compensa em pouco tempo a taxa de carregamento e, a partir dali seu Brasilprev antigo ganha a corrida. Portanto, se seu horizonte temporal é esse mesmo – 10 anos – continue a aportar ao fundo.

Na verdade, recomendo até que reveja esse prazo de 10 anos. O ideal seria você transformar isso realmente em retirada mensal a partir dos 55. Pois, como também já respondi por aqui, a tábua atuarial desses planos costuma ser bem melhor do que as atuais e, se você mudar de plano, muda também de tábua. Mesmo que isso possa parecer um devaneio, afinal são mais de 30 anos, sugiro que pense bem no assunto.

Muito obrigado por sua participação. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

Oi Frederico! Certo, obrigada. Já comecei a seguir o podcast de vocês e o Instagram também. Parabéns pelo conteúdo (:

Tenho outra dúvida: onde encontro a tábua atuarial do plano? somente no contrato? A contratação do plano é de 1997-98.

Grata! (:

Oi Gabriele, costuma ter no contrato e no processo susep também.

Se quiser mais auxílio, sugiro que contate uma corretora parceira nossa a [email protected] , ok?

Ah e parabéns aí pelo cuidado com suas finanças.

=]

Gabriela, tenho mesmo plano que o seu. Caso nao tenha ativado o plano para o seu nome, sugiro que o faca antes de completar 24 anos e 11 meses.

Acabei de completar 25 anos, porem meu pai ainda pagava o plano que e deduzido de seu imposto de renda.

Fui me interessar e ler o contrato, o qual todavia possuimos fisico, e ha uma clausula que o beneficiario perde o direito quando o mesmo completar 25 anos.

Sugiro que caso nao tenha feito ainda, leia o contrato. Caso nao seja seu caso, desconsidere.

Boa tarde. Tenho uma previdência na Icatu desde julho de 1999 IGPM + 6%, não me recordo a taxa de carregamento. Tenho mais 15 anos de aporte. A Icatu algum tempo atrás entrou em contato para fazer a migração para novo plano, mas por sugestão de um amigo, permaneci e pelo visto fiz a opção correta. Tenho dois questionamentos: Esta minha previdência tem um garantidor no caso da Icatu não cumprir com o contrato? Como saber se a correção está sendo aplicada corretamente? Parabenizo pelas informações postadas. Realmente há muitas dúvidas referentes a este plano de previdência IGPM + 6%.

Obrigado.

Bom dia, obrigado por sua participação e vamos as suas dúvidas:

1) Esta minha previdência tem um garantidor no caso da Icatu não cumprir com o contrato? Não há aqui uma garantia como a que o FGC (fundo garantidor de créditos) oferece a CDBs até 250mil por exemplo, onde se o banco quebrar o fundo te ressarce. Aqui, se a Icatu quebrar, há um grande risco do segurado (você) perder dinheiro. Por outro lado, vale lembrar que todas as seguradoras são reguladas e fiscalizadas pela SUSEP (Superintendência de Seguros Privados), que exige controles, provisões, capital mínimo, qualidade de gestão, etc…

2) Como saber se a correção está sendo aplicada corretamente? Provavelmente está, mas pra ter certeza só calculando, baixando uma série histórica de igpm e aplicando em uma planilha com os juros sobre as datas de cada um dos aportes.

Grande abraço e cuide bem desse seu amigo aí, viu Edmar, rss. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

=]

Olá bom dia.

Possuo um plano de previdência da Brasil Prév nos moldes antigos IGPM+6% ao ano.

Estou revendo várias questões financeiras ao longo da quarentena e uma que tem me intrigado é a respeito dessa previdência privada.

A data inicial de contratação desse plano foi em Janeiro de 1997. Esse plano foi inicialmente contratado em

Regime de tributação progressivo ; sendo que o prazo limite para alteração para tabela regressiva foi em 2005 ( para planos contratados antes de 2000 ). Já tentei fazer essa alteração ; porém não consegui.

Na epoca eu era adolescente e isso com certeza passou batido para mim e para meus pais. Hoje tenho 31 anos ; data de saída do plano é 55 anos.

Tenho dúvidas se vale a pena a manutenção do plano levando em consideração o regime de tributação progressivo + taxa de carregamento de 9% ; apesar do indexador fixo IGPM+6% ser excelente para os padrões atuais.

Ao longo do tempo essa taxa de carregamento não seria irrisória perto da rentabilidade ? É possível fazer dedução de até 12% da renda bruta nesse plano ?

Se possível, gostaria de algumas considerações e opiniões a respeito.

Além disso, sabe algo sobre uma eventual alteração do regime de tributação desse plano antigo da Brasilprev

Boa tarde Rui e vamos a suas perguntas:

1) Vale a pena manter seu BrasilPrev antigo? A resposta curta para a sua situação é sim, mesmo com taxa alta de carregamento e ainda que no regime progessivo. O diferencial de rendimentos do IGPM+6 supera o carregamento em pouco tempo – estimo entre 3 e 4 anos. Como seu horizonte são mais 21 anos, faz sentido inclusive continuar aportando ainda durante muito tempo. Bem como provavelmente vale a pena transformar sua reserva em renda ao final, pois sua tábua atuarial deve ser a AT-83, que é excelente. Em outras palavras, ela gera renda mensal bastante superior às tábuas atuais e mesmo ao rendimento da maioria das aplicações financeiras.

2) É possível fazer dedução de até 12% da renda bruta nesse plano? Sim, o que te permite adiar o pagamento de imposto de renda e auferir ganhos financeiros trabalhando com dinheiro que teria entregue ao governo.

3) Sabe algo sobre uma eventual alteração do regime de tributação desse plano antigo da Brasilprev? Não e é uma pena que você perdeu a janela, pois pra longo prazo a tabela regressiva aumenta bastante o proveito financeiro. Infelizmente, não me parece que dê pra mudar mais. Pelo que me lembro a tabela regressiva foi lançada em 2002 e deram 3 anos para quem já tinha plano migrar.

Muito obrigado por sua participação. Ah e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

olá!

Pesquisei muito na internet, mas até agora não achei resposta para minha questão.

Talvez eu precise fazer uma mudança de residência fiscal por alguns anos.

Tenho um plano BRASILPREV TRADICIONAL ( IGPM +6%). Gostaria de saber se posso mantê-lo durante o período que não terei residência fiscal no Brasil?

Bom dia Naly.

A resposta é sim. Morar no exterior e manter investimentos no Brasil é possível. Se você pesquisar direitinho verá que geralmente a mudança de domicílio fiscal é acompanhada pela entrega à SRF de uma declaração de saída definitiva, mudança de conta corrente normal pra conta de domiciliado no exterior e alguns outros procedimentos. Mas, eu já ouvi alguns relatos de que nada foi necessário, ou seja, onde a pessoa fez saída definitiva do país e ainda mantém conta bancária, CPF ativo e, aparentemente, tem os mesmo direitos. Parece que o sistema ainda não está conectado e atualizado, sabe?

Você tem razão em dizer que as vezes falta convicção quando se fala sobre esse assunto. Sugiro verificar diretamente com a BrasilPrev, imagino que eles podem te ajudar, já que não é incomum que pessoas sem domicílio fiscal no Brasil invistam aqui.

Se quiser voltar pra contar qual foi a orientação no caso da BrasilPrev a gente agradece. Enquanto isso agradeço por sua participação e, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, ok?

Abração.

=]

Olá Senhores,

Estava pesquisando sobre meu plano de previdencia que é antigo do BB que é IGPM +6% com taxa de carregamento de 9% e me vi nesse artigo de vocês. A minha pergunta é a seguinte:

Vale a pena continuar neste plano porque faltam 12 anos para ele findar e no final eu tenho 3 opçoes que são:

-Resgate total com aliquota de 27,5 %

– Renda vitalicia (sem pensão para minha esposa, ou seja se eu morrer 1 dia após o inicio o Banco fica com tudo)

– Renda com prazo certo

O que vocês me orientam. Eu já tenho um montante acumulado no plano e estou nele desde 2001

Bom dia e obrigado pela pergunta Aloísio.

Minha opinião é que vale a pena continuar no plano sim, mesmo com o carregamento de 9%, já que o IGPM continua alto e os 6% de juros não se encontra mais em lugar algum. Em aproximadamente 1 ano esse desconto inicial já se compensa e como você ainda tem 12 pela frente…

Já o que você deve fazer ao final, vai depender de um bocado de coisas à época, talvez seja precipitado já entrar nesse mérito. Mas, se quiser já fazer as contas de uma vez, recomendo que use o nosso simulador de aposentadoria para uma ideia inicial e depois procure nossa corretora parceira através do email [email protected]. Ela pode te ajudar com dados ainda mais precisos, usando os sistemas das próprias seguradoras.

Parabéns por ter se precavido lá atrás e possuir um produto que é super desejado hoje em dia. No mais, se puder, peço que nos curta nas redes sociais, avalie nosso podcasts e ferramentas ou compartilhe nosso conteúdo. Como somos independentes, vivemos de boca a boca, entende?

Abração.

=]

Olá Frederico,

Inicialmente te parabenizo pelas riquíssimas informações!!

Tenho contratado desde o ano de 2000 pelo Bradesco Previdência o Plano Conta VIP de Rendas Programadas, com direito a IGPM +6% a.a + Excedentes Financeiros da Gestão do Plano.

Bem, tenho as seguintes dúvidas:

1. Contratei o Plano em Nov/2000 e me informaram na época que a Tábua Atuarial utilizada era a AT-49. Mês passado entrei em contato com o Bradesco e me informaram que no Sistema do Bradesco constava como Tábua Atuarial AT-83. O Bradesco pode ter alterado a revelia a Tábua do meu Plano?? No meu contrato não consta qual Tábua Atuarial foi utilizada, apenas foi informada verbalmente pelo gerente na época que era a AT-49.

Em Nov/2000 qual a Tábua Atuarial que era praticada pelas Seguradoras? O que posso fazer?

2. Por questão de planejamento, onde posso obter a informação atualizada sobre qual o valor da Renda Mensal Vitalícia que terei ? Existe algum Simulador de Renda Mensal Vitalícia? Em Nov/2025 terei 53 anos de idade e talvez pense em prosseguir com as Contribuições e adiar a Data de Saída para Aposentadoria.

3. Adiando a Data de Saída para Aposentadoria, o BRADESCO poderia mudar as regras contratuais, como por exemplo mudar a Tábua Atuarial ou aumentar a taxa de carregamento (4%) ou administração (3%) ?

Agradeço desde já pelos esclarecimentos…

Obrigado pelo elogio Marcos. Fique à vontade para compartilhar, nos ranquear e dar uns jóinhas nas nossas redes sociais, afinal, dada a nossa independência, vivemos do boca a boca. =)

Para auxiliar com o sua primeira dúvida, pedi ajuda a nossa corretora parceira: [email protected]. Segue abaixo a resposta dela.

“O ideal seria pedir uma cópia da proposta assinada e contrato. As tábuas daquela época não se adaptavam ou eram alteradas como as tábuas BR-ems. Muito pouco provável que a Bradesco mude isso internamente. Se ele não tiver a proposta comprovando ou prova de que venderam tábua At-49 dificilmente conseguirá uma tábua At49. Eu trabalhava no banco em 2000 e nessa época o comum já era At 83. Mas poderia existir alguma liberação pra venda de At 49 sim. Peça pra ele conseguir a proposta pode me enviar que analiso pra ele.”

Sobre seu segundo ponto, o primeiro caminho é pedir no Bradesco as simulações. Além disso, ou até mesmo para verificar as contas do Bradesco (nunca é demais né?), no site da Superintendência de Seguros Privados (Susep) era possível ver comparações entre tabelas atuariais e planos de mensalidades com e sem juros. Era no item Serviços ao Cidadão, no menu lateral, você acessava “Performance dos fundos previdenciários” e escolhia um dos prazos para baixar a planilha com todos os prazos dos fundos disponíveis. Na aba “Anuidades”, era possível ver quanto você precisa ter de saldo no plano, para cada tábua de mortalidade existente, para obter R$ 1.000 de renda vitalícia mensal.

Por exemplo, na tabela AT-49 masculina com juro prefixado de 6% ao ano, R$ 110 mil reais bastam para obter tal renda. Sem esse juro, seria preciso acumular quase R$ 180 mil, com a mesma tabela, para obter a mesma renda. Já na tabela BR-EMS masculina sem juro atuarial, o saldo necessário para uma renda de R$ 1.000 é da ordem de R$ 250 mil, mais do que o dobro do primeiro caso.

Confesso que não sei se isso ainda está disponível. Os sites governamentais costumam passar por mudanças e nem sempre tem uma usabilidade das melhores. De qualquer forma, creio que se você não encontrar direto no site, é só abrir um chamado que eles costumam responder (após algum tempo). Finalmente, talvez a Vanessa tenha ainda outra indicação de caminho ou ferramenta a fazer.

Quanto a última dúvida. O banco ou a seguradora nunca pode alterar sua tábua atuarial. Creio que eles podem, entretanto, alterar sim taxas de carregamento e administração. Pelo menos é o que tenho visto. Porém, peço também que confirme com Vanessa, se apesar de eles estarem agindo assim, há como questionar.

Ufa, acho que era isso.

Grande abraço e parabéns por ter se precavido e constituído essa boa reserva para o futuro!

=]