Você está pagando a sua previdência privada e encontrou a sigla IGP-M + 6% e não sabe o que significa? Ou até sabe o que isso quer dizer, mas não sabe se é bom investimento a longo prazo?

No post sobre IGP-M ou IPCA (recomendamos a leitura!) recebemos muitas perguntas e comentários sobre Planos de Previdência Privada, inclusive sobre planos com rentabilidade de IGP-M + 6% de juros ao ano.

Você também têm dúvidas e não sabe se Previdência Privada com essas condições vale ou não a pena? Não se preocupe, vamos explicar direitinho como esse tipo de plano funciona!

As perguntas

No post IGP-M ou IPCA. Qual é melhor para nossos investimentos? nossos leitores Francisco Luiz Gonzaga, Fábio Peruchi e Carlos Arruda deixaram suas perguntas pra gente sobre o IGP-M + 6%. Eles queriam saber se esse tipo de plano de previdência é realmente um bom investimento.

Esses tipos de planos costumam ser antigos e não são mais oferecidos no mercado atualmente. Isso porque a rentabilidade é excelente para o segurado, mas diminui o lucro da seguradora (podendo até gerar prejuízo).

Para explicarmos melhor sobre essa modalidade de plano, vamos reler as perguntas:

Essas dúvidas, mesmo que sejam de 2017, ainda são muito atuais. Vamos, agora, ao texto!

Mas afinal de contas, como o IGP-M +6% funciona ?

Geralmente planos de previdência antigos, como o de Índice Geral de Preços do Mercado + 6%, ou seja, IGP-M +6%, costumavam ser de Beneficio Definido (BD).

Esses planos ofereciam uma renda vitalícia ao segurado, de valor previamente definido, a partir do momento da aposentadoria até o instante de sua morte, independente da contribuição total.

Além dessa rentabilidade mínima, a seguradora ainda tem a responsabilidade de atualizar os valores do saldo da conta por IGP-M + 6% durante qualquer época. Ou seja, o valor total continua rendendo tanto no período de contribuição quanto no período de recebimento dos benefícios.

Além disso, muitos desses planos antigos têm no regulamento a regra de distribuir 75% do que ultrapassar o retorno garantido. Sendo assim, tais tipos de previdência privada não são mais oferecidos atualmente, já que o cliente pode eventualmente receber mais do que contribuiu no caso de sobreviver além do esperado.

Mas se esses planos estão ultrapassados, como funcionam os planos hoje?

Atualmente, os planos de previdência são oferecidos em outros moldes: são chamados de Planos de Contribuição Definida.

Eles definem previamente a contribuição do segurado à seguradora ao invés de definir o benefício do cliente no momento da aposentaria, como ocorre no caso do Benefício Definido.

Dessa forma, a hipótese de a pessoa receber um valor maior do que contribuiu é nula, fazendo com que esse tipo de plano seja mais interessante para a empresa de seguros do que para o cliente.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos. Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Cálculo do IGP-M +6%: por que pagam uma rentabilidade tão boa?

Os planos de rentabilidade garantida de (6%) mais correção pelo IGP-M rendem mais do que investimentos que corrigem a inflação pelo IPCA. Isso ocorre pelo fato de os Planos de Previdência Privada terem sido criados com objetivo de longo prazo (tanto em termos de diferimento fiscal¹ quanto em rentabilidade).

Assim, a correção pelo IGP-M é muito mais recomendável que pelo IPCA nestes casos de longevidade (como mostrado no próprio blog). Esses planos são considerados verdadeiros tesouros no mercado financeiro!

Em alguns casos o IGP-M pode ter um valor negativo ao final do mês. Mas se isso acontecer, não se assuste! Isso acontece devido a sua alta volatilidade, mas mesmo assim o IGP-M tem em um histórico de maior rentabilidade.

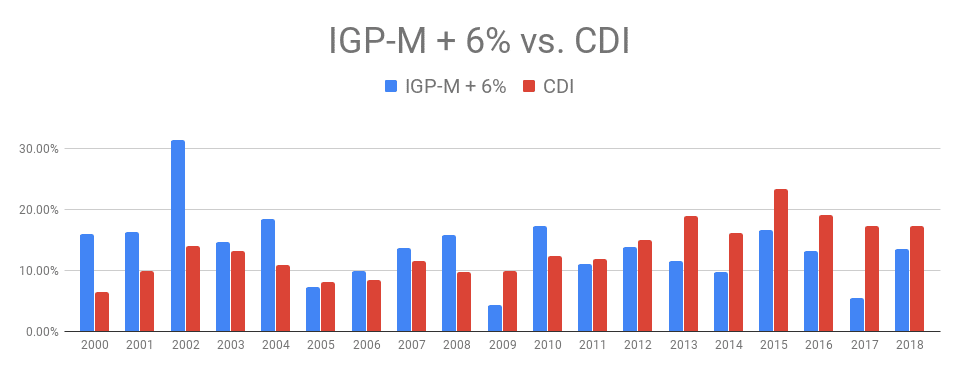

Isso porque os índices podem variar para valores muito altos compensando os mais baixos. Abaixo, um gráfico que exemplifica esse rendimento:

Outro aspecto a ser analisado para demonstrar a valiosidade do IGP-M + 6% é o fato de esse plano render mais que o PGBL e o VGBL.

Isso pode ser provado realizando alguns cálculos, por exemplo, se analisar a rentabilidade do IGPM + 6% dos últimos 19 anos (entre 2000 e 2018) e comparar com a do CDI (como um parâmetro para o rendimento do PGBL e do VGBL) é possível encontrar os seguintes resultados: IGP-M + 6% com rentabilidade de 1015,36% e o CDI rendendo 964,28% nesse mesmo período.

Assim é possível verificar, novamente, porque esses planos antigos são mais interessantes de manter. Abaixo será possível visualizar um gráfico de barras que exemplificará como essa volatilidade do IGP-M + 6% acumulado é preferível para um investimento de longo prazo quando comparado ao CDI.

Como as seguradoras estão lidando com o IGP-M + 6%?

Ter planos como os de beneficio definido tornou-se um problema para as seguradoras. Se elas não conseguirem, por meio da gestão dos fundos de previdência, alcançar a rentabilidade garantida, elas têm que tirar dinheiro do bolso para honrar a rentabilidade. Caso não o façam, a SUSEP (Superintendência de Seguros Privados) poderá impor multas, punições, etc.

Dessa forma, as seguradoras têm abordado os clientes com ações de marketing bastante agressivas. Algumas delas chegam a taxas de administração reduzidas e isenção da taxa de carregamento.

Em outras palavras, essas seguradoras oferecem seus serviços por valores mais baratos afim de que o cliente abandone o plano de IGP-M + 6% para aderir outro que iria render um valor total menor.

Além dessas táticas atrativas, muitas seguradoras também tentam “espantar” os clientes dos planos, aumentando muito as taxas de carregamento. No caso específico do leitor Fabio Peruchi, a seguradora está cobrando 9% de taxa de carregamento.

Ou seja, a empresa está aumentando o valor do seu serviço de maneira absurda. Com uma taxa nesse patamar, o plano torna-se completamente inviável. Em alguns cenários, com o IGP-M rendendo menos de 3%, a rentabilidade pode chegar a ser NEGATIVA!

Leia também nosso novo post sobre trocar ou não o seu antigo plano de previdência privada!

Consulte seu plano de aposentadoria!

Já possui um plano de aposentadoria? O Educando seu Bolso indica a LVL Seguros, empresa que está a mais de 16 anos no mercado. Eles se comprometem em analisar o regulamento do seu plano atual e esclarecer as garantias e deveres adquiridos. Veja mais aqui!

Não caia nas pegadinhas!

Se você tem um plano de previdência com rentabilidade garantida, é melhor não jogar fora este presente! O que você tem originalmente contratado é de grande valor para você.

Porém, fique alerta! Quando a seguradora lhe informar que houve um aumento de cerca de 9% na taxa de carregamento do plano, cuidado. A melhor decisão a se tomar seria de permanecer com o plano e NÃO FAZER O RESGATE. Ainda seria interessante abrir um novo plano com baixa taxa de carregamento ou até mesmo taxa zerada.

Se você se interessa por opções de investimento e deseja fazer um planejamento de acordo com sua realidade financeira, confira nosso simulador de investimentos. Por lá você vai conseguir encontrar opções de investimento que melhor se adequem ao seu bolso.

Lembrando que se você tiver qualquer dúvida (ou sugestão), deixe aqui nos comentários! Este post mesmo surgiu das dúvidas de leitores do blog! Quem sabe a sua dúvida não vira assunto pra outro artigo (ou até mesmo um outro podcast)?

Diferimento Fiscal1: Trata-se de uma vantagem fiscal concedida em algumas aplicações financeiras. Nesses casos, o pagamento dos impostos é adiado gerando, em geral, maior rentabilidade em prazos mais longos.

Localiza Meoo

Localiza Meoo Renault On Demand

Renault On Demand Movida

Movida V1

V1 UseCar

UseCar

Boa tarde, Frederico Torres! Gostaria de uma orientação. Fiz uma aposentadoria no Bradesco, CAB,em 13 maio 1999. Bases Técniicas: AT49M, juros 6%,regime de tributação PROGRESSIVA. Com contribuição todo dia 5 de cada mês. No valor R$1.862,99. Valor atual de R$477.615,02.

Gostaria de saber se continuo com a contribuição, ou deixo rendendo sem pedir a aposentadoria. Gostaria de receber líquido R$4.000,00. por mês. Será que posso com esse dinheiro do aporte mensal investir em FII ou açoes? Ainda não tenho a necessidade da aposentadoria pois ainda trabalho. Tenho 64 anos. Obrigada , pela sua atenção. Ivone.

Boa noite, Ivone.

Trago boas notícias: Hoje você já consegue a conversão da reserva na renda desejada. Lembrando que após o recebimento da renda a reserva passa a pertencer à instituição e que as correções serão apenas IGPM uma vez que os 6% aa já estão contemplados na tábua atuarial. A renda aqui nessa opção (1) que seria de R$ 4.224,17 é a renda bruta, a institução retém 15% de IR e no ano seguinte você tem o ajuste fiscal, podendo pagar mais ou até receber de volta o que ficou retido.

Em uma opção (2), deixar a reserva rendendo sem contribuir a partir de agora, você pode fazer resgates quando desejar ou converter em renda mais à frente. Caso não faça resgates e considerando uma rentabilidade total de 12% aa (6 de igpm + 6 de juros), a reserva evoluiria para 857mil aos 70, quando convertida geraria renda de 9,1mil/mês.

Fiz essa simulação para que você possa ter um norte. Acredito que na opção 2, já que você pode esperar, você pode adiar para 70 anos a aposentadoria, se a instituição permitir, teria que ver no contrato.

Finalmente, não tenho informação suficiente para sugerir a opção 1 ou 2, teria que saber mais, mas no seu lugar não resgataria pra investir em FIIs ou ações por fora. Primeiro porque você anteciparia o IR e segundo porque é difícil bater IGPM+6% ou mesmo a renda gerada por uma AT-49. Veja que ela gera quase 1% ao mês de forma vitalícia a partir dos 64 anos. Uau. O que você tem em mãos é ouro!

Parabéns.

=)

Boa tarde.

Tenho um Brasilprev atualizado pelo IGP-M + 6% a.a. desde 1998. Saldo em:

29.01.23 R$508.274,7;

30.05.23 R$518324,73,

02.10.23 R$508.491,17;

18.01.24 R$529.909,25.

Optei pela tabela regressiva em 01.07.2005, mas a empresa afirmou que a Lei 11.053/04 e a IN 588/05 da RFB não permitem que participantes e previdência modalidade BD tenham tributação exclusiva pela tabela progressiva e:

1. caso solicite resgate total sofrerei alíquota de 27,5% e não 10% como imaginava.

2. caso eu opte pela aposentadoria vitalícia, esta seria de R$3.408,23 mensais brutos – cálculo de 10.08.2023 -, valor que, juntamente com minha renda mensal bruta de R$10.800,00 na mesma data me enquadraria também numa alíquota de 27,5% de IRPF.

1. Aqui minha primeira pergunta: isto é correto? Porque o banco me enviou proposta de alteração da tabela e, após eu optar pela regressiva (era progressiva), não fui comunicado dessa impossibilidade até eu solicitar uma simulação em out/23. Penso que o banco deveria saber que isso não era possível, sabendo disso nem deveria me perguntar e se me pergunta penso até que minha opção está válida e o banco nem ouso dizer.

Continuando…

Afirmaram ainda que, solicitado o benefício vitalício, o reajuste anual do benefício NÃO SERÁ DE IGP-M +6%, mas apenas de IGP-M, pois os 6% só eram válidos durante o período de contribuição do plano (incidindo sobre contribuição e reserva).

Um segunda pergunta:

2. considerando que tenho 55 anos e que provavelmente receberei esses R$3.408,23 por cerca de pelo menos uns 20 anos (expectativa de vida do brasileiro hoje é de 75,5 anos), valores os quais serão reajustados anualmente apenas pelo IGP-M (sem os 6%) podendo, inclusive, receber valor menor em ano posterior caso o IGP-M seja negativo; solicitar beneficio vitalício seria prejuízo certo?;

Olá Paulo, vamos lá!

Os planos Brasil Prev Tradicionais são definidos como planos de Benefício Definido, uma questão de nomenclatura, e por serem definidos assim não tiveram opção de mudar para tabela regressiva na época que ela foi criada e também não poderão optar por ela nesta nova lei, ficam de fora. Ou seja, todos os planos antigos BB terão que resgatar ou receber benefício pela Tabela Progressiva Compensável. Esta definição está no Processo SUSEP do plano na nota técnica atuarial, todos que chegaram pra mim até hoje da BB Tradicionais eram Benefício Definido. Os gerentes do BB chegavam a enviar sim para todos pois eram obrigados a disparar para os clientes, mas no caso do BB apenas quem possuía VGBL ou PGBL podia fazer a opção.

https://www.planalto.gov.br/ccivil_03/_ato2004-2006/2004/lei/l11053.htm

“Art. 1º É facultada aos participantes que ingressarem a partir de 1º de janeiro de 2005 em planos de benefícios de caráter previdenciário, estruturados nas modalidades de contribuição definida ou contribuição variável, das entidades de previdência complementar e das sociedades seguradoras, a opção por regime de tributação no qual os valores pagos aos próprios participantes ou aos assistidos, a título de benefícios ou resgates de valores acumulados, sujeitam-se à incidência de imposto de renda na fonte às seguintes alíquotas:”

Nova Lei: https://www.planalto.gov.br/ccivil_03/_Ato2023-2026/2024/Lei/L14803.htm

“Art. 2º Os participantes de planos de benefícios de caráter previdenciário, estruturados nas modalidades de contribuição definida ou contribuição variável, das entidades de previdência complementar e das sociedades seguradoras, que fizeram a opção pelo regime de tributação de que trata o art. 1º da Lei nº 11.053, de 29 de dezembro de 2004, poderão exercer novamente a opção pelo regime de tributação anterior à referida Lei até o momento da obtenção do benefício ou da requisição do primeiro resgate feita após a publicação desta Lei.”

Quanto aos planos antigos, a Tábua atuarial 49 já vem com adicional de juros de 6% na conversão, por isso após conversão da renda a correção se dá apenas pelo índice combinado. Tábua desses planos antigos AT49 Male + 6%. Infelizmente está correto, durante o diferimento se dá IGPM + 6% e após conversão apenas o índice.

O que o contrato permite, se você desejar é adiar a data de aposentadoria de 55 anos para mais tarde, se o banco se recusar a mudar você pode mover uma ação. Tem que verificar se vale o desgaste.

Abraço.

Boa Tarde!

Tenho um plano bastante antigo, o FLEXPREV ITAÚ, com tábua atuarial AT-55MALE e estou com acumulação de R$ 288.176,00 com direito a renda mensal de R$ 2.629,00 (bruto). Seria interessante converter em renda ou sacar tudo? Gostaria, também, de sua orientação de como funciona, na prática, essa taxa de juros de 6%. Seria um acréscimo anual durante a contribuição ou durante a renda? Não consegui entender bem nesse quesito. Caso opte pelo recebimento da renda mensal, seria corrigido anualmente ou mensalmente?

Boa tarde, Marcos.

Como não conhecia essa tábua atuarial, repassei sua dúvida para a nossa consultora parceira. Segue abaixo a resposta e o contato dela para o caso de querer complementar. Abc

“Olá Fred.

Confesso que nunca vi esta tábua aplicada nos planos no Brasil, de At 49 pulam para At 83, mas acredito que siga a mesma premissa das duas de ter o juros de 6% aplicados na conversão de renda e por isso na correção anual da renda apliquem a correção apenas do índice do contrato TR ou IGPM, por exemplo.

Não sei a idade do participante e nem se ele precisa deixar renda para esposa ou alguém caso faleça, também não sabemos se ele tem direito à renda vitalícia com prazo mínimo garantido ou reversível ao beneficiário. Também não sei se ele tem outra renda para ser interessante a Tabela progressiva compensável para resgates parciais ou total ou mesmo a renda. Seria irresponsável eu opinar sobre ele resgatar ou não sem uma consultoria feita nos detalhes.” ([email protected])

Espero ter ajudado. Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Olá novamente!

Apenas para complementar a informação que acabei não citando. Tenho 63 anos e pretendo me aposentar por renda vitalícia e tendo outro beneficio pelo INSS de R$ 3.000,00. Por gentileza, poderia tirar uma dúvida com relação a taxa de juros de 6% ao ano para que serve, se seria durante o recebimento da renda ou da contribuição mensal que não foi respondida acima. Liguei para o Itaú Seguros solicitando o CNPJ do fundo e alegaram que não existe mais o plano foi encerrado e o Banco está assumindo com clientes antigos, tem somente o processo SUSEP 15414003333/98-00. Está certo isso? Se puder rever a minha primeira pergunta para que haja um entendimento melhor. Desde já, muito obrigado.

Segue resposta da nossa consultora parceira ([email protected]) novamente, Marcos.

“De maneira geral todos os contratos que encontrei até agora para planos antigos tem os 6% aplicados como rentabilidade anual sobre a reserva somados ao índice IGPM ou TR. E após o começo do recebimento de renda ele (6%) não se aplica mais pois já está embutido nas tábuas atuariais, após reverter em renda terá correção apenas pelo índice do contrato. No entanto sem ler o contrato não posso ter certeza se o dele é como todos que recebo aqui, o contrato deste cliente pode prever algo diferente uma vez que tem uma tábua AT 55 que nunca vi aplicada nos contratos brasileiros, pode ser então que tenha esta questão definida em contrato de maneira diferente.

E os planos antigos não tem fundo com CNPJ e nem nunca tiveram, eles tem rentabilidade garantida. Estes planos não são comercializados mais desde 2006 e é obrigação do banco manter o fundo, a instituição não está fazendo nenhum favor.

Para uma consultoria completa precisaríamos do certificado ou proposta de adesão e contrato/regulamento SUSEP, só com o número não conseguimos no site, peça ao Itaú para enviar. Caso o cliente tenha interesse envio os valores para a consultoria.

Att.

Vanessa “

Boa tarde, tenho um previdência desde 2000,pelo Igpm é um plano corretor de seguros sem taxas a alguns anos sem contribuição mensal, tenho 62 anos, vai até 65

Não pretendo remuneração vitalícia, está certo isso?

Atualmente está negativo ,vale a pena continuar?

Grata

Olá Regina, o plano está rendendo negativo nestes últimos meses pois o IGPM deu negativo. Eu diria para aguardar, o IGPM de maneira geral rende bem mais que IPCA, e além do IGPM tem 6% garantido.

Agora não entendi: ” Não pretendo remuneração vitalícia, está certo isso?” Afinal você pode ou não reverter em renda lá na frente, direito seu. Se está certo ou não você não querer ai eu não sei, teria que saber mais sobre suas necessidades, renda, tábua atuarial e tabela de IR do seu plano e alíquota incidente sobre sua renda atual e futura.

Agora se você já fez as contas e quis dizer que já definiu que não quer se aposentar pelo plano e que a tábua não é um diferencial pra você, eu esperaria. Apenas se a previsão do mercado for um IGPM muito ruim para os próximos anos, o que não é o caso hoje, aí sim consideraria mudar de plano para um novo ou mesmo resgatar a reserva.

Espero ter ajudado.

Tudo bem Frederico? Sempre te acompanho e quero agradecer seu ótimo trabalho. Referende a pergunta da Regina, se permite..deveria começar fazer novamente as contribuições e optar renda vitalicia

Possuo mesmo plano com a Porto Seguro, sem taxa de administração e fazem de tudo para mudar de plano

Valeu, Marcos.

Obrigado duas vezes, pelo elogio e pela contribuição para a Regina!

Abraço.

=)

Estou com 50 anos de idade, sendo que em 1998 adquiri um plano de previdência privada no Bradesco (CAB) com as seguintes vantagens :

Modalidade BD (Benefício Definido) entre 50 a 60 anos de idade;

Sem taxa de administração;

Tábua atuarial AT049.

Rendimento do IGP-M + 6% ao ano;

Sem taxa de carregamento na saída;

Sem carência entre eventuais resgates (regra dos seis meses).

Desvantagens:

Somente uma única taxa de carregamento na entrada no valor de 10%

Em 2005, fiz a opção pelo regime tributário regressivo, mas a seguradora do banco insiste em mantê-lo no regime original progressivo.

Perguntas:

Será que consigo encontrar outra seguradora que execute a portabilidade condicionante a não prejudicar nenhuma das vantagens citadas e eventualmente corrigir as desvantagens, sobretudo melhorando significativamente esta absurda taxa de carregamento na entrada de cada contribuição mensal?

1) Quando e se o IGP-M irá se recuperar, ou seja, não ficar negativo e superar ou não o IPCA?

2) Afinal o que acontece? O IGP-M sempre superou o IPCA?

3) Face esta volatilidade do IGP-M, faz-se vantajoso cessar o pagamento das contribuições mensais no valor de R$431,17 e já solicitar o pagamento do benefício mensal vitalício no valor estimado de R$2.363,89.

Bom dia, Carlos. Veja abaixo, colocadas lado a lado, suas perguntas e nossas tentativas de respostas.

Em 2005, fiz a opção pelo regime tributário regressivo, mas a seguradora do banco insiste em mantê-lo no regime original progressivo.

Tem comprovante dessa mudança? Fizeram dentro do prazo? Se sim era as duas perguntas podem acionar judicialmente. A progressiva é compensável, você já fez esta conta somando a possível renda desse plano mais a renda que você já tem declarado?

Será que consigo encontrar outra seguradora que execute a portabilidade condicionante a não prejudicar nenhuma das vantagens citadas e eventualmente corrigir as desvantagens, sobretudo melhorando significativamente esta absurda taxa de carregamento na entrada de cada contribuição mensal?

Infelizmente não haverá seguradora que possa oferecer está tábua atuarial ou rentabilidade garantida. Taxas de carregamento não são cobradas nos planos atuais porém as taxas dos novos planos, que são de administração, incidem sobre toda a reserva. Eu não mudaria, prefiro pagar 10% só na entrada.

1) Quando e se o IGP-M irá se recuperar, ou seja, não ficar negativo e superar ou não o IPCA?

Não tenho como responder esta pergunta.

2) Afinal o que acontece? O IGP-M sempre superou o IPCA?

No acumulado dos últimos 20, 10 ou 5 anos o IGPM superou o IPCA. Em janelas curtas, entretanto, ele pode perder. É um indicador mais nervoso (volátil como chamamos em economês), acumulando altas expressivas e posteriormente perdas também grandes. Atualizei um comparativo entre os dois mês a mês desde 1995 para você em igpm ou ipca. Se o passado serve de guia, é o que imagino para o futuro.

3) Face esta volatilidade do IGP-M, faz-se vantajoso cessar o pagamento das contribuições mensais no valor de R$431,17 e já solicitar o pagamento do benefício mensal vitalício no valor estimado de R$2.363,89.

Se você já está satisfeito com a renda a receber e fez a previdência pensando nisso, pode ser sim um bom momento para reverter em renda.

Muito obrigado pelo seu comentário! Se quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa Noite.

Meu nome é Gilson tenho 60 anos aposentado e saída empresa.

Tenho um plano de previdencia privada corporativa,que de acordo com as normas tenho direito do saque Total … Parte empresa + Parte empregado.

O Valor é de R$ 220.000,00 pedi uma planilha de rentabilidade para ver se vale a pena sacar ou deixar rendendo … Já que estou aposentado não vou mais fazer nehum aporte.

Ainda não recebi a planilha que me explique.

Gostaria de saber de você qual seria o rendimento hoje SABENDO QUE O INVESTIMENTO É CORRIGIDO PELO IGPM + 6%.

Outra pergunta.

Se eu sacar mensalmente um valor menor que R$1.900,00 não vou pagar imposto ?

aguardo retorno.

Bom dia Gilson.

Financeiramente não vale a pena sacar pois a rentabilidade de IGPM+6%a.a. é praticamente imbatível. Apesar da queda recente do IGPM (-4,5% nos últimos 12 meses), no médio e longo prazo ele tem superado o IPCA (+44,96% nos últimos 36 meses). Outra possibilidade que esse plano te dá é da conversão em renda, provavelmente a um fator de conversão vantajoso, fruto de tábua atuarial antiga (com expectativa de vida baixa – não se assuste, isso é bom pra vocês). Finalmente, a conta do imposto não é assim tão simples, na tabela regressiva o IR é pelo prazo. Na progressiva, deve-se somar o valor dos resgates as suas outras rendas para apurar a alíquota (0; 7,5%; 15%, etc) a que você está sujeito.

Se me permite, está me parecendo que você pode estar deixando dinheiro na mesa ao não se aproveitar da conversão da sua reserva em renda mensal. Como o assunto não é simples e as cifras envolvidas são geralmente relevantes, recomendo a análise da nossa consultora parceria, a [email protected]. Ela pode analisar sua situação particular, fazer os cálculos e te dar o veredito.

Espero ter ajudado! Muito obrigado pelo seu comentário! Se quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Olá! Peço um parecer pra tomar minha decisão.

Tenho 56 anos, Plano aposent igpm +6%. saldo de 586000,00 em março só que vem caindo cerca de 2500,00 por mes devido igpm estar diminuindo. A seguradora tem me procurado pra resgatar. Devo aceitar? Qual a expectativa desse indice pra futuro?

Boa tarde, Ana Clara.

Meu conselho pra você é: não resgate, de forma alguma!

Não foque nas oscilações de curto prazo do IGPM. Previdência é longo prazo. No mês de maio de 2023 o IGPM deu -2,58% mas no acumulado dos últimos 36 meses é de 44,96%, bastante superior aos demais índices no mesmo período (IPCA 25,65%, Ibovespa 23,95%, dólar comercial -6,09%, CDI 25,10%, Poupança 16,14%).

Espero ter ajudado! Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Bom dia. Parabéns pelo seu trabalho. Meu caso:

IGPM +6% desde 2001, 50 anos, Reserva atual de aproximadamente 410.000,00

Contribuição mensal: 1.000,00

Pela simulação da Seguradora, entrando agora no benefício vitalício, o valor mensal seria 2.800,00.

Qual a sua análise em relação ao fator de conversão apresentada, e se seria uma boa opção?

Obrigado

Bom dia, Nelson.

Me parece uma boa opção converter em renda. Sua tábua atuarial deve ser mais antiga, com expectativa de vida mais baixa, o que aumenta os valores mensais (espera-se dividir a reserva por menos anos).

Pra você ter idéia, usei nosso simulador de aposentadoria e o resultado foi: presumindo que você tivesse 49 anos, para você se aposentar com 50 anos, aplicando uma quantia de R$1,00 por mês até lá, você terá acumulado R$410.000,46 e terá uma aposentadoria mensal no valor de R$2.318,87. Estimativa feita com a premissa de taxas de juros reais de 0.50%a.m. e expectativa de vida de 86 anos.

Outra coisa importante é que vale a pena cotar com outras seguradoras, pois há competição entre elas por clientes como você. Se precisar de ajuda com isso, sugiro que procure nossa consultora parceira a [email protected]

Espero ter te ajudado! Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.

Boa Tarde!, tenho um plano de Previdência BD Bradesco; assinado em 1987 com aposentadoria inicial prevista para 01/02/2022. Ainda estou trabalhando na mesma empresa, contribuo com valor mensal e a empresa deposito o mesmo valor na minha previdência.

Agora estão querendo que eu migre para a Previdência FGB, dizendo que é o mesmo plano. Isto esta correto?

Bom dia, Wéricles.

FGBs são os planos antigos de previdência, com rentabilidade garantida de ìndice+ 6% e certamente este deve ter tábua At 49, são dos mais antigos. Agora pode ser que ele seja TR + 6%, que não é tão bom, teria que ver contrato. Nossa consultora parceira, a [email protected] está à disposição para te ajudar a analisar o(s) contrato(s).

Muito obrigado pelo seu comentário, ficamos felizes que o nosso conteúdo tenha sido útil para o seu aprendizado financeiro! Se também quiser nos ajudar, gostaríamos de pedir um testemunho sobre o nosso trabalho no linkedin, que assine nossas mídias sociais em youtube, instagram, twitter ou facebook e que compartilhe nosso conteúdo ou clique nos nossos links sempre que possível. Isso não custa nada pra você e nos auxilia a continuar ajudando um montão de gente.