Fazer um financiamento imobiliário é uma possibilidade pra quem quer comprar seu imóvel, mas não tem dinheiro para comprar à vista. O problema é que fazer um financiamento pode ser uma decisão que vai te acompanhar durante longos anos, não é verdade? Para fugir de pagar essas parcelas todos os meses, ou para pagá-las por menos tempo, muitas pessoas se planejam, juntam dinheiro e fazem a amortização (ou abatimento) do saldo devedor do financiamento.

É justamente sobre a amortização do financiamento que vamos falar neste post. Além disso, vamos responder uma das perguntas que mais ouvimos nos últimos anos: o que é mais vantajoso na hora de fazer a amortização do financiamento?

- O que é amortização?

- Como funciona a amortização do financiamento?

- É vantagem antecipar o valor das parcelas do financiamento?

- Comparando os cenários: investimento, amortização por prazo e parcela

- O que devo observar antes de decidir antecipar as parcelas do financiamento?

- Como fazer a amortização extraordinária?

- Conclusão: vale a pena antecipar as parcelas do financiamento?

O que é amortização?

A amortização acontece quando você paga antecipadamente uma parte da sua dívida. Nesse caso, quando você amortiza uma dívida, está diminuindo o quanto ainda deve ao banco.

A cada pagamento que você faz, uma parte cobre os juros, que é o custo pelo empréstimo, e outra parte é a amortização, que reduz o saldo devedor. À medida que você vai amortizando, ou seja, pagando o principal, o saldo devedor diminui, e com ele, os juros a serem pagos nos próximos meses também diminuem, porque eles são calculados sobre um saldo menor.

Isso significa que ao longo do tempo, se você continuar amortizando, a proporção do seu pagamento que vai para os juros fica menor e a parte que reduz a dívida fica maior.

Como funciona a amortização do financiamento?

Amortizar uma dívida é essencialmente pagar um pouco dela a cada mês até que ela esteja completamente quitada. Existem dois sistemas comuns de amortização: a Tabela SAC e a Tabela Price.

Tabela SAC e Tabela Price: qual a diferença?

- Tabela SAC (Sistema de Amortização Constante): Neste sistema, o valor da amortização é fixo, ou seja, você paga a mesma quantidade do principal em cada parcela. O que diminui ao longo do tempo são os juros, porque eles são calculados sobre o saldo devedor que vai diminuindo com cada pagamento. Assim, as parcelas vão ficando mais baratas ao longo do tempo.

- Tabela Price (Sistema Francês de Amortização): Aqui, o valor total de cada parcela é fixo, mas a forma como esse valor é dividido entre juros e amortização muda ao longo do tempo. No início, você paga mais juros e menos amortização porque os juros são calculados sobre o saldo devedor total. À medida que esse saldo diminui, a parte da amortização aumenta e a dos juros diminui.

Qual a diferença entre uma amortização regular e a amortização extraordinária?

A amortização regular ocorre como parte do pagamento mensal programado de um empréstimo. Quando você pega um financiamento, o valor que você deve é dividido em parcelas mensais que incluem tanto a amortização (redução do principal da dívida) quanto os juros. Esse processo de amortização segue o cronograma estabelecido no contrato de empréstimo e é previsível ao longo do tempo.

Já a amortização extraordinária é um pagamento extra que você faz para reduzir mais rápido o valor principal de uma dívida, como um empréstimo ou financiamento. Este pagamento não está incluído no plano de pagamentos regular e ajuda a diminuir tanto a dívida quanto os juros que você pagaria no futuro.

Para entender como a amortização extraordinária funciona na prática, conheça nosso Simulador de Amortização gratuito. Usando nossa ferramenta você consegue entender para quanto iria o seu prazo ou o valor da sua prestação após a amortização.

É vantagem antecipar o valor das parcelas do financiamento?

Não necessariamente amortizar a dívida e antecipar o valor das parcelas do financiamento será a melhor opção. Sabemos que pelo fato dos contratos de financiamento serem longos, muitas pessoas ficam aflitas para se livrar dessa dívida o quanto antes.

Mas, cada caso é um caso. É preciso avaliar o que vale mais a pena: investir o dinheiro, ao invés de amortizar a dívida, amortizar reduzindo o valor da prestação ou amortizar reduzindo o prazo do contrato.

Para ficar mais claro, desenhamos estes três cenários diferentes em que a pessoa poderia optar por um destes caminhos:

- Investir o dinheiro, ao invés de amortizar a dívida

- Fazer a amortização reduzindo o valor da prestação.

- Fazer a amortização reduzindo o prazo do contrato.

Vamos considerar um exemplo prático de um financiamento e comparar o patrimônio líquido em cada um dos cenários.

O que é patrimônio líquido?

O patrimônio líquido é a combinação entre o saldo devedor do financiamento e o dinheiro poupado. Isto é, o valor que você guarda em uma boa opção de investimento.

Suponha que hoje seu saldo devedor é de R$ 120.000,00 e o valor que você tem disponível é R$ 10.000,00. Seu patrimônio líquido, portanto, é de R$ 110.000,00.

Cenário 1: investir o dinheiro, ao invés de amortizar a dívida

O primeiro cenário é aquele em que a pessoa não faz a amortização. Em vez disso, investe o dinheiro.

O financiamento continua como está, com as parcelas diminuindo gradualmente ao longo do tempo. Mas, a pessoa usa o dinheiro disponível para investir. Pode ser que, com o tempo, o retorno financeiro seja maior do que a economia ao amortizar os juros da dívida.

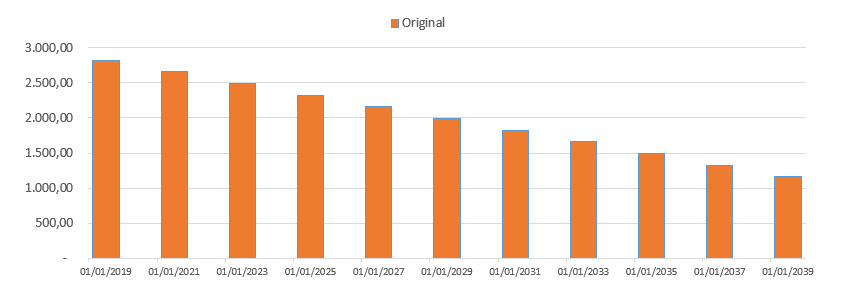

O gráfico a seguir mostra um exemplo de como as prestações se comportam:

Repare que, no início, as prestações começam altas e, à medida que o tempo passa, vão diminuindo. Este é um compromisso que a pessoa já tem hoje.

Exemplo prático: cenário de investimento

Para traçar esse exemplo vamos considerar o investimento dos 10.000 reais em renda fixa. Usando nosso simulador de investimentos, obtivemos o seguinte:

- Exemplo Prático: Em vez de usar o bônus para amortizar a dívida, você decide investir os R$ 10.000 em um fundo que rende aproximadamente 1,02% a.m e 12,24% a.a, como o Tesouro Direto;

- Resultado: Ao final de 20 anos, o valor final seria de aproximadamente R$ 114.000, sendo 10.000 o valor investido inicialmente e 104.000 os valores de juros.

- Patrimônio líquido: Passados os 20 anos, seu patrimônio líquido seria cerca de 28.140 reais

Veja a tabela abaixo que explica o rendimento do dinheiro ao longo do tempo:

| Mês/anos | Total de Juros | Valor Acumulado |

|---|---|---|

| 1º mês | R$102,00 | R$10.102,00 |

| 12 (1º ano) | R$1.295,06 | R$11.295,06 |

| 24(2º ano) | R$2.757,83 | R$12.757,83 |

| 36 (3º ano) | R$4.410,04 | R$14.410,04 |

| 48 (4º ano) | R$6.276,22 | R$16.276,22 |

| 60 (5º ano) | R$8.384,08 | R$18.384,08 |

| 72 (6º ano) | R$10.764,92 | R$20.764,92 |

| 84 (7º ano) | R$13.454,09 | R$23.454,09 |

| 96 (8º ano) | R$16.491,53 | R$26.491,53 |

| 108 (9º ano) | R$19.922,32 | R$29.922,32 |

| 120 (10º ano) | R$23.797,43 | R$33.797,43 |

| 132 (11º ano) | R$28.174,39 | R$38.174,39 |

| 144 (12º ano) | R$33.118,18 | R$43.118,18 |

| 156 (13º ano) | R$38.702,23 | R$48.702,23 |

| 168 (14º ano) | R$45.009,43 | R$55.009,43 |

| 180 (15º ano) | R$52.133,46 | R$62.133,46 |

| 192 (16º ano) | R$60.180,09 | R$70.180,09 |

| 204 (17º ano) | R$69.268,80 | R$79.268,80 |

| 216 (18º ano) | R$79.534,55 | R$89.534,55 |

| 228 (19º ano) | R$91.129,77 | R$101.129,77 |

| 240 (20º ano) | R$104.226,64 | R$114.226,64 |

Cenário 2: fazer a amortização reduzindo o valor da prestação

A segunda opção é aquela em que o cliente faz uma amortização extraordinária reduzindo o valor da prestação. Por isso nós a chamamos de Cenário Prestação.

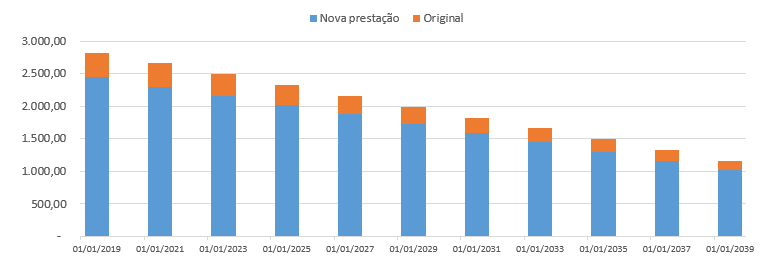

O gráfico a seguir mostra como fica a prestação após a amortização (colunas azuis).

Repare que, logo no início, as prestações diminuem, em comparação como o primeiro cenário que o financiamento se mantém como está.

As prestações diminuem imediatamente, liberando uma parte do seu orçamento mensal. Se você investir essa economia, poderá acumular um valor significativo ao final do contrato, possivelmente maior do que se tivesse mantido a prestação original.

Exemplo prático: redução do valor das parcelas

- Exemplo Prático: Você usa os R$ 10.000 para fazer uma amortização extraordinária, reduzindo o principal da dívida.

- Resultado: A amortização reduz o saldo devedor para R$ 90.000 (100.000 – 10.000). Isso resulta em uma redução das parcelas mensais. Se você decidir investir essa economia todos os meses a uma taxa de 10% ao ano, ao final de 20 anos, você teria um patrimônio líquido de cerca de 110.670 reais.

Cenário 3: fazer a amortização reduzindo o prazo do contrato

A terceira opção é aquela em que o cliente faz uma amortização extraordinária reduzindo o prazo. Por isso ela é chamada de Cenário Prazo.

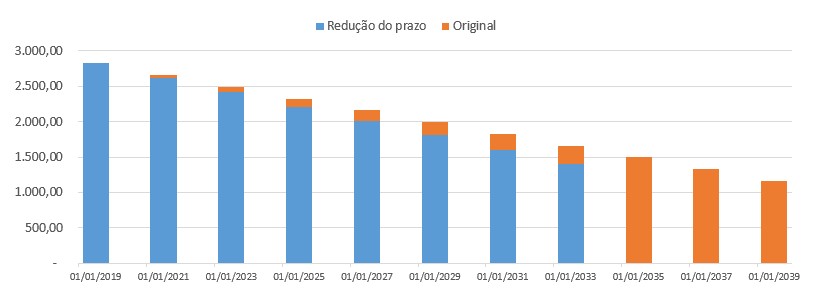

O gráfico a seguir mostra como ficam as prestações após a amortização (colunas azuis).

Repare que, logo no início, as prestações permanecem no mesmo valor que tinham no primeiro cenário. Porém, sua composição muda. O cliente passa a pagar menos juros e, consequentemente, a amortização mensal – a parte da prestação destinada a reduzir mensalmente a dívida – aumenta.

Com isso, à medida que o tempo passa, repare que as prestações começam a cair mais rapidamente do que cairiam se não fosse feita a amortização. Isso representa uma pequena economia para o cliente.

Porém, a grande economia acontece depois. Como o prazo foi reduzido, a pessoa fica livre da dívida mais cedo e, consequentemente, tem disponível para investir todo o dinheiro que seria destinado a pagar prestações.

Aqui entra novamente no cálculo aquele importante fator: o investimento do valor economizado.

Exemplo prático: redução do valor das parcelas

- Exemplo Prático: Ao invés de diminuir o valor das prestações, você decide usar os R$ 10.000 para reduzir o tempo de pagamento do financiamento.

- Resultado: O prazo do financiamento diminui, economizando em juros acumulados e permitindo que você se livre da dívida mais cedo. Neste caso, o prazo pode ser reduzido em cerca de 4 anos e 2 meses, o que significa que você deixaria de pagar as prestações nesses anos finais. Se essas parcelas fossem investidas a 10% ao ano durante os 4 anos e 2 meses restantes, seu patrimônio líquido final seria de aproximadamente 553.250 reais.

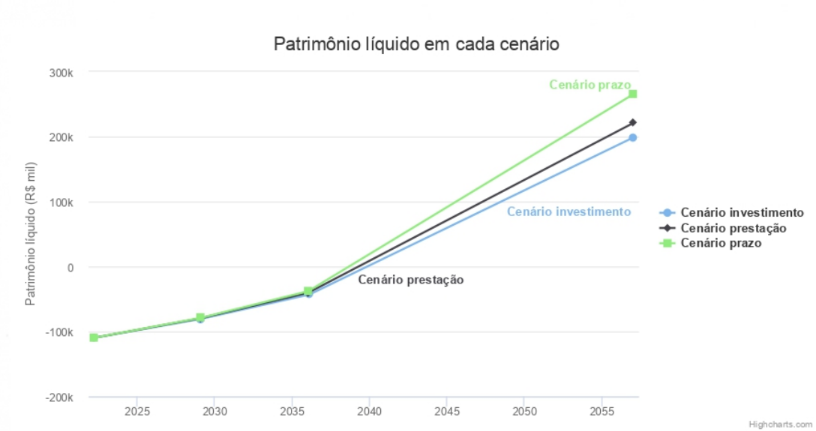

Comparando os cenários: investimento, amortização por prazo e parcela

Quando colocamos os três cenários lado a lado o objetivo é identificar qual a melhor opção. Isto é, qual opção que pode gerar maior patrimônio líquido, levando em conta as características do seu financiamento e as condições atuais da economia.

No exemplo trazido, a opção de amortização no prazo é a que traz um maior patrimônio liquido ao final do período. Além disso, vemos que neste caso a opção menos vantajosa seria investir o dinheiro.

Você evidentemente é livre para fazer o que quiser com o valor que vai economizar por pagar prestações menores. Nossa recomendação – e é o que consideramos nos cálculos – é que você guarde esse dinheiro, mesmo que no início o valor seja baixo.

Para investir bem seu dinheiro, você precisará de uma corretora de valores. Os grandes bancos geralmente têm corretora própria. Existem também as corretoras independentes, que oferecem produtos de diferentes instituições financeiras. No site do Tesouro Direto você encontra uma lista de instituições habilitadas, com as características de cada uma. Por exemplo, quais oferecem taxa zero para investir no Tesouro Direto.

O que devo observar antes de decidir antecipar as parcelas do financiamento?

Antes de decidir antecipar as parcelas do seu financiamento e fazer a amortização extraordinária, é preciso ficar de olho no mercado. Isto é, prestar atenção em algumas condições econômicas, como:

- Inflação: A inflação afeta o poder de compra do seu dinheiro ao longo do tempo. Se a inflação estiver alta, o dinheiro que você tem hoje poderá comprar menos no futuro. Isso pode tornar a antecipação de pagamentos uma opção atraente, pois você estaria usando seu dinheiro enquanto ele ainda tem mais valor.

- Taxa Selic: Esta é a taxa básica de juros da economia e influencia todas as outras taxas de juros, incluindo as de empréstimos e financiamentos. Quando a Selic está baixa, os juros dos financiamentos também podem estar mais baixos, o que pode tornar menos urgente a necessidade de amortizar dívidas rapidamente. Por outro lado, se a Selic está subindo, os juros podem aumentar, e você pode querer quitar ou reduzir dívidas mais caras para evitar custos maiores no futuro.

- Condições do mercado de crédito: As condições do mercado de crédito, incluindo a disponibilidade e os custos do crédito, também são importantes. Se o crédito está mais barato e acessível, pode ser um bom momento para refinanciar dívidas existentes sob condições mais favoráveis antes de considerar a amortização.

- Crescimento econômico: A situação do crescimento econômico do país pode influenciar suas decisões de investimento e gastos. Em períodos de crescimento, pode haver mais oportunidades de investimento que ofereçam retornos atrativos comparados ao custo do financiamento.

Além disso, é preciso que você considere a SUA realidade. Leve em conta o momento de vida que você está e reflita se você está em um momento ideal para planejar uma mudança financeira.

Mudanças na sua vida pessoal, como um novo emprego, mudança de residência, ou alterações na família (como casamento ou filhos) podem ser momentos apropriados para reavaliar suas estratégias financeiras.

Como fazer a amortização extraordinária?

Se você entendeu que fazer a amortização é o que vale mais a pena no momento, a primeira coisa a fazer é procurar seu banco para fazer isso. O procedimento varia um pouco de acordo com cada banco, mas de modo geral ele é bem simples.

Definido o tipo de amortização ideal, por prazo ou por parcela, realize o pagamento conforme as instruções fornecidas. Este pagamento é geralmente feito via transferência bancária ou depósito direto na conta do empréstimo.

Sempre solicite um recibo ou comprovante do pagamento realizado e verifique seu extrato de financiamento para garantir que o pagamento foi aplicado corretamente ao saldo devedor.

Após a amortização, peça uma nova tabela de amortização ao banco, que mostrará o impacto da amortização extraordinária no saldo devedor, nas parcelas futuras ou no prazo do financiamento, conforme o tipo de amortização escolhido.

Conclusão: vale a pena antecipar as parcelas do financiamento?

Em suma, vimos que a decisão de antecipar as parcelas de um financiamento varia de caso a caso. Além disso, não necessariamente a amortização extraordinária será a melhor decisão.

Para saber se vale a pena fazer a amortização extraordinária é preciso comparar quanto você poderia ganhar, caso investisse esse dinheiro. Além disso, caso a amortização seja o caminho ideal, é preciso saber o que é melhor para você: amortizar no prazo ou no valor das parcelas.

Em resumo, a decisão de amortizar não deve ser tomada de forma isolada. Avalie sua situação financeira, os custos e benefícios envolvidos e o cenário econômico. Se decidir pela amortização, reavalie periodicamente sua decisão conforme as condições econômicas mudam, para garantir que continua sendo a melhor escolha. Para te ajudar, use nosso simulador de amortização e veja o ideal para você!

Também achamos que você vai gostar:

12 Comentários

Discussão ativa

12 comentários com respostas e threads

Participe da conversa carregando os comentários abaixo