Frequentemente, ouvimos a respeito da importância da educação financeira em nossa qualidade de vida. Porém, sabemos que ela é, na mesma medida, muito deficiente no Brasil.

Pensando nisso, em outubro de 2020, Frederico Torres e Ewerton Veloso (fundadores do Educando seu Bolso) realizaram um webinar sobre Cenário da Educação Financeira no Brasil. Confira neste texto um resumo de tudo o que foi apresentado!

- O que é educação financeira?

- Onde o Brasil está com relação à instrução financeira da população?

- Por que o Brasil ainda é pouco desenvolvido nesse quesito?

- Como ter acesso a uma educação financeira de qualidade?

- Conheça e faça sua Jornada para o Equilíbrio Financeiro!

O programa completo pode ser conferido no vídeo abaixo.

Veja curso de finanças pessoais

O que é educação financeira?

Utilizando uma definição técnica, educação financeira é o “processo no qual indivíduos melhoram sua compreensão em relação ao dinheiro e produtos financeiros com informação, formação e orientação”. É o que diz a ENEF – Estratégia Nacional de Educação Financeira.

Nesse sentido, há algumas dimensões importantes desse processo que devem analisadas.

- Formação técnica: é sobre saber como são as “regras do jogo”. Isto é: como é um bom cenário para fazer determinado investimento? O que é um investimento? O que são financiamento, tributação…?

- Formação de valores: trata-se da forma que as pessoas consomem, investem e pensam no futuro. Ou seja, o que é importante para nós, como indivíduos. O que nos conecta com felicidade?

- Informação: “O que está acontecendo agora?”. A informação refere-se ao conhecimento da situação financeira atual. Por exemplo, estamos passando por um momento em que a taxa básica de juros está na mínima histórica, de 2%. Em que isso afeta minha vida? Que tipo de decisão eu devo ajustar por causa disso?

- Comportamento: finalmente, é a consequência de todos os pontos anteriores. Afinal, não basta ter o conhecimento e saber o que deseja: é preciso por em prática.

Onde o Brasil está?

Tendo entendido o que é educação financeira, é preciso identificar qual o nível de instrução do Brasil nesse aspecto.

Letramento financeiro: conhecimento da população ainda é baixo

Um primeiro conceito importante é o letramento financeiro. Esse termo representa o grau de domínio das competências financeiras por parte da população. O termo é dado pela OCDE (Organização para a Cooperação e Desenvolvimento Econômico).

Pois, o letramento considera entendimento de conceitos de finanças e capacidade, motivação e segurança para aplicar esse conhecimento na hora de tomar decisões em diferentes contextos financeiros.

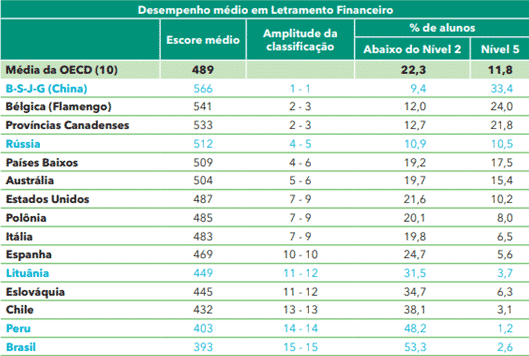

No Programa Internacional de Avaliação de Estudantes (Pisa) 2017, prova que avalia diferentes competências de conhecimento ao redor do mundo, o Brasil ficou em último lugar dentre os 15 países avaliados no quesito letramento financeiro.

Na prática, isso significa que o país não prepara jovens para enfrentarem questões financeiras da vida adulta. Pontos como planejamento financeiro, que são tão importantes, são deixados de lado.

Veja também: 7 passos para a saúde financeira.

Outros indicadores de conhecimento em finanças

Avançando no tópico de conhecimento financeiro, uma pesquisa realizada em 2018 por uma empresa privada brasileira, Ilumeo, mostrou dados também muito preocupantes.

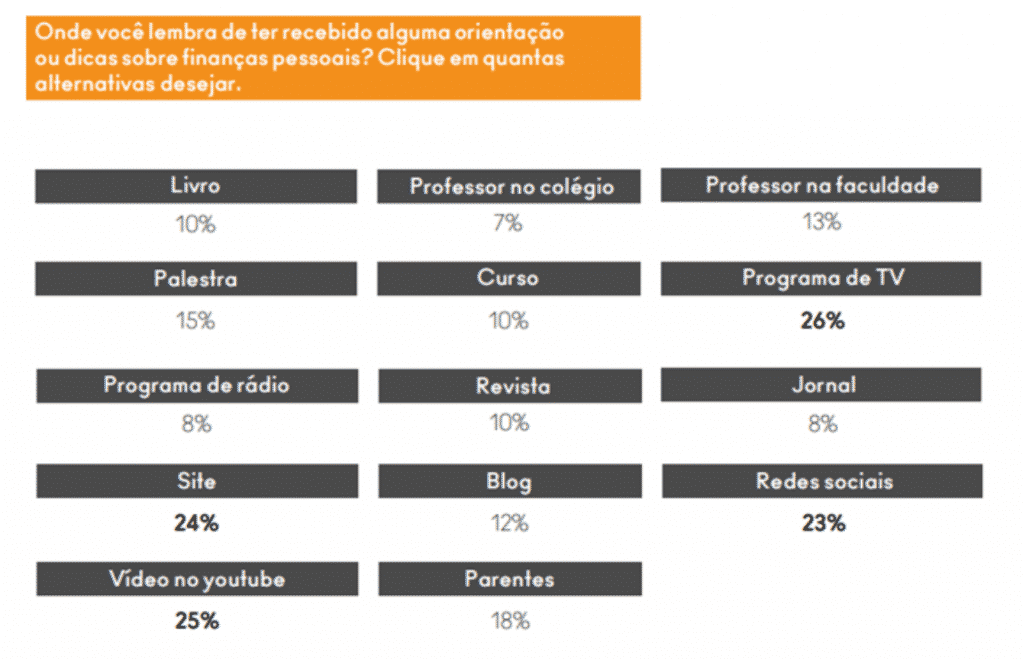

A pesquisa perguntou onde os entrevistados se lembram de ter recebido orientações financeiras. No resultado, todas as fontes de informação têm baixas porcentagens. Isto é, a maior parte das pessoas não recebeu orientação em nenhum dos meios. Seja educação financeira pessoal ou outra.

Mas, dentre quem recebeu, os principais veículos foram os (1) programas de TV, (2) vídeos no YouTube, (3) sites e (4) redes sociais.

Esse resultado abre espaço para interpretações amplas. Em primeiro lugar, percebe-se que a educação formal em letramento financeiro não é difundida. Aulas de faculdade ou escola e cursos tiveram pouco destaque.

Os principais meios de instrução têm sido pela mídia, por veículos como internet ou televisão. E isso pode ser visto de duas formas:

- por um lado, mostra interesse das pessoas em buscarem conhecimento financeiro por conta própria, o que é essencial.

- Por outro é possível encontrar conteúdos sobre educação financeira de péssima qualidade nesses meios, principalmente na internet. Assim, uma instrução pode mais atrapalhar do que ajudar.

Dessa forma, é essencial ter fontes confiáveis para buscar suas informações, como o Educando seu Bolso!

Veja curso de finanças pessoais

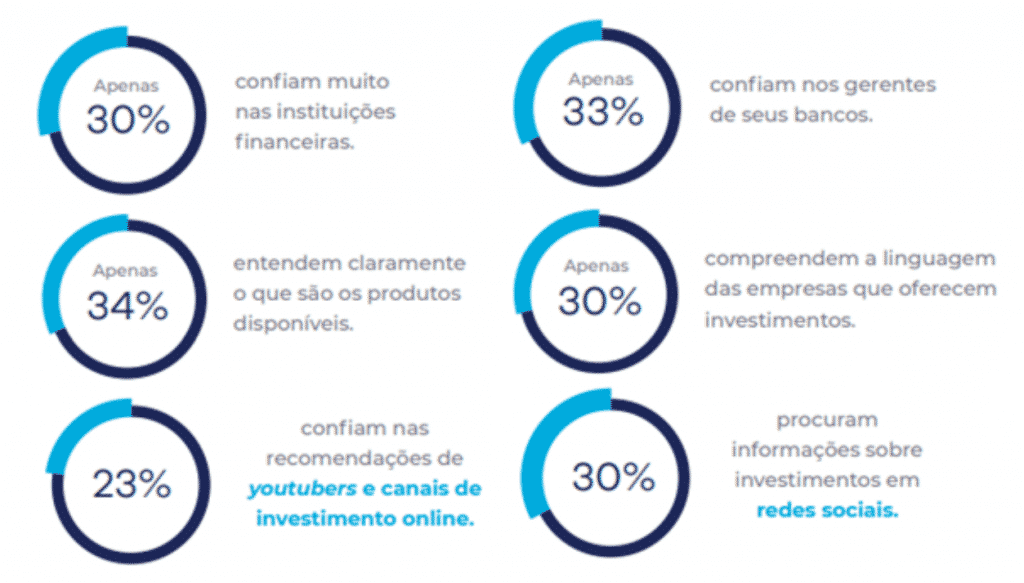

Ainda, outra pesquisa interessante para conhecer o entendimento do brasileiro em relação às finanças foi realizada pelo B3, em 2019. Percebe-se grande desconfiança dos brasileiros em relação às instituições financeiras e gerentes de banco.

Investimento: como o brasileiro investe?

Certamente, a relação da população com o investimento é outro indicador importante do cenário da educação financeira em um país. No Brasil, uma vez que o conhecimento da população é baixo, os dados de investimento também são pouco satisfatórios.

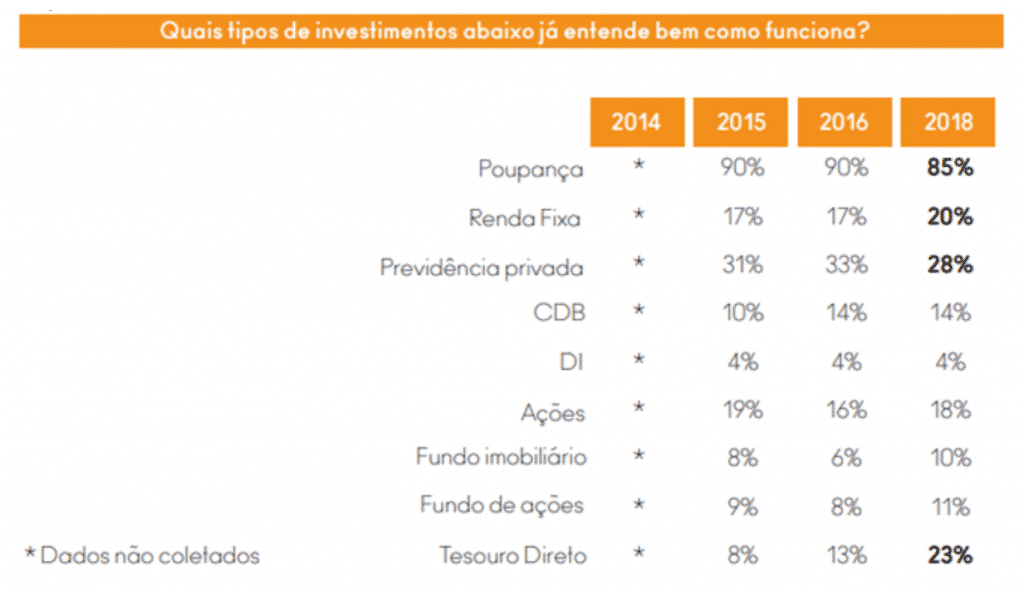

85% da população parece conhecer e entender a Poupança. Isso é um bom primeiro passo, porém ainda há muito pela frente. No restante das opções apresentadas, nenhuma foi apontada por mais 30% dos entrevistados.

E, mesmo entre outros ativos que tiveram número considerável de votos, há certa desconfiança na percepção de Frederico Torres e Ewerton Veloso. Isso porque, talvez, pessoas afirmem que entendem o produto, quando na verdade apenas sabem sobre ele superficialmente.

É o caso da previdência privada, que é um produto extremamente complexo, que exige estudo mais aprofundado. Ou seja, parece haver ilusão de conhecimento em relação a alguns produtos.

Conheça detalhes sobre a importância de uma reserva de emergência.

É preciso ter cuidado nas expectativas com o plano de previdência

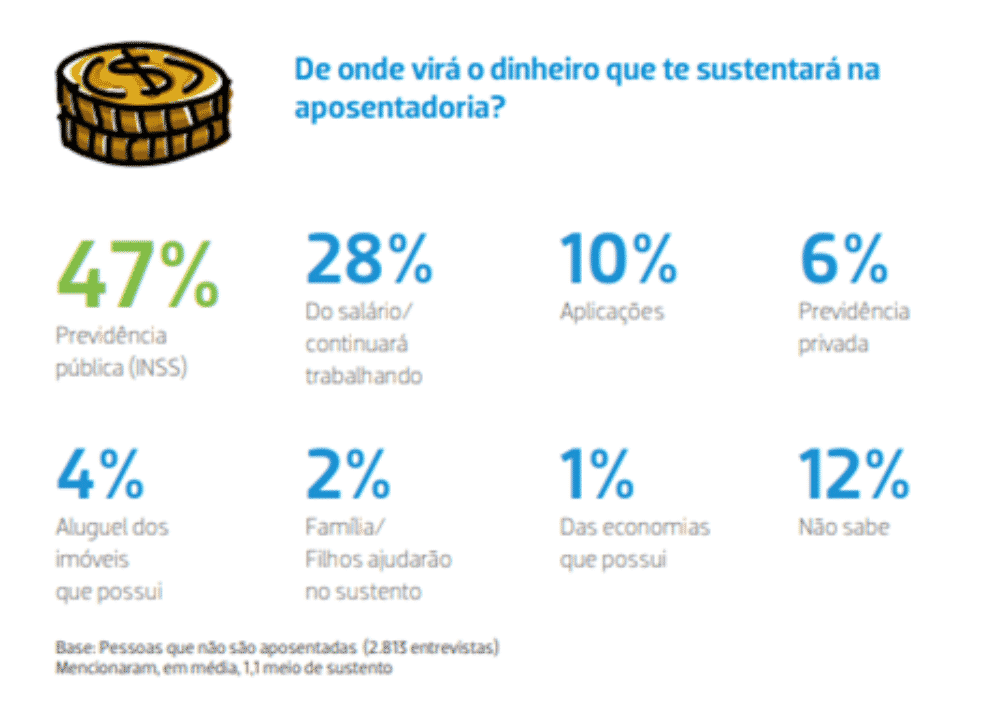

Um último aspecto de investimento analisado é a aposentadoria. Em pesquisa realizada pela Anbima em 2019, foi feita a seguinte pergunta: “de onde virá o dinheiro que te sustentará na aposentadoria?”

Mais uma vez, dados preocupantes. 47% da população parecem esperar a previdência pública como principal forma de aposentadoria. Porém, o que se percebe na realidade é uma redução gradual das aposentadorias públicas. Assim, ela já não se mostra mais tão segura.

O lado positivo é que esse número já foi maior no passado. Agora, pessoas já passaram a perceber que não podem depender exclusivamente do governo, principalmente após a aprovação da última Reforma da Previdência. A tendência é que cada vez mais pessoas precisem buscar a previdência privada.

Ainda, o número de pessoas que pretendem continuar trabalhando na terceira idade também é elevado. Porém, Frederico Torres alerta que essa estratégia também não é tão segura. Afinal, o Brasil tem passado por sucessivas crises de desemprego. E, em idade mais avançada, a recolocação profissional é um pouco mais complicada.

Dessa forma, é importante ter uma reserva financeira.

Conheça mais sobre planos para ter uma aposentadoria segura.

Desemprego e negativação: Brasil tem péssimos indicadores

Segundo a Pesquisa Nacional por Amostra de Domicílios (PNAD), em 2020 o país tem mais de 13 milhões de desempregados. Durante a pandemia do novo coronavírus, números tiveram recorde.

Além disso, país atingiu mais de 60 milhões de negativados, também em 2020. É o que diz o último levantamento do Serviço de Proteção ao Crédito (SPC). O número nos mostra que cerca de 40,3% da população adulta tem dívidas atrasadas ou negativadas.

Por que o Brasil é deficiente em educação financeira?

Ewerton Veloso destaca alguns pontos que considera os principais para que o país esteja nessa situação desfavorável.

- Perfil socioeconômico da população. Grande parte das pessoas tem preocupações muito urgentes em relação à “grana”. Isto é, passam por falta de dinheiro. Por terem baixa condição financeira e viverem no aperto, não param para refletir sobre alguma economia que pode ser feita em casa, ou algum desperdício para se evitar. E aí a situação vai ficando pior.

- Sistema educacional ruim. Ewerton acredita que 90%-95% dos brasileiros recebem educação formal deficiente. Pois, ele aponta como os currículos acadêmicos são antiquados no país. A educação financeira está na grade curricular de forma muito tímida.

Veja curso de finanças pessoais

Como ter acesso a uma boa educação financeira?

Em primeiro lugar, é preciso ter interesse em receber educação financeira. A partir disso:

- refletir: “o que estou fazendo para melhorar essa situação?”;

- conversar: trocar informações sobre produtos financeiros e dinheiro;

- agir: efetivamente ir atrás de conhecimento;

- buscar conteúdos de qualidade.

A respeito desse último ponto, existem diferentes fontes nas quais você pode procurar informações sobre finanças. Alguns dos principais são:

- notícias;

- blogs, podcasts, videocasts;

- cursos.

Dessa forma, você fica mais perto de conseguir sua independência financeira.

Jornada para o Equilíbrio Financeiro: conheça o curso do Educando seu Bolso

Visando fornecer um primeiro passo para que os brasileiros possam buscar educação financeira de qualidade, o Educando seu Bolso lançou o curso online Jornada para o Equilíbrio Financeiro!

Nesse curso são abordados tópicos como:

- liberdade com a vida financeira.

- Orçamento pessoal: técnicas para controlar o dinheiro e conhecer sua realidade financeira.

- Consumo consciente: o que é felicidade e como ela se relaciona com o dinheiro?

- Diversos objetivos financeiros e como alcançar cada um deles.

- Armadilhas que o consumidor deve evitar.

- Crédito e dívidas: como sair do vermelho?

- Dicas de educação financeira.

- Poupança e investimento: formas de proteger o dinheiro da desvalorização e colocá-lo para se multiplicar.

O curso é rápido e dá possibilidade de aprofundar nos seus temas de maior interesse. Para quem gosta de estudar mais, ler notas de rodapé, é possível aumentar muito o potencial do seu curso, por meio de materiais complementares. Não perca tempo e conheça!

Veja curso de finanças pessoais

Se ficou com alguma dúvida, comenta aí embaixo!