Empresas como Biva, Nexoos, Kavod e Tutu Digital, que atuam fazendo uma ponte entre investidores e tomadores de crédito, sem a intermediação de um grande banco, têm ganhado cada vez mais espaço no mercado. Esse modelo é conhecido como peer-to-peer (P2P).

O crescimento dessas empresas está ligado à uma lacuna deixada pelos grandes bancos. Eles têm concedido cada vez menos empréstimos para pequenas empresas e empreendedores. Assim, fintechs como a Biva e a Nexoos têm ajudado esses microempresários a conseguirem crédito com mais facilidade, para alavancarem seus negócios. E isso, nós do Educando Seu Bolso aprovamos, mais oferta de crédito, mais barato, mais fácil e rápido. Você ou sua empresa estão precisando de crédito? Então saiba se Biva, Nexoos ou outras P2P são para o seu caso.

Do outro lado da moeda temos o investidor brasileiro, que segundo uma pesquisa realizada pela gestora Legg Mason, em 17 países, é o que espera maior rendimento de suas aplicações. Porém, segundo a mesma pesquisa, ele obtém rendimentos em média 2% abaixo da rentabilidade almejada. Ou seja, estamos em 2º lugar no mundo no quesito investidores frustrados. A rentabilidade das aplicações fica longe da expectativa que o cidadão comum tem dos seus investimentos.

Nesse contexto…

Surgem, então, aplicações financeiras alternativas e o modelo peer-to-peer aparece como uma opção. Os riscos são bem maiores, assim como a rentabilidade, pois, essa aplicação pode chegar a render o triplo de algumas aplicações tradicionais. Mas como conciliar a tese das peer-to-peer, ou empresas como Biva e Nexoos, com o conservadorismo do investidor Brasileiro?!

Nesse post (podcast) respondemos algumas questões que vão te ajudar a saber se o peer-to-peer é ou não uma boa opção tanto para quem quer investir, quanto para quem quer um empréstimo. O que é peer-to-peer? Como funciona? Quais as vantagens? Quais os riscos?

Você está preparado?

Incoerências no comportamento do investidor brasileiro

Segundo uma pesquisa realizada pela Legg Mason, o brasileiro é o que espera maior retorno de suas aplicações. Dados que foram obtidos dentre 17 países pesquisados. A expectativa dos brasileiros é de receber em média 9,2% ao ano. O que representa uma diferença de 2 pontos percentuais do real retorno obtido (de 7,2%).

Essa ambição muitas vezes não corresponde ao tipo de investimento feito pelos brasileiros, que prezam muito pela segurança. Normalmente o investidor brasileiro está muito preocupado em proteger o seu patrimônio e tem até um certo medo do risco. Ou seja, tem receio de investir em aplicações com variações muito bruscas no preço.

Portanto, há uma certa contradição entre o comportamento do investidor e suas expectativas. Isso porque, existe uma memória dos tempos em que a taxa Selic era muito alta. Essa taxa, que é o que governa os rendimentos das aplicações financeiras da maioria dos cidadãos e naquela época girava em torno de 14% ao ano. Assim, sem fazer muito esforço, era possível obter bons retornos. Os investimentos em renda fixa rendiam por volta de 1% ao mês.

O Brasileiro, muitas vezes, acha que é propenso a riscos, quando na verdade o comodismo acaba superando esse espírito aventureiro. Por isso, muitas pessoas ficam a vida inteira no mesmo banco, com o dinheiro aplicado na poupança. Elas entenderam que esta era a melhor opção naquela época e nunca mais saíram de lá.

Mas já faz tempo que Selic, CDI e consequentemente a remuneração média das aplicações são de 6,5% ao ano. Portanto, o que parece é que o brasileiro ainda não está preparado para fazer seu dever de casa, dedicar tempo para entender novas opções, antes de ir buscar esse retorno que ele tem na memória, que é o que ele de fato deseja.

Quer saber mais sobre o comportamento do investidor brasileiro? Clique no link e ouça o podcast.

Os perigos de não conhecer bem os investimentos

O grande perigo é que essa situação faz com que as pessoas fiquem impacientes. Se na época que a Selic estava a 14%, mil reais aplicados no banco rendiam R$100,00 por mês. Agora, com essa taxa a 6,5%, esse rendimento passa a ser de apenas R$50,00. Então, muitas pessoas acabam buscando alternativas como Fundos Multimercados (que tenta balancear aplicações com riscos maiores e menores para compor a carteira de investimento), aplicações prefixadas ou em bolsa de valores, ou mesmo alguma nova modalidade de investimento, como o peer-to-peer, por exemplo.

O problema de buscar essas novas alternativas é fazê-lo sem entender bem como elas funcionam. Assim, muitas pessoas começam a apostar em aplicações mais complexas, sem antes mensurar os riscos e fazer um planejamento orçamentário. Esse desconhecimento pode levar os investidores a tomar prejuízo. Ou, pelo menos, não ganhar o quanto poderia, se investisse em outras aplicações.

Existem opções relativamente seguras. Uma delas é o Tesouro Direto. Nós já comentamos aqui que todos os grandes bancos, inclusive a Caixa Econômica Federal, zeraram as taxas para esse tipo de aplicação. Então é possível investir em títulos do no Tesouro Nacional sem nem precisar sair do banco com o qual você já está acostumado. Mas ainda assim é possível perder dinheiro nessa aplicação. Daí a importância de dedicar algumas horas para conhecer bem o funcionamento do investimento que se pretende fazer e de planejar os horizontes temporais (curto, médio e longo prazo).

O exemplo do Tesouro Direto IPCA+

Você pode, por exemplo, ter uma operação do Tesouro IPCA+ com juros semestrais vencendo 2035. Esse papel oferecia na data deste post um rendimento de 5% ao ano mais o índice de inflação. Mesmo que não renda os 1%, da época em que a Selic estava extremamente alta, é uma aplicação segura e mais rentável que a Poupança. Mas até mesmo nesses investimentos em renda fixa de baixíssimo risco é possível perder dinheiro.

Ao fazer esse tipo de operação é preciso ter um planejamento de longo prazo. O vencimento do título é em 2035. Então você precisa saber se realmente vai ter condições de deixar o dinheiro aplicado por tantos anos. No entanto, isso não quer dizer que você não possa sacá-lo antes. Você pode retirar o dinheiro a qualquer momento. Mas, é aí que entra a importância de conhecer bem a aplicação.

Isso porque, ao sacar antecipadamente, pode haver penalidades, já que as taxas mudaram ao longo do caminho. Em toda aplicação financeira que oferece juros fixos (em economês: renda fixa prefixada) o valor do investimento oscila todo dia. Então, se quando a aplicação foi feita os juros oferecidos eram de 5% ao ano e no momento do resgate do título subiram para 5,5%, por exemplo, o investidor pode receber menos do que o valor inicial investido.

Assim, mesmo falando apenas das aplicações mais tradicionais, é preciso considerar os riscos de cada uma. Em fundos multimercado, de ações ou até no Tesouro Direto há riscos. Além disso, é necessário ter uma previsão temporal e planejar com cuidado o objetivo de cada investimento. Para isso, é preciso conhecer as características de cada uma das modalidades e compará-las.

Sabia que temos um podcast para te ajudar a entender melhor o Tesouro Nacional? Acesse e confira!

Biva, Nexoos e Kavod: novas formas de investir

Essa busca por novas formas de investimento fez com que o mercado brasileiro se abrisse à diversas outras maneiras de investir, uma delas é o peer-to-peer lending, ou P2P. Traduzindo para o português, peer-to-peer significa transações entre pares. Nesse modelo as empresas recebem investimentos de pessoas físicas de um lado, e financiam micro e pequenas empresas de outro. Elas funcionam como um banco ou uma financeira tradicional, fazendo a ponte entre quem quer investir e quem precisa de crédito para alavancar o negócio.

Empresas como Nexoos, Biva, Kavod e Tutu Digital ainda são relativamente novas no mercado de crédito brasileiro, mas vêm ganhando força, principalmente depois que o Banco Central permitiu que essas fintechs, conhecidas como Sociedade de Crédito Direto ou Sociedade de Crédito entre Pessoas, intermediassem operações financeiras sem terem que passar pelos grandes bancos tradicionais.

Essas empresas atuam conectando investidores e tomadores de crédito. Dessa maneira, é possível que o investidor ajude a financiar um pequeno empreendedor e ao mesmo tempo conseguir um retorno que corresponde ao dobro ou o triplo do que se conseguiria em uma aplicação no CDB do seu do seu próprio banco.

No entanto, é importante frisar que esse é um modelo de investimento que apresenta riscos maiores que a Poupança, ou o Tesouro Direto, por exemplo. Portanto, antes de investir nessa modalidade conheça seu perfil de investidor. O peer-to-peer é mais indicado para quem é arrojado do que pra quem é conservador. Por fim, estabeleça qual destino você quer dar para esse dinheiro e quanto tempo você pretende deixá-lo aplicado.

| Posição | Instituição | Modalidade | CET(ao Mês) | Interessado? |

|---|---|---|---|---|

| 1 |

GERU

| Crédito Pessoal | 4.20% | |

| 2 |

Provu

| Crédito Pessoal | 4.80% | |

| 3 |

Bom Pra Crédito

| Crédito Pessoal | 8.00% |

| Posição | Instituição | Modalidade | CET(ao Mês) | Interessado? |

|---|---|---|---|---|

| 1 |

Creditas

| Consignado - Privado | 1.80% |

| Posição | Instituição | Modalidade | CET(ao Mês) | Interessado? |

|---|---|---|---|---|

| 1 |

Moneyman

| Crédito Pessoal | 8.75% | |

| 2 |

Simplic

| Crédito Pessoal | 17.90% |

| Posição | Instituição | Modalidade | CET(ao Mês) | Interessado? |

|---|---|---|---|---|

| 1 |

Bom Pra Crédito

| Empréstimo com Imóvel em garantia | 1.00% | |

| 2 |

Creditas

| Empréstimo com Imóvel em garantia | 1.36% | |

| 3 |

Tutu Digital

| Peer-To-Peer PJ | 2.83% | |

| 4 |

Nexoos

| Peer-To-Peer PJ | 4.18% | |

| 5 |

IOUU.

| Peer-To-Peer PJ | 4.40% |

A dificuldade de conseguir crédito em grandes bancos

Uma das razões para a crescente dessas empresas está ligada ao fato de os grandes bancos estarem negando muitos empréstimos. Especialmente para micro e pequenas empresas. Esse mercado tem crescido tanto que recentemente a Biva foi adquirida pela PagSeguro, uma empresa grande e de referência.

Segundo o Sebrae apenas 8% dessas pequenas e micro empresas têm acesso à crédito no Brasil hoje. Logo, essas fintechs que trabalham com o peer-to-peer estão tentando preencher essa lacuna. Muitos empreendedores querem empréstimos para capital de giro, ou para alavancar seus negócios e não encontram essas ofertas nos bancos tradicionais. Restam aos empresários então tomar o empréstimo como pessoa física para colocar o dinheiro na empresa ou procurar empresas como a Biva, Nexoos ou Kavod, por exemplo.

Assim, qualquer empreendedor que fatura R$100.000,00 ou R$150.000,00 por ano, pode procurar a Biva, por exemplo, e pedir um empréstimo, com maiores chances de conseguir obtê-lo a taxas possivelmente mais baratas. Isso comparado à dificuldade apresentada pelos grandes bancos. Ficou curioso quanto aos valores? Acesse nosso Simulador de Empréstimo Pessoal e confira!

Como funciona o peer-to-peer?

Biva, Nexoos ou qualquer outra destas empresas de P2P de alguma forma lembram uma versão digital do Factoring, também conhecido como fomento mercantil ou fomento comercial. Para quem não conhece, as factorings vem há décadas oferecendo empréstimos para micro e pequenas empresas rejeitadas pelos bancos e financeiras.

Nesse tipo de fomento o pequeno empresário consegue dinheiro emprestado vendendo seus direitos a receber. Como duplicatas, recebíveis e cheques pré-datados, por exemplo. Segundo estimativas da ANFAC, no Brasil há aproximadamente 7000 factorings que oferecerem o fomento mercantil, ou o famoso desconto de cheques e duplicatas. Atualmente, há inclusive factorings com processos bastante automatizados e também algumas fintechs, como a Rapidoo Factoring Online, por exemplo.

Essa lógica é parecida com a das empresas P2P, que estão fazendo um serviço antes exclusivo apenas dos grandes bancos. Esses bancos pegam o dinheiro que você investiu e fazem uma operação de crédito. Ou seja, emprestam. Mas como comentado anteriormente, os micro e pequenos empreendedores tem tido cada vez mais dificuldade de acessar esse crédito. Fintechs como a Biva e a Nexoos, tentam suprir essa demanda.

Elas recrutam, contratam, avaliam e recebem o dinheiro dos investidores e fazem a ponte para quem vai tomar um empréstimo. Por exemplo, se você quer investir R$2.000,00, basta abrir um cadastro online rapidamente numa empresa e elas se encarregam de distribuir esse dinheiro entre meia dúzia de microempresas, que estão buscando crédito.

Algumas dessas empresas usam recursos próprios, ou seja, dinheiro deles mesmos ou de grandes investidores que eles têm. Outras, se financiam junto a terceiros, pessoas como você e eu. O investidor pode ainda analisar as opções de investimento, registrar seu interesse e propostas de valores para o financiamento dos pequenos empreendimentos.

Vale a pena investir ou tomar empréstimo neles?

Em média o peer-to-peer pode ser vantajoso tanto para quem investe quanto para quem pega um empréstimo.

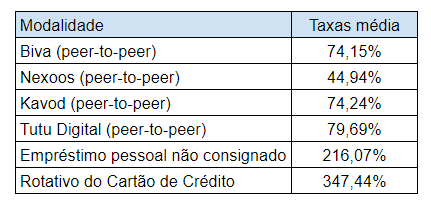

Empresas como a Biva, Nexoos e Tutu Digital oferecem uma rentabilidade em média acima desse 6,5% que a Selic oferece. Os retornos para os investidores giram em torno de 15% ao ano, podendo chegar até a 40% (promessas). Por outro lado, para as empresas que tomam o empréstimo, os juros podem sair mais baratos que nos grandes bancos. Esses valores variam em média entre 40% e 80% ao ano. Por mais que ainda seja caro, acaba sendo mais barato do que tomar um crédito pessoal não consignado na pessoa física para colocar dinheiro na empresa.

Por exemplo, se você investir R$2.000,00 na Biva, na Nexoos ou em qualquer outra empresa que trabalhe com peer-to-peer o que elas prometem, e vale ressaltar: é uma promessa, não uma garantia, é um rendimento maior do que o tesouro direto por exemplo. Se, no exemplo dado anteriormente, investir no Tesouro Direto rende o equivalente a 10% ao ano, no final do ano esses R$2.000,00 seriam R$2.200,00. Investindo em um modelo de peer-to-peer lending, se o rendimento for de 20% ao ano, ao final de um ano esse mesmo valor inicial se tornaria R$2.400,00.

Assim, o que Biva, Nexoos, Kavod, Tutu Digital e outras P2P fazem é rachar a conta. Elas cobram um pouco a menos de quem está tomando o empréstimo e pagam mais para quem está investindo.

Peer-to-Peer é confiável?

Apesar dos rendimentos superarem o Tesouro Direto, por exemplo, os riscos de investir nas P2P também são maiores. Esse tipo de aplicação não tem garantia, como a do FGC por exemplo. Se quem tomou o empréstimo não pagar, ou der o calote, o prejuízo é compartilhado entre a empresa e a pessoa que investiu, emprestando o dinheiro.

Portanto há um risco relativamente alto para quem investe. Quanto melhor for a análise de crédito do tomador do empréstimo efetuada pela empresa, menor o risco para o investidor. Por isso, se você optar por investir em P2P, pesquise bastante e conheça as empresas antes de escolher em qual vai investir. Uma dica é buscar por elas no Reclame Aqui, para avaliar se elas têm zelado pelo investidor com seriedade.

Normalmente o montante investido pelo usuário é distribuído entre vários tomadores de empréstimo, justamente para amenizar os efeitos da inadimplência.

E aí? Posso tomar meu empréstimo ou investir em P2P?

Apesar de o peer-to-peer lending apresentar vantagens, em termos de retorno, tanto para quem investe quanto para quem pega o empréstimo, em se tratando de riscos, o custo para o investidor é muito mais alto. Fazendo uma análise geral, essa é uma modalidade que pode valer mais a pena para quem quer crédito do que para quem quer investir. Essa não é uma aplicação indicada para quem está começando a investir agora.

Logo, essa pode ser uma opção rentável de investimento para quem tem um dinheirinho sobrando para aplicar no longo prazo. Mas, algumas ressalvas devem ser feitas. A primeira delas é: coloque o “pé na água”. Vá devagar. Se você nunca fez esse tipo de aplicação pesquise bem as empresas antes. E a segunda é, uma vez colocado o pé na água, faça no máximo uma pequena diversificação do seu portfólio. Não coloque todas as suas reservas para o futuro em uma aplicação com riscos relativamente altos.

Já para os empresários, aí sim, recomendamos cotar e, sendo mesmo mais barato, contratar o crédito com eles. Outra recomendação que sempre vale a pena repetir é que só contratem o crédito se for realmente indispensável, pois os custos são altos, mesmo nas P2P. Neste sentido, o planejamento do fluxo de caixa e do capital de giro são essenciais para não ficar refém de bancos, financeiras, factorings ou das Bivas e Nexoos da vida.

10 Comentários

Discussão ativa

10 comentários com respostas e threads

Participe da conversa carregando os comentários abaixo