Digitalizando…

Que as formas digitais de interação nos mais diversos setores da economia é uma tendência sem volta é um fato! Conta Digital ou Conta de Pagamento já fazem parte da realidade do brasileiro e quem não as conhece pode estar perdendo uma ótima alternativa e pagando tarifas desnecessárias.

O número de smartphones no Brasil é igual ou maior que o número de habitantes. Ou seja, mais de 200 milhões! E, essa tendência de ir em direção ao digital é vista, também, nas finanças, nos seguros… As fintechs são o maior exemplo desse movimento! Já falamos muito de fintechs aqui no Educando seu Bolso, mas, nunca é demais relembrar que são empresas do setor financeiro que utilizam de inovações e e novas tecnologias. E o termo fintech não vale apenas para startups, mas, também, para empresas e grandes conglomerados que procuram substituir ou melhorar seus serviços com a aplicação de tecnologias.

Hoje, há fintechs de muitos tipos e dos mais diversos produtos financeiros. As fintechs de Cartões de Crédito e de contas bancárias e contas de pagamento são as mais comuns.

Abertura de Conta pela Internet e Portabilidade

O grande salto das Contas Digitais e Contas de Pagamento aconteceu em Abril de 2016. O CMN (Conselho Monetário Nacional) permitiu a abertura de contas correntes e Cadernetas de Poupança por meio da Internet. Essa autorização mudou a forma de interação entre instituições de pequeno e médio porte com a população em geral.

Afinal, de que adianta ter Contas Digitais e Contas de Pagamento que podem ser movimentadas pela Internet, mas, que não podem ser abertas pela Internet? Com a autorização do CMN, as distâncias foram reduzidas a zero!

Um dos impeditivos para o crescimento ainda maior das Contas Digitais era a dificuldade de se conseguir a portabilidade do salário. Conseguir a portabilidade era um verdadeiro desafio! Uma tarefa árdua e penosa.

Porém, em Fevereiro de 2018, o CMN regulamentou um novo procedimento de portabilidade da conta salário. A medida está válida desde o início de Julho de 2018. Antes, os clientes precisavam ir ao banco em que a empresa ou órgão público deposita o salário para solicitar a transferência automática permanente para o banco da sua preferência.

Agora, o procedimento foi invertido. Em vez de o trabalhador ir ao banco onde o empregador mantém a conta-salário para pedir a transferência sem cobrança, ele poderá fazer o pedido à instituição que mantém a conta de destino. A instituição financeira de origem se encarregará de encaminhar os documentos para concluir a portabilidade.

Essa mudança iguala às outras formas de portabilidade existentes como as de crédito e as de telefonia. E, além de contas correntes, os clientes poderão solicitar a portabilidade para contas de pagamento como a NuConta, por exemplo.

O que é Conta Digital e o que é Conta de Pagamento

Como dissemos, os clientes estão dispensando o relacionamento tradicional com um banco e estão buscando resolver tudo pela internet. E passar a utilizar uma instituição totalmente digital é uma das boas alternativas. Nesse sentido, há duas modalidades de contas. A Conta Digital e a Conta de Pagamento. Não sabia? Então, o Educando seu Bolso explica!

Contas Digitais

As Contas Digitais são contas vinculadas aos bancos e a grande característica delas é a inovação tecnológica embarcada e os serviços oferecidos por meios eletrônicos. As Contas Digitais seguem a regulamentação do Banco Central do Brasil e todas as operações e investimentos tem a cobertura do FGC (Fundo Garantidor de Créditos). Por falar em FGC, você sabia que ele teve algumas mudanças importantes? Leia este post e saiba tudo que mudou! De modo bastante resumido, Conta Correntes, Caderneta de Poupanças, CDBs, RDBs, LCAs, LCIs, Letras de Câmbio, Letras Hipotecárias e Letras Imobiliárias têm a garantia dos saldos em caso de liquidação extrajudicial, falência ou insolvência das instituições até R$ 250 mil por instituição e por CPF ou CNPJ.

Contas de Pagamento

Já nas Contas de Pagamento é permitido movimentar dinheiro, realizar pagamentos de contas e utilizar o débito em conta por meio de cartões, pela Internet e por meio de aplicativos. As Contas de Pagamento não podem ter saldo superior a R$ 5 mil, conforme regras do Banco Central do Brasil.

As Contas de Pagamento não podem realizar atividades privativas de instituições financeiras como a concessão de crédito e gestão de conta corrente bancária. Por isso, elas são chamadas de Contas de Pagamento.

Conheça a Midway Financeira, que oferece a conta de pagamentos da Riachuelo!

ABFintechs

Essa diferenciação é tão importante que a Associação Brasileira de Fintechs – ABFintechs alertou por intermédio do seu Especialista em Regulação do Sistema Financeiro: “A informação do que é conta bancária e do que é uma conta de pagamento tem que ficar mais clara para os usuários. Tem uma confusão nisso. Quando tem uma instituição de pagamento com o mesmo nome de um banco, fica difícil a escolha. O consumidor vai entender como uma coisa só”.

Facilidade e Segurança

Não são todas as Contas de Pagamento que são reguladas pelo Banco Central. Quando há a regulação, as Contas de Pagamento podem oferecer cartões pré-pagos, cartões de crédito, cartões de vale-refeição e credenciar lojistas para aceitarem meios de pagamento eletrônico. A grande verdade é que a maioria não é. E, quando não são reguladas há a necessidade de estabelecimento de parceria com um banco para poder operar.

Esse foi o caso do Neon! A Neon Pagamentos S.A. estabeleceu uma parceria com o Banco Neon (antigo Banco Pottencial) para poder oferecer seus serviços. Quando o Banco Neon sofreu a liquidação extrajudicial do Banco Central, a Neon Pagamentos continuou operando. Como a Neon Pagamentos precisava de um banco para operar, foi estabelecida uma parceria com o Banco Votorantim.

A autorização junto ao Banco Central não é tão trivial, pelo contrário; é bem complicada. As instituições de pagamento que movimentarem a partir de R$ 500 milhões por ano (volume que pode gerar um risco sistêmico, segundo o próprio Banco Central) devem passar por um processo de autorização. Além disso, elas têm que depositar o dinheiro dos clientes em uma conta do Banco Central ou aplicar em títulos do Tesouro Público Federal. Essa alocação de recursos, segundo o Banco Central, deve ser feita até 01 de Janeiro de 2019. Essa necessidade de depósito se deve ao fato de que o dinheiro dos clientes ficará separado dos recursos da instituição de pagamento, gerando assim, mais segurança.

Em comparação, os bancos são obrigados a realizar o depósito compulsório de 25% de todo recurso à vista que captam. As Instituições de Pagamento (Contas de Pagamento) têm que depositar 100% dos valores dos clientes. Ou seja, o depósito compulsório é integral.

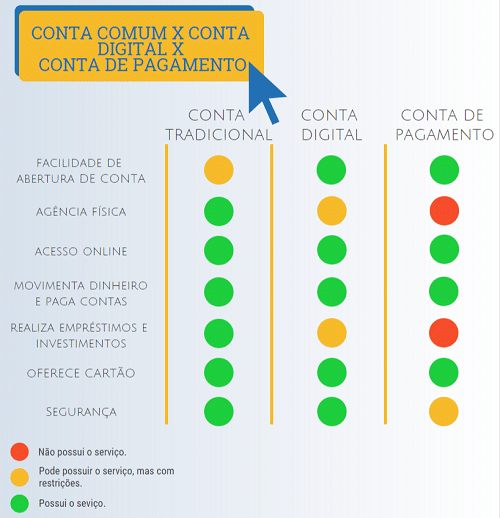

Conta Tradicional x Conta Digital x Conta de Pagamento

As principais características e diferenças entre uma Conta Tradicional, uma Conta Digital e uma Conta de Pagamento são as seguintes:

Conta Tradicional

- Oferecida por Bancos.

- Acesso por agências físicas, caixa eletrônico, Internet e aplicativos.

- Há tarifas de manutenção, pacote de serviços essenciais e pacotes padronizados do Banco Central.

- Não há cobrança para até 4 saques, 2 extratos e 2 transferências para o mesmo banco.

- Tarifas costumam ser caras.

- Exemplos: Conta Corrente do Itaú, do Bradesco, do Banco do Brasil, do Banco Santander, da Caixa Econômica Federal.

- Tem garantia do FGC.

Conta Digital

- Oferecida por Bancos ou Instituições Financeiras.

- Acesso por Internet e dispositivos móveis.

- Há pacotes com 100% dos serviços gratuitos, podem ter tarifas de manutenção, pacote de serviços essenciais e pacotes padronizados do Banco Central.

- Taxas individuais costumam ser mais baratas.

- Pode oferecer empréstimos, investimentos, crédito pessoal, crédito

- Não oferece atendimento pessoal em agências físicas.

- Exemplos: Banco Inter, Banco Agibank, Banco Original, Next, Woop Sicredi e Sou Digi+.

- Tem garantia do FGC.

Conta de Pagamento Autorizadas

- Oferecida por Bancos, fintechs, emissões de cartões.

- Acesso por Internet, dispositivos móveis, cartão pré-pago ou de crédito.

- Não há mensalidade, mas, podem cobrar outras tarifas.

- Permite movimentar dinheiro e pagar contas.

- Não oferece crédito (cheque especial, empréstimos, crédito pessoal, crédito consignado etc) e não se pode investir dinheiro, exceto o repasse da remuneração dos Títulos Públicos Federais que é onde fica custodiado o dinheiro dos clientes.

- Exemplos: NuConta, Super e Brasil Pré-Pagos.

- Tem a garantia de que 100% do dinheiro dos clientes está em Títulos Públicos Federais ou em um conta junto ao Banco Central.

Conta de Pagamento com Bancos Parceiros

- Oferecida por Bancos, fintechs, emissões de cartões.

- Acesso por Internet, dispositivos móveis, cartão pré-pago ou de crédito.

- Não há mensalidade, mas, podem cobrar outras tarifas.

- Permite movimentar dinheiro e pagar contas.

- Não oferece crédito (cheque especial, empréstimos, crédito pessoal, crédito consignado etc) e não se pode investir dinheiro.

- Neon, Pag!, conta.Mobi, ContaUM, Social Bank.

- Não tem garantia dos recursos.

Portabilidade de Salário para Contas de Pagamento

Acerca da possibilidade de portabilidade de salário, um aspecto importante a ressaltar é que apenas as Instituições de Pagamento que administram as Contas de Pagamento que são reguladas e autorizadas pelo Banco Central podem receber os recursos. Segundo a Relação de Instituições em Funcionamento contida no site do Banco Central, apenas 7 instituições são reguladas. O número total das não reguladas é de mais de 110 instituições.

Ou seja, pouco mais de 5% das Instituições de Pagamento são autorizadas. Esse é um número muito preocupante! Afinal, recebimento de salário é uma das maiores facilidades para os clientes, não é mesmo? Em Julho de 2018, as autorizadas são:

- Cielo

- Redecard

- Super

- GetNet

- Brasil Pré-Pagos

- Stone

- Nu (NuConta)

Resumindo:

Ao comparar essas contas, as principais diferenças são essas. Sem dúvidas, a facilidade de abertura de Conta Digital ou Conta de Pagamento é muito maior, já que são feitas online, de onde você estiver. Já pra abrir uma conta tradicional, é preciso ir ao banco, muitas vezes esperar na fila e ainda ter que lidar com um atendente, ou seja, não é lá a melhor das tarefas.

Nessa mesma linha, uma conversa cara a cara pode gerar uma maior confiança. Tal serviço é garantido quando se tem uma conta tradicional, pois elas possuem as agências físicas, mas é raro encontrar uma conta digital que oferece isso (um exemplo, é a conta do Next em que você pode resolver algumas demandas nas agências do Bradesco). Quanto à Conta de Pagamento, é ainda mais difícil.

Contudo, no quesito praticidade, hoje em dia todos os tipos de conta te garantem acesso online, muitas vezes por um aplicativo, o que é muito legal. Ou seja, você vai poder consultar seu saldo, movimentar dinheiro e pagar contas online, sem precisar ir ao caixa ou à uma agência. Entretanto, serviços de empréstimos e investimentos não são oferecidos por contas de pagamento, nem todas as contas digitais oferecem, mas as contas tradicionais sempre dão essas opções. Quanto aos famosos cartões, todos os tipos de conta costumam oferecê-los, salvo algumas exceções.

Por fim, mas, de jeito nenhum, menos importante, a segurança. Bom, esse é um assunto delicado, mas é de conhecimento geral que as contas tradicionais, na maioria das vezes de grandes bancos, vão sim proteger suas informações e seu dinheiro. Agora, existe aquela “pulga atrás da orelha” quando o assunto é conta online, de bancos nem tão conhecidos. A maioria das pessoas se pergunta:

Se o banco for liquidado, eu perco meu dinheiro?

Então, temos uma boa notícia: contas digitais possuem proteção do FGC (Fundo de Garantidor de Créditos). Resumindo, se o banco sofrer uma liquidação do Banco Central, os recursos até R$ 250 mil estarão seguros (limite global de R$ 1 milhão) por CPF ou CNPJ. Quanto às contas de pagamento, existe uma restrição maior, porque elas não possuem proteção do FGC. Porém, existe uma regulamentação de que, a partir de certo valor, as instituições de pagamento autorizadas (que relacionamos acima) são obrigadas a colocar o dinheiro dos clientes em Títulos Públicos Federais ou em uma conta junto ao Banco Central. Ou seja, se alguma coisa acontecer com esses bancos, seu dinheiro estará a salvo – apenas para as instituições que estão registradas como Contas de Pagamento junto ao Banco Central. Para as demais Contas de Pagamento não há qualquer segurança.

Qual Conta escolher?

Diante de tudo que trouxemos, a escolha de qual conta utilizar é uma decisão difícil. Se você precisa de poucos produtos financeiros e créditos mensais limitados a R$ 5 mil, as Contas de Pagamento podem ser ótimas alternativas, principalmente das instituições que são reguladas e autorizadas pelo Banco Central. Ter a garantia de que 100% do valor está aplicado em Títulos Públicos Federais ou em uma conta junto ao Banco Central é bem interessante.

As Instituições de Pagamento que não são reguladas e autorizadas e, portanto, fazem parcerias com bancos, podem ser boas opções para valores baixos.

Contudo, se você precisa de produtos de crédito, investimentos e movimentações maiores, é imprescindível que você opte por uma Conta Digital. Além de mais produtos, ter a garantia do FGC nos investimentos faz com que os bancos pequenos tenham segurança de até R$ 250 mil por instituição financeira e por CPF ou CNPJ. Uma Conta Tradicional será exigida apenas se você preferir, gostar ou precisar de um atendimento gerencial e de folhas de cheque, por exemplo.

A escolha depende do perfil e das necessidades de cada pessoa ou empresa. Está com dúvida sobre qual a melhor Conta Digital ou Conta de Pagamento para você? O Simulador de Contas Digitais é a melhor forma de você decidir! Use e abuse sem moderação!

Olá Senhor Quintiliano, você sabe me dizer essas empresas que trabalham com contas de pagamento como por exemplo o Mercado Pago, estão obrigadas pela legislação a entregar a DIMOF (Declaração de informações sobre movimentação financeira) e também a e-Financeira que exige a apresentação de saldos de contas correntes, movimentações de resgate, rendimentos, poupanças, entre outras informações financeiras previstas na Instrução Normativa 1571 de 2015.

Segundo consta, apresentação da DIMOF é obrigatória para os bancos de qualquer espécie, cooperativas de crédito e associações de poupança e empréstimo. A e-Financeira é obrigatório aquelas empresas que tenham como principal atividade acessória a captação, intermediação ou aplicação de recursos financeiros próprios ou de terceiros, que inclui as operações de consórcio, em moeda nacional ou estrangeira, ou a custódia de valor de propriedade de terceiros. Como o Mercado Pago conseguiu licença do Banco Central para operar como Instituição de Pagamentos na modalidade de emissor de moeda eletrônica, surgiu essa dúvida de um cliente. No aguardo!

Bom dia Lucas.

Como você bem notou, pelo inciso 3 não seria mesmo obrigada, pois lá está instituição financeira (abaixo) e Instituição de Pagamento, como o Mercado Pago, não é IF.

§ 3º Fica responsável pela prestação de informações:

I – a instituição financeira depositária de contas de depósito, inclusive de poupança, em relação às informações de que trata o inciso I do caput do art. 5º;

Por outro lado, entendo que pelo que vem antes, parece ser escopo sim (veja abaixo):

c) que tenham como atividade principal ou acessória a captação, intermediação ou aplicação de recursos financeiros próprios ou de terceiros, incluídas as operações de consórcio, em moeda nacional ou estrangeira, ou a custódia de valor de propriedade de terceiros; e

II – as sociedades seguradoras autorizadas a estruturar e comercializar planos de seguros de pessoas.

§ 1º A obrigatoriedade de que trata o caput alcança entidades supervisionadas pelo Banco Central do Brasil (Bacen), pela Comissão de Valores Mobiliários (CVM), pela Superintendência de Seguros Privados (Susep) e pela Superintendência Nacional de Previdência Complementar (Previc).

§ 2º Para fins de aplicação do disposto no caput, são considerados serviços de custódia de valor de terceiros aqueles prestados diretamente ao investidor, conforme definição adotada pelo Bacen e pela CVM, em relação a ativos financeiros, títulos e valores mobiliários, inclusive no que se refere à manutenção de posições em contratos derivativos.

Em resumo, acho que cabe na IN, mas talvez ainda não tenha sido incorporado. Já pra ter certeza…

=/

Sr. Quintiliano, a conta pagamento pode sofrer penhora online da justiça civil ou trabalhista?

No aguardo de resposta, agradeço antecipadamente.

Att.,

Adalberto J. Vieira

Bom dia Adalberto e obrigado por sua pergunta.

O sistema Bacen-Jud, que operacionaliza as penhoras online, ainda não alcança as contas de pagamento.

Abraço.