O que são Corretoras de Valores Mobiliários?

Corretoras de Valores são empresas que atuam no sistema financeiro e são intermediárias para a compra e venda de títulos e valores mobiliários para os clientes. Há, também, corretoras de mercadorias.

Todos que desejam operar com Valores Mobiliários devem ter uma Corretora como intermediária. É uma regra. Para que possam operar no mercado financeiro elas precisam de autorização do Banco Central e o exercício da atividade pela Comissão de Valores Mobiliários.

Veja lista de maiores corretoras

- XP Investimentos;

- Toro Investimentos;

- Nova Futura;

- Ágora;

- Clear;

- Rico;

- EasyInvest.

Conhece a Toro Investimentos?

Uma corretora digital, especialista na Bolsa de Valores e o melhor, com corretagem ZERO!

QUERO CONHECER A TORO

Como as Corretoras de Valores ganham dinheiro?

De modo geral, há duas formas delas ganharem dinheiro: na custódia dos títulos e na taxa de corretagem das operações. Custódia significa que guardam os títulos. E, corretagem é o custo pela operação realizada.

Na corretagem a cobrança pode ser fixa (R$ 10,00 por operação, por exemplo), de um percentual de cada operação (0,1% por operação, por exemplo) ou um valor fixo mensal (R$ 60,00, independente da quantidade de operações, por exemplo).

Como funcionam e quais são as funções?

Há basicamente duas formas para se investir por meio de uma corretora pois elas são, exclusivamente, representantes dos investidores. Elas não gerem qualquer tipo de título ou valor mobiliário.

Há basicamente duas formas para se investir por meio de uma corretora pois elas são, exclusivamente, representantes dos investidores. Elas não gerem qualquer tipo de título ou valor mobiliário.

- Mesa de Operações – ordens dadas por telefone.

- Home Broker – ordens dadas diretamente pelo investidor pela internet.

As funções das corretoras de valores são:

- Promover ou participar de lançamento público das ações.

- Fazer a administração e a custódia das carteiras de títulos e valores mobiliários.

- Organização e administração dos fundos e clubes de investimentos.

- Operar em bolsas de mercadorias e futuros, por conta própria e de terceiros.

- Operações de compra e venda de metais preciosos e moedas estrangeiras, por conta própria e de terceiros.

- Prestação de serviços de assessoria técnica em operações inerentes ao mercado financeiro.

Escolhendo a sua Corretora de Valores

E, você já abriu uma conta em uma Corretora de Valores? Você deve observar alguns pontos que são importantes para que seja feita uma boa escolha. Alguns deles são:

- Quais são os serviços e os produtos que são oferecidos.

- Como é a Plataforma de Investimento; se ela é amigável e fácil de ser usada.

- Conhecer a Reputação da Corretora.

- Quais são os custos que ela pratica.

- Se a Corretora de Valores tem registro na CVM e se ela tem as certificações de mercado.

- Se o atendimento é bem conduzido, seja por telefone, e-mail ou chat na própria plataforma.

>> Não sabe como começar a investir? Veja dicas.

Jornada para o equilíbrio financeiro

Cuidar da sua saúde financeira é essencial para ter uma boa qualidade de vida! Pensando nisso, o Educando seu Bolso lançou um curso para você que quer ter controle das suas finanças e ainda aprender conceitos novos sobre dívidas, crédito e investimentos.

Nosso curso é direto e ideal para quem busca pelo equilíbrio financeiro e conta com:

- Professores capacitados;

- Apoio de profissionais do ramo, com mais de 20 anos experiência no mercado para tirar todas as suas dúvidas;

- Uma trilha de aprendizado completa, para que você siga passo a passo as etapas e tenha do conhecimento mais básico ao mais avançado;

- Aplicações práticas, em situações reais do cotidiano;

- O investimento no curso é uma pechincha! Com um valor baixíssimo, você investe em sua independência financeira e economiza milhares de Reais no futuro;

- Certificado ao final do curso de finanças pessoais!

Não perca essa oportunidade, faça agora sua inscrição!

Vamos à Taxa Zero

Com relação aos custos, atualmente, diversas corretoras de valores estão praticando a famosa Taxa Zero. Os produtos que têm essa situação são o Tesouro Direto, praticamente todos os produtos de Renda Fixa e para alguns de Renda Variável como Fundos Imobiliários.

Já que estamos falando de Renda Fixa, você já usou o Simulador de Investimentos em Renda Fixa do Educando seu Bolso? Não se esqueça: use-o sem moderação!

A Taxa Zero significa, assim, que algumas corretoras de valores não cobram as duas principais taxas dos clientes: a corretagem e a custódia. Perto de 25 delas não as cobram para os investidores que apliquem seus recursos no Tesouro Direto, por exemplo.

Ou seja, as corretoras de valores tem todo o trabalho de disponibilizar, ofertar, liquidar e registrar os títulos, além de todos os custos operacionais e não ganham nada com isso?

Não, não… Não é bem assim!

Vamos esclarecer como nascem, como vivem e como se reproduzem as Corretoras de Valores que praticam a famosa Taxa Zero! 😁

Tesouro Direto 1

No caso do Tesouro Direto, não ter qualquer taxa ou tarifa para o investidor faz com que a corretora conquiste clientes de outras corretoras de valores ou que incentive a entrada de novos clientes em uma espécie de campanha de marketing.

No caso do Tesouro Direto, não ter qualquer taxa ou tarifa para o investidor faz com que a corretora conquiste clientes de outras corretoras de valores ou que incentive a entrada de novos clientes em uma espécie de campanha de marketing.

E, conquistando-os, eles podem vir a passar a operar com outros produtos mais rentáveis que são oferecidos. E isso acontece, pode acreditar!

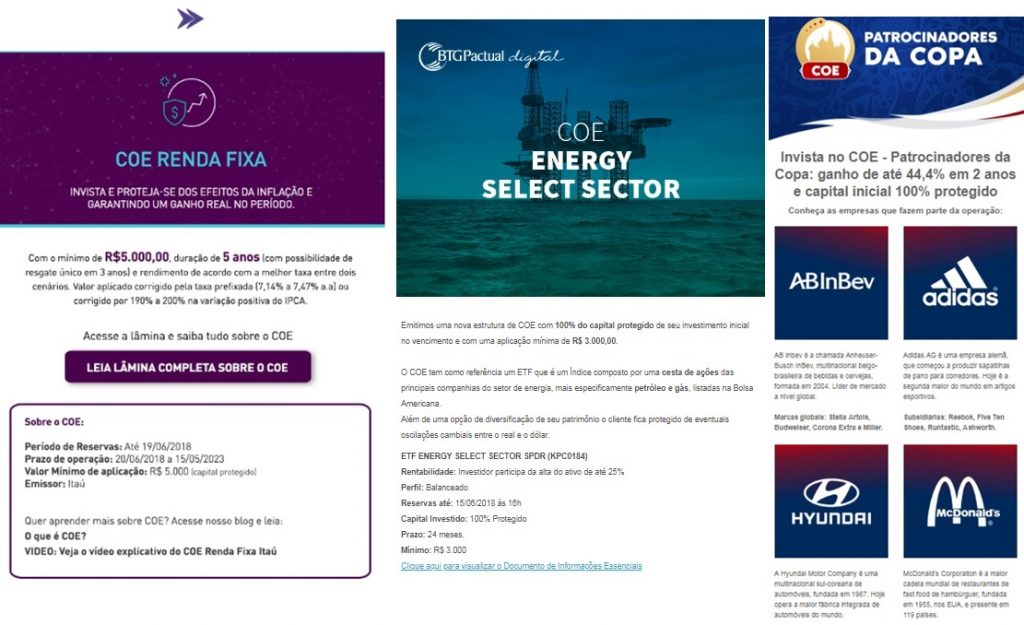

Todos que têm cadastro nas corretoras de valores recebem e-mails com muita frequência como nos exemplos abaixo:

Além do marketing, você está lembrado (a) que a B3 (BM&Bovespa) cobra 0,25% ao ano sobre o valor dos títulos do Tesouro Direto custodiados?

Então, no seu primeiro ano no Tesouro Direto, todas as corretoras de valores ganham uma fração desse percentual que a B3 cobra. Mas, isso só ocorre no seu primeiro ano no Tesouro Direto.

Ou seja, se você já está a mais de um ano investindo e, por exemplo, faz a portabilidade de um corretora para outra, não haverá qualquer repasse dos 0,30%.

Renda Fixa

Na Renda Fixa é um pouco diferente. É bastante comum vermos títulos privados (investimentos) em corretoras de valores que estão remunerando 115%, 120%, 130% do CDI, 13%, 14%, 15% pré-fixados ou 7,5%, 8% + IPCA ou IGP-M, não é mesmo?

Muitos desses títulos você encontra no Simulador de Investimentos em Renda Fixa do Educando seu Bolso. Vemos isso e pensamos: como as corretoras de valores não cobram nada para ofertar taxas tão sedutoras como essas?

E, já pensamos: deve ter alguma pegadinha que não estou percebendo!

Então, vamos explicar como as coisas funcionam. Um banco pequeno deseja captar recursos oferecendo ao mercado um CDB com taxa, por exemplo, de 120% do CDI.

Porém, por ele ser pequeno, ele tem, assim, poucos clientes. Por isso, ele precisa da plataforma, da capilaridade e da força das corretoras de valores para colocar seu produto na prateleira. Para poder distribuir esse CDB a corretora cobra do banco uma comissão e quanto mais ela captar, mais ela ganha.

Por isso que muitas pessoas dizem as corretoras de valores são supermercados de produtos financeiros. Isso porque, como em um supermercado, elas não têm (de modo geral) produtos próprios.

O supermercado revende produtos de terceiros como sabão em pó, iogurte, arroz, frutas e verduras. Da mesma forma são as corretoras de valores, elas distribuem produtos de Renda Fixa como CDBs, LCIs, LCAs, LCs, CRIs, CRAs, Debêntures e COEs que não são delas, são de bancos ou financeiras.

Elas apenas os distribuem. E, para distribuírem (colocar na sua prateleira) elas cobram das instituições financeiras que desejam ter seus produtos mais visíveis para mais investidores.

Quer saber mais sobre Investimento em Renda Fixa e se esse é um investimento realmente tão seguro e estável quanto parece? Leia ou escute em nosso podcast, o conteúdo completo e atualizado sobre esse assunto.

Float

O termo Float refere-se ao dinheiro que fica parado em conta seja a conta corrente de um banco ou na conta de corretora.

O termo Float refere-se ao dinheiro que fica parado em conta seja a conta corrente de um banco ou na conta de corretora.

Esse dinheiro não é remunerado para o correntista ou investidor. Contudo, esse valor gera uma remuneração para a instituição financeira que equivalente a, aproximadamente, 100% do CDI ou 100% da SELIC.

Ou seja, uma rentabilidade sobre um dinheiro que a instituição financeira não tem. Não é dela e sim, do investidor.

E, não há nada errado com isso. Tanto as corretoras de valores como os bancos estão ganhando rentabilidade de forma honesta.

Float do Tesouro Direto

No caso do Tesouro Direto, quando você faz a compra de um título X no dia Y, o dinheiro tem que estar disponível na conta da corretora neste dia Y. Porém, a liquidação ocorre no dia seguinte.

Ou seja, você garante a taxa contratada do título X no dia Y, porém, essa rentabilidade só passa a ocorrer no dia seguinte. Assim, você perde um dia da rentabilidade e quem ganha a rentabilidade de 100% do CDI ou da Selic, que seja de um dia, é a instituição financeira.

Mas, aí, vem a pergunta: “Ah, mas só um dia… não há problema!” E, isso é a mais pura verdade!

Porém, isso acontece com várias pessoas em todos os dias. Assim, as corretoras de valores (e os bancos, também – imagine a quantidade de dinheiro que “dorme” nas correntes correntes das pessoas no 5o dia útil de cada mês) recebem uma rentabilidade de um grande volume de dinheiro durante todo o ano de um recurso que não é delas. E, pode acreditar, não é pouco dinheiro, não!

Isso gera um colchão de liquidez permanente que gera rentabilidade para a instituição financeira diariamente.

Analisando o Balanço e as Estatísticas do Tesouro Direto, vemos que o estoque (valor vendido) é de, aproximadamente, R$ 47 bilhões. Em média, as corretoras de valores ficam entre 1% e 2% de todo o volume de recursos administrados em conta corrente – gerando, assim, float.

Considerando a taxa Selic a 6,5% ao ano, pela regra de equivalência perceberíamos, ao mês, 0,5262%. Assim, calculando a rentabilidade gerada por esse float para as corretoras de valores veríamos R$ 2.473.140,00. Isso mesmo, quase R$ 2,5 milhões!

>> Veja também: Investir na bolsa – um caminho para iniciantes

Float do Tesouro Direto 2

Como já falamos, a B3 (BM&Bovespa) cobra 0,3% ao ano do valor dos títulos custodiados no Tesouro Direto. Essa cobrança, conforme o próprio site do Tesouro Direto, é feita semestralmente.

Como já falamos, a B3 (BM&Bovespa) cobra 0,3% ao ano do valor dos títulos custodiados no Tesouro Direto. Essa cobrança, conforme o próprio site do Tesouro Direto, é feita semestralmente.

Ela acontece nos meses de janeiro e de julho. É cobrado 0,15% em janeiro e 0,15% em julho. Essa cobrança também ocorre quando ocorre algum evento de custódia.

Isto é, no pagamento de juros (nos títulos com juros semestrais), na venda antecipada ou no vencimento do títulos. Nos eventos de custódia a taxa é cobrada proporcionalmente.

Mas, quando (em qual dia exato) de janeiro e julho que são feitas essas cobranças? Algumas corretoras de valores cobram no primeiro dia útil de janeiro e no primeiro dia útil de julho.

Outras, cobram no início da segunda quinzena de janeiro e julho. Assim, temos um importante dilema e uma boa pergunta a ser feita: qual é data exata que as corretoras de valores têm que fazer o repasse do percentual para a B3 já que cada uma delas cobra nos extratos dos investidores em um dia diferente? Será que há alguma “pegadinha” nisso?

Pesquisando melhor e com mais detalhismo, chegamos à data correta do repasse à B3! Ele deve ocorrer na terceira segunda-feira de janeiro e de julho.

Ou seja, em algumas corretoras de valores há um “novo float” de, aproximadamente, 15 dias entre o primeiro dia útil e a terceira segunda-feira dos meses de janeiro e de julho de todos os investidores do Tesouro Direto. É um belo float, não é mesmo?

Multa por saldo devedor

Imagine que você tenha esquecido de deixar dinheiro na conta corrente da corretora para pagar o percentual de 0,25% ao ano do valor dos títulos custodiados no Tesouro Direto.

Ou seja, a corretora é obrigada a repassar para a B3, certo? Então, sua conta corrente fica negativa. E, saldo negativo significa pagamento de juros, certo?

Pesquisamos em algumas corretoras de valores e descobrimos como é essa altíssima cobrança:

- Saldo negativo de R$ -0,01 a R$ -200,00 é isento.

- Saldo negativo entre R$ -200,01 a R$ -999,99 é cobrada uma multa fixa de R$ 9,90.

- Saldo negativo maiores de -R$ -1.000,00 a multa é de 1% ao dia.

Analisando as receitas de Corretoras de Valores

Recentemente, a Corretora Clear anunciou a prática de Taxa Zero para todos os produtos! Isso mesmo: Até para ações, opções, mercado futuro, fundos de investimento imobiliários etc. E, até estão demonstrando como ganham dinheiro! E, exatamente como o Educando seu Bolso informou:

- Float

- Multa por saldo devedor

- Carta Fiança (não é tão comum)

Considerando todas as formas de receita das corretoras de valores que apresentamos chegamos a algumas situações importantes. A primeira é que as Corretoras de Valores ganham dinheiro com a Taxa Zero, sim!

Seja por meio da comissão paga pelas instituições financeiras nos produtos de Renda Fixa, seja por um percentual do percentual de 0,30% (nas duas parcelas de 0,15%) da B3, seja por meio dos floats (que você aprendeu o que é, não é mesmo?) ou seja pela multa por saldo devedor. Ou seja, não ache que isso tudo é um completo absurdo.

De fato, para o cliente, não há qualquer taxa na comissão, no percentual do 0,3% ou nos floats. Pensando friamente, as corretoras de valores são empresas e como qualquer outra presente no sistema capitalista elas foram criadas e se mantém no mercado para gerar lucros aos acionistas.

Nunca se esqueça que não existe, portanto, “almoço grátis” como em quase tudo na vida, não é mesmo? Não é a mesma situação, deixo claro, mas apenas para demonstrar com outro exemplo: no Vale do Silício onde ficam as maiores empresas de tecnologia do mundo como Facebook, Apple, Alphabet (Google), Microsoft e Amazon há um ditado muito conhecido: “Se é de graça, você é o produto!” Ou seja, quando achamos que é de graça, o almoço está sendo pago por outrem.

E, deixamos duas perguntas para reflexão com sutis sugestões:

- As corretoras de valores não poderiam reduzir a quantidade de dias entre o débito do cliente e o repasse dos 0,3% (0,15% em janeiro e 0,15% em julho) para a B3?

- Será que é tão indispensável que o Tesouro Direto tenha uma corretora com intermediária das operações? Não seria possível indicar uma conta corrente para débito?

28 Comentários

Discussão ativa

28 comentários com respostas e threads

Participe da conversa carregando os comentários abaixo