O comportamento de manada

O ser humano, em muitos momentos, tem com um comportamento de manada. Isso acontece quando várias pessoas reagem da mesma forma ou fazem escolhas iguais ou parecidas, imitando uns aos outros, sem que haja uma direção racional e planejada, inclusive quando o assunto é investimento. Ou seja, o termo surgiu por meio de uma analogia do comportamento animal (estes sim, irracionais!). Além disso o comportamento de manada é muito conhecido pela ideia do “maria vai com as outras”.

As bolhas especulativas são bons exemplos do comportamento de manada. Nesta situação, os agentes econômicos, quando não têm certeza de algo ou têm informações diferentes entre si para tomar um decisão, passam a imitar as decisões de outros, seguindo assim, uma maioria. É quando o ambiente tende a direcionar os desejos, influenciando e definindo as escolhas. Recentemente, foi percebido um comportamento de self herdind (auto-comportamento de manada) em que os nossos próprios comportamentos anteriores servem de guia para decisões futuras. Por isso a Economia Comportamental estuda muito sobre essa irracionalidade. No Educando seu Bolso já falamos sobre esse assunto quando Richard Thaler foi laureado do Prêmio de Economia em Memória de Alfred Nobel de 2017. Leia e ouça! Valem muito a pena!

A Bolha das Tulipas – parte 1: a alegria

Os Países Baixos (Holanda) são muito conhecidos pela produção de flores desde o século XVI. Holambra no interior de São Paulo é a “representante” do cultivo no Brasil. Uma das flores mais bonitas plantadas naquele país europeu são as Tulipas. Elas foram trazidas para a Holanda em 1593 através do botânico Carolus Clusius. Ele trouxe alguns bulbos de Tulipas depois de uma viagem a Constantinopla (atualmente, Istambul), capital do Império Otomano naquela época. Inicialmente, ele tinha como objetivo usar as Tulipas para fins medicinais e ele as plantou em sua casa. Ou seja, seus vizinhos impressionados com a beleza das Tulipas, roubaram alguns bulbos para revender e ter um lucro fácil. Isso deu origem a uma louca mania por Tulipas que afetou todo o país e elas se tornaram muito procuradas. A inflação gerada no setor foi altíssima.

A inflação foi tão grande que os preços chegaram a aumentar 20 vezes em apenas um mês. Por isso, as Tulipas eram tão valiosas que as pessoas passaram a vender todo o patrimônio para comprar alguns bulbos. O negócio passou a ser altamente lucrativo.

A Bolha das Tulipas – parte 2: a tristeza

Como todo vegetal, as Tulipas têm sua safra. A floração dura uma semana ocorrendo entre maio e abril, com os bulbos aparecendo entre junho e setembro. Tal situação limitava a venda das Tulipas durante todo o ano. Para evitar essa situação, em meados da década de 1630 surgiram contratos futuros para negociar os bulbos de Tulipas antes mesmo da sua colheita.

Ou seja, algo que não era percebido naquele momento, ocorreu. Alguém percebeu que estava pagando valores muito altos por algo que não era nada além de uma planta de jardim. Em 1637, um comprador não honrou um dos contratos futuros. Além disso gerou um pânico no mercado e, em questão de dias, os preços das Tulipas despencaram e a falência no setor foi generalizada. A bolha estorou!

Por tanto, diversas pessoas que entregaram o patrimônio por alguns bulbos de Tulipas, estavam, agora, com apenas uma planta de jardim sem valor comercial. O governo holandês até tentou salvar o setor ofertando 10% do valor dos contratos, mas, não foi suficiente.

Com isso, a crise na economia holandesa perdurou por alguns anos em um momento que a Holanda era um dos grandes mercadores europeus. Ou seja, lembra-se das invasões holandeses nas aulas de história nos ensinos fundamental e médio? A bolha das Tulipas e as invasões ao nordeste brasileiro aconteceram na mesma época!

O Investimento do Momento existe?

Você, leitor e leitora do Educando seu Bolso, sabe que não existe o Investimento do Momento, certo? O que deve ser feito é um planejamento de longo prazo para que seja implementada uma diversificação de investimentos! Ou seja, quando se segue o que “todo mundo está fazendo” tende-se a “chegar atrasado”. E aí, apenas servir de comprador para algo que as pessoas estão prestes a vender.

Por que o Investimento do Momento não existe?

Imagine a situação abaixo:

Um jovem, solteiro, mora com os pais, tem uma renda que o permite investir, aproximadamente, R$ 1.000,00 por mês. Não tem projetos de grandes compras a curto e médio prazos. Ele investe, sempre, com prazos para 5 anos ou mais. Assim, ele sempre compra produtos financeiros que têm que liquidez apenas no vencimento com o objetivo de conseguir melhores rentabilidades. Além disso, ele pode investir em ativos de maior risco, pois, ele tem o tempo como aliado para que as possíveis perdas sejam recuperadas.

Mas, aí, a situação muda!

Então, esse mesmo jovem, começa a namorar e percebe que o “relacionamento tem futuro”. O namoro “recebe uma promoção” e transforma-se em noivado! Ele continua com a mesma capacidade de poupar mensalmente – R$ 1.000,00 por mês. Porém, ele não pode investir em produtos que tenham liquidez para 5 anos, e sim, para 1 ano e meio ou 2 anos que é quando ocorrerá o casamento. Além disso, os investimentos que iriam vencer em 5 anos permanecem, porém, será necessário montar a casa em um prazo mais curto. E, isso significa comprar eletrodomésticos, móveis, eletrônicos, enxoval etc.

Com esta fábula, você percebe um exemplo claro de como uma mesma pessoa tem perfis de investimentos diferentes dependendo do momento de vida, dos objetivos e sonhos que têm!

Riscos existem, adeque-os à sua situação

Riscos a se investir sempre vão existir, não é mesmo? O importante é você conhecê-los.

Sistêmicos e Não-sistêmicos

- Riscos Sistêmicos: é o nome dado à possibilidade de um colapso na economia como uma crise generalizada, que pode além de afetar qualquer investimento e influir o cenário econômico e social como um todo. É quando há o risco de perda qualidade de vida e comprometimento dos serviços públicos. Além disso é uma situação quase impossível de se evitar. Uma das possibilidades seriam buscar investimentos fora país fugindo, assim, do risco nacional como uma todo.

- Riscos Não-sistêmicos: é o nome dado aos riscos de algo dar errado em um investimento em específico. Ou seja, é muito possível de serem evitados buscando investimentos em que o risco seja menor ou que aquela perda não signifique um impacto significativo na carteira de investimentos.

Riscos não sistêmicos

- Risco de mercado: é nome dado à volatilidade que os investimentos têm. Os investimentos de renda fixa tendem a variar menos, pela sua características mais intrínseca – serem de renda fixa. Por outro lado, ações, opções e moedas variam muito e qualquer notícia pode fazer o valor de mercado subir e descer muito.

- Risco de crédito: é o nome dado ao risco de um investimento não ser pago ou não ser pago conforme o combinado. É o famoso calote! Esse é um dos motivos pelos quais foi criado o FGC, o Fundo Garantidor de Créditos. Já falamos aqui no Educando seu Bolso muitas vezes sobre o FGC, sendo que o post do meu amigo Daniel Meinberg abordou as mudanças das regras do fundo. Se você não o leu, recomendo muito! Quando são criados mecanismos de proteção dos investimentos de modo abrangente como o FGC, a intenção é de, exatamente, reduzir o risco de crédito. Outro exemplo que pode ser dado são dos títulos públicos federais que tem a garantia de pagamento do Tesouro Nacional. Ou seja, se eles não são pagos, a União Federal está quebrada e, provavelmente, todo o sistema financeiro nacional está quebrado, também.

- Risco de liquidez: é nome dado a facilidade ou dificuldade de resgatar um recurso investido. Você já deve ter visto algum investimento que tem a seguinte regra: a instituição financeira melhora a taxa, porém, exige que o recurso permaneça por 2 ou 3 anos sem possibilidade de resgate. O risco é, exatamente, esse! Imagine se você precisar de um dinheiro que está “travado” por mais 15 meses. Ou seja, você resgata de outro investimento que não tenha esssa trava ou terá que contrair um empréstimo para realizar um pagamento, por exemplo. Assim, o importante é planejar muito bem para não passar por essa situação.

Como proteger-se dos riscos

Riscos não faltam, não é mesmo! Escapar de todos é quase impossível. O importante é entender como eles funcionam e perceber qual o menos agressivo. Mas, não desenime, investir vale muito a pena! E, posso garantir: Não investir, isso sim, pode trazer riscos seríssimos! Riscos não são exclusivos dos investimentos; eles fazem parte da vida.

O escritor mineiro e imortal da Academia Brasileira de Letras João Guimarães Rosa em Grande Sertão: Veredas já dizia: “Viver é muito perigoso… Porque aprender a viver é que é o viver mesmo… Travessia perigosa, mas é a da vida. Sertão que se alteia e abaixa… O mais difícil não é um ser bom e proceder honesto, dificultoso mesmo, é um saber definido o que quer, e ter o poder de ir até o rabo da palavra.“

Por isso, as principais formas de se proteger dos riscos são: informação, conhecimento e o auto-conhecimento. Saber qual riscos são mais toleráveis e os menos toleráveis.

Conhecimento e planejamento

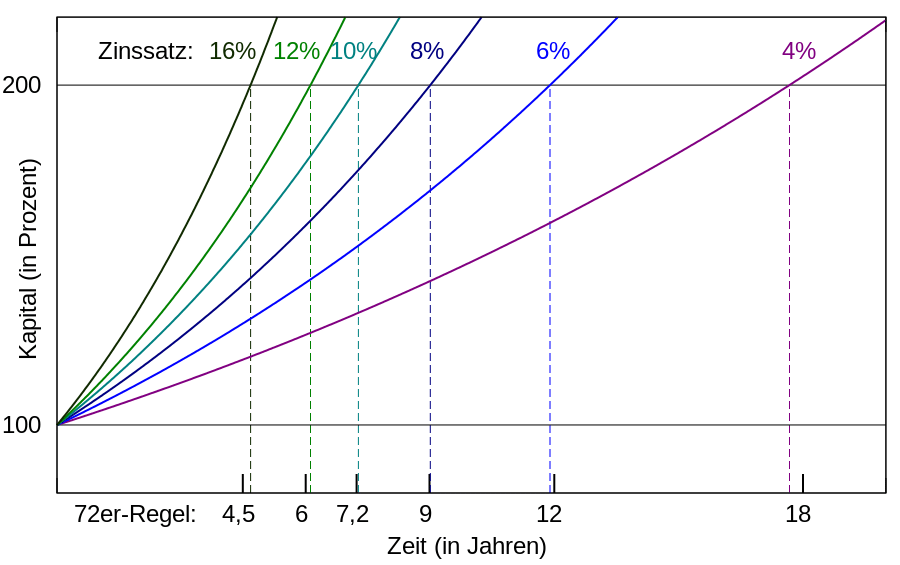

Como dito, importante é buscar o conhecimento – o Educando seu Bolso, por exemplo – e planejar com muito cuidado e dedicação os seus investimentos a longo prazo e conhecer-se muito bem. Faça com que os juros compostos trabalhem a seu favor! Você perceberá que é possível multiplicar pequenas quantias de dinheiro, utilizando de prazos longos! O efeito dos juros compostos é tão relevante que Albert Einstein (que dispensa apresentações) disse quando descobriu a Regra 72: “Os juros compostos são a oitava maravilha do mundo“. A Regra 72 é bem simples: R x T = 72! R = rate (taxa) e T = time (tempo). Isso que dizer que: a porcentagem de juros vezes o número de anos que uma quantidade de dinheiro leva para dobrar é aproximadamente igual a 72.

Há outras regras, como a Regra 70 e a Regra 69,3. Elas, também, servem para estimar o tempo necessário para os investimentos. Embora as calculadoras científicas e planilhas tenham funções para encontrar o tempo de investimento mais precisamente, todas essas regras são úteis para cálculos mentais e quando apenas uma calculadora básica está disponível.

Por isso, essas regras aplicam-se ao crescimento exponencial e, portanto, são usadas para os juros compostos em contraposição aos juros simples. Ou seja, a escolha de uma delas é uma questão de preferência: a 69,3 é mais precisa para a composição contínua, enquanto 72 funciona melhor em situações de juros compostos e é mais facilmente divisível.

Finalizando…

Após tudo isso dito, ajuste seu orçamento, fazendo do ato de investir um hábito. Que ele seja “uma conta para pagar”. Que seja retirado um percentual no início do mês. Afinal, nunca sobrará dinheiro no fim do mês, não é mesmo? E, além de tudo, investir com regularidade, diversificando o patrimônio.

Ou seja, quando você escutar que agora é o momento para o investimento X, Y ou Z, provavelmente é o momento para sair deles. Além disso, analise o seu perfil, invista regularmente e busque conhecimento ao invés de procurar o Investimento do Momento!