Uma parcela significativa dos brasileiros tem algum comprometimento de renda com o pagamento de alguma dívida, seja um crédito pessoal ou um financiamento. Cidadãos financeiramente conscientes tendem a pagar antecipadamente seus compromissos. Mas por que antecipar pagamentos? E o que pagar primeiro?

O cenário dos financiamentos

Pesquisas mostram que, desde 2009, a maioria das pessoas entre 25 e 35 anos contrai financiamentos imobiliários para comprar o primeiro imóvel e dar um importante passo na construção do próprio patrimônio. Muitos desses indivíduos podem, eventualmente, contrair adicionalmente outro tipo de crédito para ajudar a mobiliar ou reformar um imóvel usado, pagando duas taxas de juros ao mesmo tempo.

Se forem cidadãos conscientes financeiramente, eles farão planejamento orçamentário e pouparão um pouco para o futuro, com a possibilidade de pagar as dívidas mais rápido. E aí vem a dúvida: o que fazer com o que sobra dessa economia?

O juros do financiamento

Como foi dito acima, quem tem dívidas paga juros a quem emprestou o dinheiro — ou seja, o valor sai do nosso bolso e vai direto para o de outra pessoa, o que, definitivamente, não deixa nenhum pagador contente. Uma forma de diminuir esse descontentamento é pagar antecipadamente a dívida, o que reduz o valor da dívida. Essa redução do saldo devedor é chamada de amortização e faz com que se pague menos juros no futuro porque está se devendo menos após o pagamento. Paga-se antecipado a dívida (amortiza-se) para evitar os juros futuros!

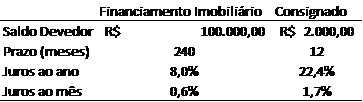

Mas então vamos à terceira pergunta do artigo: o que pagar primeiro? Consideremos um casal que comprou uma casa novinha e fez um financiamento imobiliário no valor de R$ 100 mil para pagar em 20 anos (240 meses), com juros de 8% ao ano. Eles não tinham dinheiro para os armários da cozinha e fizeram um crédito consignado no valor de R$ 2 mil para pagar em 1 ano (12 meses) com juros de 1,7% ao mês.

No mês seguinte, como pessoas conscientes, conseguiram poupar R$ 500,00. Qual das duas dívidas devem amortizar primeiro? A resposta é direta: a dívida que cobrar mais juros! Não importa o valor da dívida e o prazo.

Comparação entre financiamento e consignado

O primeiro passo é comparar coisas equivalentes. Os juros do financiamento imobiliário foram informados ao ano enquanto o do consignado ao mês. Os 8% ao ano de juros do financiamento equivalem a 0,64% ao mês. O 1,7% ao mês de juros do consignado equivale a 22,4% ao ano (muito maior)!

Conclusão: o valor é maior mas o juros é menor

Apesar de se pagar um valor absoluto de juros superior no financiamento imobiliário, ele é mais barato (menor taxa de juros). Quem deve pagar R$ 500 precisa quitar a dívida; caso contrário, pagará R$ 3,22 de juros no mês seguinte no financiamento imobiliário e R$ 8,50 no crédito consignado. Como o propósito da amortização é evitar os juros, deve-se pagar a que geraria mais juros, no caso o crédito consignado. Não importa a comparação dos saldos devedores e dos prazos das dívidas.

Com isso em mente, evita-se rasgar dinheiro porque dói no bolso, não é?

5 Comentários

Discussão ativa

5 comentários com respostas e threads

Participe da conversa carregando os comentários abaixo