Você tem um negócio e está precisando de um empréstimo? Está em busca de formas para conseguir modernizar sua empresa ou então conseguir passar por uma crise? Então o Pronampe do Banco Inter pode ser a solução.

O Pronampe é um programa de crédito para pequenas empresas lançado pelo Governo Federal em parceria com bancos e instituições financeiras diversas. Nesse texto, falaremos sobre o Pronampe oferecido na plataforma do Banco Inter. Continue a leitura e veja se vale a pena aderir ao programa.

O que é o Pronampe?

O Pronampe (Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte) é uma linha de crédito criada pelo governo federal brasileiro para apoiar micro e pequenas empresas. O programa oferece condições especiais, como juros baixos e prazos longos, para ajudar esses negócios a se desenvolverem e superarem dificuldades financeiras.

Em princípio, o programa foi lançado durante a pandemia e era esperado que durasse somente durante esse período. Mas, com sua popularização, ele se transformou em uma política pública.

Em 2023 o programa se expandiu e agora, em 2024, ele também está disponível na plataforma do Banco Inter.

De forma geral, como o Pronampe é um programa do governo, suas regras não mudam muito de banco para banco. Por exemplo, caso você queira aderir ao programa, as taxas de juros serão as mesmas independentemente do banco que você escolher.

O que pode sim mudar conforme a instituição são as garantias exigidas, qualidade e o tipo de atendimento e a cobrança (ou não) de taxas adicionais. Veja:

| Regras fixas do Pronampe (não mudam conforme o banco) | Regras que podem variar conforme o banco/instituição financeira |

|---|---|

| – taxa de juros (taxa Selic + até 6% a.a) – prazo máximo para pagamento do empréstimo ( 72 meses), com um – período de carência de até 12 meses – Valor máximo do empréstimo (até 30% do faturamento anual da empresa no ano anterior) | – garantias Exigidas (garantias pessoais ou empresariais) – processo e os critérios para análise de crédito – documentação específica exigida – qualidade e o tipo de atendimento (digital, presencial, personalizado) – taxas adicionais, como tarifas de abertura de crédito ou custos administrativosValor mínimo do empréstimo (no caso do Inter é de 10.000 reais) |

Pronampe do Banco Inter: o que é

O Banco Inter, como uma das instituições participantes do Pronampe, oferece essa linha de crédito com condições vantajosas e um processo totalmente digital e simplificado.

O Pronampe do Banco Inter pode ser solicitado de forma totalmente online, o que é ótimo para quem tem uma rotina corrida e não pode perder tempo em filas. Além disso, como tudo é digital, a burocracia é bem menor. Você não precisa reunir pilhas de papelada ou enfrentar processos complicados e tem acesso a um processo tão seguro quanto os tradicionais.

Contudo, se você prefere conversar pessoalmente com um atendente, pode achar o processo digital do Banco Inter um pouco distante. Nem todo mundo se adapta bem ao atendimento online.

Veja suas vantagens e desvantagens:

Vantagens e desvantagens de solicitar o Pronampe pelo Banco Inter

Vantagens

- você pode solicitar o Pronampe de forma totalmente online

- Taxas de juros baixas (de no máximo 6% a.a + Selic);

- Processo online e menos burocrático

Desvantagens

- Dependendo do valor que você pedir, o Banco Inter pode exigir garantias, como bens pessoais ou da empresa

- Atendimento pouco pessoal (100% automatizado)

Como funciona o Pronampe do Banco Inter?

O Pronampe do Banco Inter funciona da seguinte forma: você verifica se o seu negócio cumpre os requisitos para participar, cria uma conta no Banco Inter (caso ainda não tenha) e depois faz o cadastro no programa, dentro do próprio banco.

Para que posso usar o dinheiro do Pronampe do Inter?

O dinheiro do Pronampe do Inter pode ser utilizado para várias necessidades da sua empresa. Aqui estão alguns exemplos práticos:

- Compra de Máquinas e Equipamentos: Você pode investir em novas tecnologias ou ferramentas para melhorar a produção.

- Reformas: Use os recursos para renovar ou ampliar o espaço físico da sua empresa, tornando-o mais funcional e atraente.

- Aquisição de Matérias-Primas e Mercadorias: Reforce seu estoque, comprando materiais ou produtos necessários para a operação.

- Pagamento de Contas: O crédito pode ser usado para quitar despesas essenciais, como contas de luz, água e aluguel.

- Salário dos Funcionários: Ajude a manter a equipe em dia, utilizando o dinheiro para pagar os salários dos colaboradores.

Contudo, o uso do crédito é proibido para a distribuição de lucros e dividendos entre os sócios. Isso significa que o dinheiro deve ser investido exclusivamente na operação e crescimento da empresa.

Como o uso do dinheiro do Pronampe é regulado?

O uso do crédito do Pronampe é regulado por regras estabelecidas na Lei 13.999/2020, que criou o programa. As instituições financeiras que operam o Pronampe são responsáveis por garantir que os recursos sejam utilizados conforme estabelecido pela lei.

Quem pode solicitar o Pronampe no Inter?

Podem solicitar o Pronampe pelo Inter MEIs, microempresas (MEs) e empresas de pequeno porte (EPPs) com pelo menos 1 ano de fundação. A classificação com relação ao tipo de empresa varia conforme o seu faturamento anual, veja:

- Microempreendedor Individual (MEI): até 81.000 reis/ano (cerca de 6.750 reais/mês)

- Microempresa (ME): até 360.000 reais/ano (cerca de 30.000 reais/mês)

- Empresa de Pequeno Porte (EPP): até 4,8 milhões/ano (cerca de 400.000 reais/mês)

Estou com nome sujo, posso solicitar o Pronampe pelo Inter?

Não! Para solicitar o Pronampe, nem a empresa nem os sócios administradores podem ter pendências no nome. Isso significa que você e sua empresa devem estar com todas as dívidas e obrigações financeiras em dia. Portanto, é muito importante regularizar sua situação financeira antes de tentar solicitar o crédito.

Se você está com o nome sujo, conheça nosso simulador de empréstimos e descubra qual é a melhor opção de empréstimo para você:

Simulador de Empréstimos

Clique no botão para acessar e regularize suas pendências para ter acesso às melhores condições de crédito.

Taxas de juros Pronampe Banco Inter

A taxa de juros é uma das regras do Pronampe que não varia conforme o banco. Sendo assim, a taxa de juros é de 6% ao ano + Selic. Vamos usar a Selic atual, que é 10,50%, para ilustrar um exemplo.

Se você pegar um empréstimo de R$ 10.000 pelo Pronampe, com a Selic atual em 10,50%, a taxa de juros seria:

- Anual: 16,50%

- Mensal: 1,375%

Portanto, a cada mês, os juros sobre o valor do empréstimo serão de aproximadamente 1,38% a.m.

Qual o valor de empréstimo do Pronampe do Banco Inter

No Banco Inter, o Pronampe está disponível para micro e pequenas empresas com valores de liberação entre R$ 10.000 e R$ 150.000. Isso significa que o valor mínimo que você pode solicitar é de R$ 10.000.

Prazos de pagamento do Pronampe pelo Banco Inter

No Banco Inter, o prazo de pagamento do empréstimo do Pronampe pode ser de até 72 meses (6 anos). Além disso, há um período de carência de até 3 meses antes de você precisar começar a pagar as parcelas.

Durante o período de carência, os juros continuam a ser aplicados ao valor do empréstimo, mesmo que você não esteja pagando as parcelas ainda. Esses juros se acumulam e são somados ao saldo total da dívida. Isso significa que, quando você começar a pagar, a dívida será maior porque inclui os juros acumulados durante os meses de carência.

Exemplo

Suponha que você pega um empréstimo de R$ 10.000 pelo Pronampe no Banco Inter. Durante o período de carência de 3 meses, você não precisa pagar nenhuma parcela, mas os juros continuam a ser aplicados.

- Valor do Empréstimo: R$ 10.000

- Taxa de Juros Mensal: 1,38%

- Período de Carência: 3 meses

Durante esses 3 meses, os juros acumulados seriam calculados da seguinte forma:

- Mês 1: R$ 10.000 * 1,38% = R$ 138

- Mês 2: (R$ 10.000 + R$ 138) * 1,38% = R$ 139,90

- Mês 3: (R$ 10.000 + R$ 138 + R$ 139,9) * 1,38% = R$ 141,84

Então, o valor total acumulado de juros durante o período de carência seria aproximadamente R$ 419,74. Isso significa que, após os 3 meses de carência, o saldo devedor será de R$ 10.419,74.

Testamos o Pronampe do Banco Inter: veja como solicitar

A promessa de um processo 100% digital pode ser tentadora, mas será que a contratação do Pronampe do Inter é realmente fácil? Bom, só testando para saber, né?

O primeiro passo é entrar no app da Conta Inter PJ. No nosso caso, já tínhamos o cadastro na plataforma, então não foi preciso baixar o app e fazer o primeiro acesso.

Para encontrar o Pronampe do Banco Inter, vá em “empréstimos” e depois “todos os empréstimos”. O empréstimo que simulamos tem as seguintes características:

- Valor do empréstimo: 150.000

- Data da primeira parcela: 08/11/2024

- valor do seguro: 2.550

- IOF (Imposto sobre Operações Financeiras): 2.800,18

- Custo Efetivo Total: 6,92% a.a

- Taxa de juros mensal: 0,45% a.m + Selic

- Valor total contratado sem juros (valor do empréstimo + seguro + IOF): 155.350,18

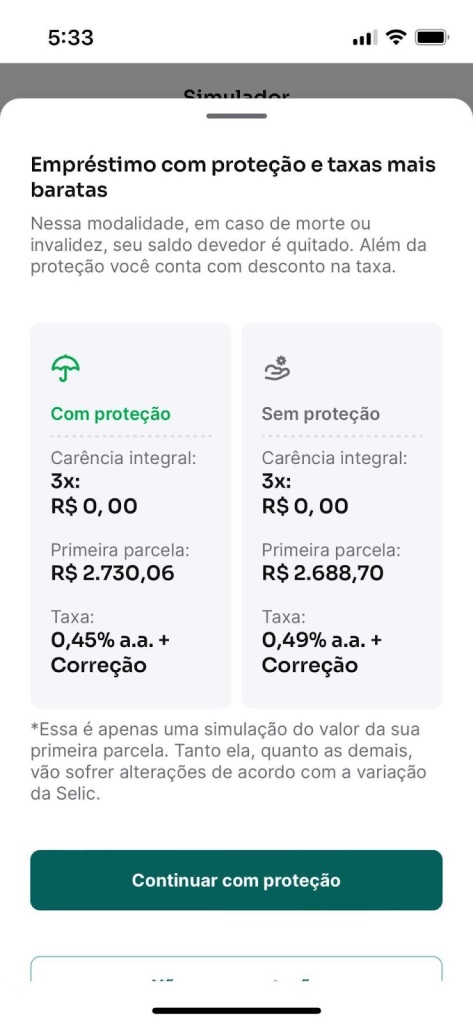

No Pronampe do Inter é possível contratar o empréstimo com ou sem proteção. Veja a imagem abaxo:

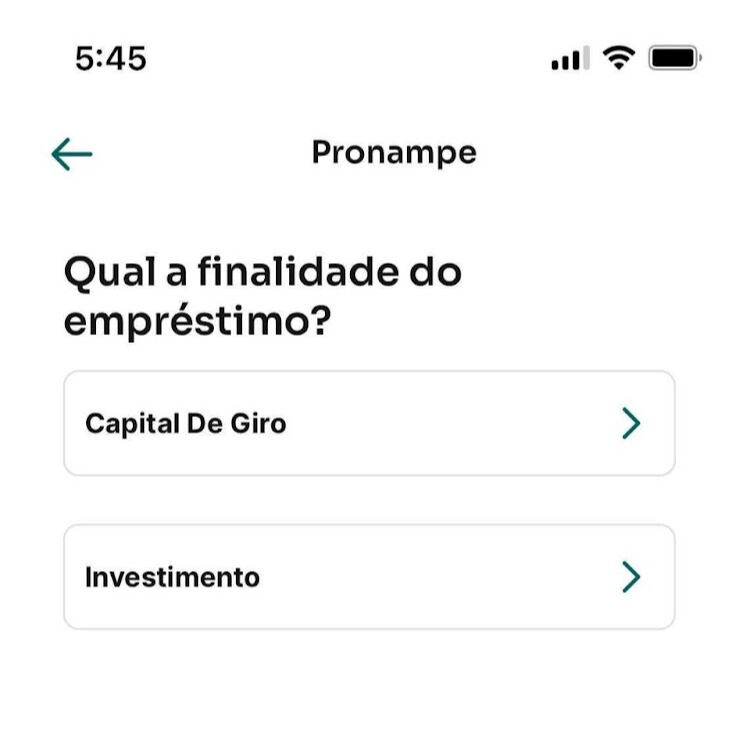

Depois, é preciso selecionar a finalidade do empréstimo, se é para investimento ou capital de giro.

Atenção:

Isso não altera as condições do seu empréstimo. A pergunta é necessária devido à regra do programa que determina que o dinheiro só pode ser usado para investimento ou capital de giro.

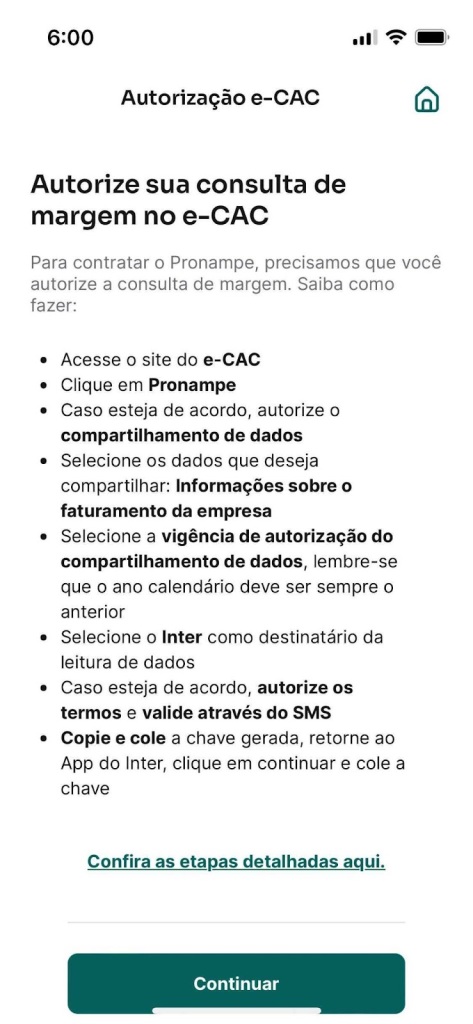

Finalmente, basta autorizar o compartilhamento dos seus dados pelo e-cac.

Como autorizar o compartilhamento de dados para solicitar o Pronampe

- Faça Login no e-CAC: Acesse o e-CAC (Centro Virtual de Atendimento ao Contribuinte) usando o CPF do representante da empresa. Certifique-se de que a conta possui nível de confiabilidade prata ou gold, ou use o código de acesso.

- Clique em Pronampe: Na aba superior do e-CAC, clique na opção “Pronampe”.

- Autorizar Compartilhamento de Dados: Selecione a opção “Autorizar compartilhamento de Dados”.

- Nova Autorização: Clique em “Nova autorização de compartilhamento de dados”.

- Conclua as Etapas: Siga todas as etapas indicadas para concluir o processo de autorização. Após concluir as etapas no e-CAC, entre em contato com o banco escolhido para solicitar o Pronampe.

Outros bancos que oferecem o Pronampe

Diversos bancos no Brasil oferecem a linha de crédito Pronampe para micro e pequenas empresas. Aqui estão alguns dos principais bancos que participam do programa:

- Banco do Brasil

- Caixa Econômica Federal

- Bradesco

- Itaú Unibanco

- Santander

- Banco Inter

- Banco da Amazônia

- Banco do Nordeste

- Sicoob

- Sicredi

Para decidir se o Banco Inter é a melhor opção para aderir ao Pronampe, vamos comparar suas condições com as oferecidas por outros bancos como Caixa Econômica Federal, Santander e Itaú Unibanco.

Comparação condições Pronampe Inter x Caixa x Santander x Itaú

Como mostramos, existem algumas regras do Pronampe que não mudam. Então, em todos os casos teremos:

- Taxa de juros: selic + 6% ao ano

- Prazo de pagamento: até 72 meses

- Faturamento da empresa de até 4.8 milhões no ano anterior

- Valor máximo emprestado: Até 30% do faturamento anual, limitado a R$ 150 mil por CNPJ

- Prazo máximo: 48 meses

Com relação às regras que variam de banco para banco temos:

| Característica | Banco Inter | Caixa Econômica Federal | Santander | Itaú Unibanco |

|---|---|---|---|---|

| Valor Mínimo do Empréstimo | R$ 10.000 | R$ 15.000 | Não especificado | Não especificado |

| Tempo de carência | até 3 meses | até 12 meses | até 6 meses | até 9 meses |

| Requisitos | Empresa deve ter mais de um ano de fundação | Empresa deve ter mais de um ano de fundação | Não especificado | Empresa deve ter mais de um ano de fundação |

Sendo assim, escolher o melhor banco para aderir ao Pronampe depende das suas preferências pessoais e necessidades empresariais. Mas, podemos chegar a algumas conclusões:

- O Banco Inter pode ser ideal para empresas que precisam de rapidez e um valor mínimo de empréstimo menor. Além disso, é ideal para quem prefere um processo digital.

- A Caixa Econômica Federal é Ideal para empresas que precisam de mais tempo para começar a pagar

- Tanto o Santander quanto o Itaú oferecem um tempo de carência intermediário, mas que é maior do que aquele oferecido pelo Banco Inter

Além disso, os bancos tradicionais são bons para quem prefere suporte presencial, atendimento personalizado e está disposto a lidar com mais burocracia. E caso você já tenha uma conta PJ em algum desses bancos, isso também pode ser levado em consideração. Afinal, você não teria o trabalho de abrir (e gerir) mais uma conta bancária.

Finalmente, um outro ponto que deve ser levado em consideração é se a conta possui taxas ou não. Muitas contas para PJ cobram anuidade e têm taxas mais salgadas.

Conclusão: vale a pena solicitar o Pronampe do Banco Inter?

Em resumo, vimos que o Pronampe é uma ótima opção para pequenas e microempresas que buscam um empréstimo com juros baixos e condições vantajosas. Com uma taxa de juros de Selic + 6% ao ano, é muito difícil encontrar uma oferta similar no mercado.

Contudo, pelo fato de ser um programa do governo, suas regras não mudam muito conforme a instituição. Assim, não existem diferenciais muito expressivos entre o Pronampe do Inter ou o Pronampe do Itaú, e assim por diante.

No Pronampe do Banco Inter, o diferencial é que o processo é totalmente digital. Mas, vimos que o período de carência é menor (3 meses). Então, caso você queira um tempo maior para se programar, o ideal é optar pelo Pronampe em bancos como a Caixa Econômica Federal.

E ai, gostou do nosso artigo? Deixa um comentário!

Também achamos que você pode se interessar: