Retomando a série de artigos do Valor Econômico, Frederico Torres e Leandro Novais se perguntaram se a tentativa – dos últimos três anos – de redução dos juros bancários empregada pelos bancos públicos, Banco do Brasil e Caixa, desafiando os bancos privados, funcionou e se o resultado foi benéfico a você, consumidor bancário. Veja a surpreendente análise no artigo publicado no jornal Valor Econômico em 09.03.2015 (artigo na íntegra aqui):

Instituições privadas venceram queda de braço do spread

No início de 2013 (24.02.2013), Samuel Pessôa, pesquisador do Instituto Brasileiro de Economia da FGV, escreveu um artigo para o jornal “Folha de S. Paulo”, cujo título era exatamente este: “Concorrência entre os bancos”. Propunha um exercício para analisar a política econômica defendida pela presidente Dilma de estimular, “na marra”, segundo suas palavras, a atuação dos dois grandes bancos públicos, Banco do Brasil e Caixa, de forma a forçar a redução dos spreads bancários no Brasil. A ideia era que tal movimento incomodasse os bancos privados.

O exercício proposto era observar a dinâmica do mercado, sugerindo que o acompanhamento poderia revelar dois cenários: 1- em um cenário positivo, o resultado seria “a forte elevação da participação dos bancos públicos no mercado de intermediação bancária, elevação dos lucros totais dos bancos públicos e redução da taxa de lucratividade dos bancos públicos e privados, fruto da redução do spread”; 2- no cenário negativo, os bancos públicos colheriam “fortíssima elevação da inadimplência, reduzindo muito os lucros e, no limite, gerariam forte prejuízo, que teria que ser coberto por recursos do Tesouro”.

Exatamente agora, em fevereiro de 2015, dois anos depois, nosso objetivo é apresentar a evolução do exercício proposto, com ênfase no ambiente de concorrência entre os bancos.

Vamos ao dados

No elemento mais significativo da análise, nossa opinião é que a tentativa da presidente fracassou. O primeiro cenário não se concretizou e a redução do spread não foi significativa. E a pequena redução do spread observada pode ser atribuída à alteração do mix da carteira de crédito, com modalidades menos arriscadas e mais baratas ganhando proporção como, por exemplo, o crédito imobiliário e o consignado. Dessa maneira, podemos dizer que a redução de spread por reprecificação, dentro das mesmas modalidades, não vingou e o movimento dos bancos públicos não foi seguido pelos privados.

Interpretando os dados

Apesar do aumento na fatia de mercado dos bancos públicos, não houve aumento da lucratividade. E nos privados, não houve queda da rentabilidade. A tabela consolida as informações.

O cenário atual evidencia que os bancos privados venceram a queda de braço. Resistiram ao movimento de redução de taxas de juros imposto, o que levou à perda de participação no mercado de crédito, mas não a piores resultados. Sabe-se que para isso também contribuíram a maior diversificação das fontes de receita e melhorias na eficiência. Mas como a maior parte dos resultados no SFN vem da intermediação financeira — ou seja, do crédito —, esperávamos que a lucratividade dos bancos privados caísse. No entanto, isso não aconteceu.

Com base nos dados do mercado

Temos sustentado que a competição no mercado bancário é baixa e que a concentração, que tem se elevado especialmente pós-2008, a inibe ainda mais.

Dessa vez, o exercício proposto e os dados relativos à rentabilidade dos bancos públicos e privados nos últimos anos nos permitem acrescentar ao debate dois outros pontos:

1 – Grandes bancos privados comprovaram a baixa concorrência no SFN quando não acompanharam o movimento de redução de taxas de juros imposto.Eles sobreviveram muito bem, obrigado. Além disso, os bancos públicos e privados não funcionam como substitutos perfeitos. O empurrão dado pelos bancos públicos não foi suficiente para aumentar a concorrência.

Os spreads elevados são sintoma e é necessário trabalhar nas causas da falta de competição

Em outras palavras, bancos estatais predominam nos financiamentos imobiliário (CEF), rural (BB) e a investimentos (BNDES). Talvez por isso ainda não tenham desenvolvido o mesmo know how nos demais nichos. Onde os privados têm maior participação, como veículos, cartão de crédito, crédito sem consignação e capital de giro. Essas áreas de atuação possuem intercessões, mas nem tanto, fazendo com que a competição seja ainda mais baixa do que pareça.

Já havíamos dito que os 5 maiores conglomerados bancários detêm aproximadamente 85% do SFN. Apesar do grande número de instituições financeiras que dele fazem parte, incluindo mais de cento e trinta bancos. O que não havíamos dito é que, em alguns produtos, nem mesmo estes 5 concorrem em pé de igualdade e isso tem impactos sobre o nível de spread.

Mesmo dentro deste seleto grupo, uns podem bancar um comportamento completamente diferente dos demais, sem que sofram com isto. Esse traço não combina com um mercado competitivo, no qual consumidores bem informados têm mobilidade e fluidez para escolher ou trocar de fornecedor. Pensemos nas grandes redes de lojas de eletrodomésticos, por exemplo. Duas grandes baixando significativamente seus preços e as demais mantendo preços mais altos durante 2 anos.

O que teria acontecido?

As interpretações possíveis do fenômeno de spreads altos no país persistem. No entanto, a busca por eficiência, com constrangimento competitivo, não atingiu a rentabilidade dos bancos privados. Pode-se sugerir aqui que, em parte, o diagnóstico do problema. Centrado igualmente em um eventual comportamento coordenado dos grandes bancos privados pode ser um elemento que desafia análise, além dos fatores conhecidos.

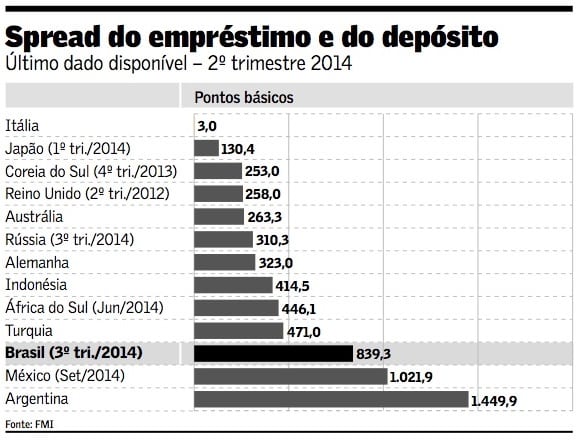

Os spreads permanecem elevados, basta estabelecer uma comparação internacional (fmi.org.). Lucros tão robustos como os recentemente anunciados pelos grandes bancos brasileiros geralmente são fruto de spreads elevados. E para reduzi-los é necessário fazer o dever de casa.

A queda dos spreads deve ser perseguida. Mas “na marre não irá funcionar. Os spreads elevados são sintoma e precisamos trabalhar nas causas da falta de concorrência. A especialização que mencionamos seria uma delas, além de tantas outras, como incentivos ainda maiores à portabilidade. Mais ênfase à educação financeira e também simplificação e padronização de produtos e serviços, aspectos já debatidos nos artigos anteriores.

Frederico Torres de Souza é mestre pela Purdue University e consultor financeiro em educandoseubolso.blog.br. Leandro Novais e Silva é professor adjunto de direito econômico na FDUFMG (@Inovaisufmg).