Aposentados e pensionistas do Instituto Nacional do Seguro Social (INSS) tomaram R$5,9 bilhões em empréstimo consignado, entre janeiro e maio deste ano. O que dá uma média de R$39,5 milhões de reais por dia, levando em consideração feriados e fins de semana. No montante total, os beneficiários do INSS devem cerca de R$122,1 bilhões aos bancos nessa modalidade, segundo dados do Banco Central.

No post de hoje nós iremos mostrar como o crédito consignado, uma das dívidas mais baratas do mercado, tem desequilibrado a vida financeira de milhões de brasileiros, principalmente servidores públicos e aposentados do INSS.

Além disso, falaremos um pouco sobre como funciona essa modalidade de empréstimo. Além de abordar quais estratégias as instituições financeiras utilizam para te manter devedor durante mais tempo que o necessário e quais cuidados devemos ter para evitar esse tipo de situação. Ao final responderemos se vale a pena utilizar a primeira parcela do 13° salário, que será paga em agosto, para quitar essa dívida.

Entendendo o empréstimo consignado

Crédito consignado é uma modalidade de empréstimo que se aplicada a servidores públicos, beneficiários do INSS e funcionários da iniciativa privada cujo empregador estabeleceu um convênio com alguma instituição financeira. As parcelas para quitação dessa dívida são descontadas direto da folha de pagamento ou, no caso dos aposentados, direto do provento de aposentadoria.

Dessa maneira, o Estado ou a empresa fornecem uma garantia a mais para a instituição financeira que concede esse tipo de empréstimo. Por isso, nessa modalidade as taxas de juros são geralmente menores que nas demais.

Portanto, o crédito consignado é uma das dívidas mais baratas que se pode contrair. Os juros são, em média, 2% ao mês. Não é fácil conseguir um crédito a essa mesma taxa por outros meios. O cartão de crédito, o cheque especial e o crédito pessoal, por exemplo, são cerca de três vezes mais caros.

Quanto é possível pegar de empréstimo consignado?

As prestações de pagamento do crédito consignado devem representar no máximo 35% da renda do tomador do empréstimo. Então, se esse tomador recebe um salário de R$1000,00, a parcela mensal pode chegar até R$350,00.

No entanto, esse crédito pode ser tomado por prazo muito longo, de, por exemplo, 8 anos ou até mais. Ao final do período, mesmo com taxas relativamente baratas, o empréstimo pode virar uma dívida de mais de R$ 30 mil!

Devido ao baixo custo das taxas e ao longo período pelo qual o empréstimo pode ser carregado, o tomador do crédito pode adquirir esse montante de dívida com uma renda muito baixa. Isso pode desequilibrar bastante sua vida financeira.

E se o tomador do empréstimo consignado for muito idoso e morrer antes de finalizar o pagamento?

Para esses casos existe o Seguro de Morte e Invalidez Permanente, que quita a obrigação financeira do contratante do empréstimo consignado no caso de falecimento ou invalidez. Esse seguro já está incluído nos custos que o beneficiário do INSS paga quando vai tomar um crédito desse tipo.

Portanto, é preciso ficar atento não só aos juros nominais, mas também aos outros custos associados. Essas variáveis compõem o chamado Custo Efetivo Total (CET). Esse custo é o que determina o valor real da dívida e deve ser levado em conta na hora de tomar um empréstimo consignado.

Calculando o Custo Efetivo Total

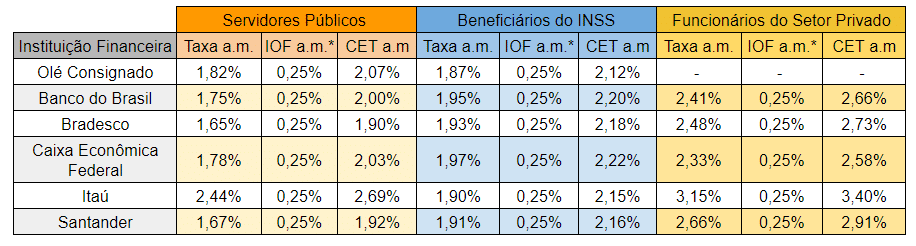

A tabela a seguir compara o Custo Efetivo Total (ao mês) de cinco grandes bancos com as taxas oferecidas pelo Olé Consignado. Os dados foram extraídos do site do Banco Central e do Simulador de Empréstimo Pessoal desenvolvido pelo Educando Seu Bolso. Ele compara as taxas de diversos bancos. Assim, te ajuda a tomar a melhor decisão na hora de contrair um empréstimo. Você pode acessá-lo gratuitamente e simular quanto seriam não só as taxas, mas também o valor de cada prestação.

*Além desses 0,25%, o IOF também possui uma taxa adicional de 0,38% que incide sobre o valor total da operação.

*Além desses 0,25%, o IOF também possui uma taxa adicional de 0,38% que incide sobre o valor total da operação.

Apesar de o Olé Consignado trabalhar especificamente com empréstimo consignado, em se tratando de empréstimos para servidores públicos o Custo Efetivo Total desse banco foi o segundo mais caro.

O empréstimo do Olé Consignado apresentou-se mais barato apenas do que o crédito oferecido pelo Itaú. Para servidores públicos o empréstimo mais barato, dentre esses bancos, é o do Bradesco.

No que tange aos beneficiários do INSS o Olé Consignado apresentou as melhores taxas para empréstimo. O Custo Efetivo Total mais caro, por sua vez, foi novamente o do Itaú. Este também oferece o empréstimo consignado mais alto para os funcionários da iniciativa privada. Nesse último quesito, o crédito consignado mais barato é o da Caixa Econômica Federal.

Vale lembrar que o Custo Efetivo Total para o crédito consignado pode incluir outras taxas além dos juros nominais e do IOF. Dependendo da instituição financeira, também podem ser cobradas taxas administrativas, taxas de manutenção de cadastro, taxas de abertura de crédito, entre outras. Então fique atento a todos os custos que envolvem a contratação do empréstimo consignado.

Leve aumento da inadimplência

Mesmo com a taxa de juros mais barata para o crédito consignado, a inadimplência nessa modalidade cresceu, entre junho do ano passado e maio desse ano. A porcentagem de inadimplentes passou de 1,9% para 2,1%. Mas esse crescimento ainda é menor que em outras em outras modalidades. Isso é um reflexo da situação financeira do país.

Grande aumento do volume da dívida

O dado realmente preocupante diz respeito ao volume da dívida contraída por meio de empréstimo consignado. Esse índice aumentou cerca de 13% nos últimos 12 meses. O crédito consignado vem crescendo juntamente com o aumento das dívidas no cartão de crédito, no cheque especial e no financiamento de veículos.

Isso mostra que o crescimento da dívida está intimamente ligado à facilidade de acesso ao crédito, que essas linhas oferecem. No caso do empréstimo consignado isso é ainda mais aprofundado por se tratar de uma dívida relativamente “barata”. Entre aspas, porque mesmo com juros baixos ela chega a ser 3 ou 4 vezes maior que os rendimentos de uma aplicação financeira em renda fixa.

Portanto, esse crescimento está relacionado, em grande parte, à comodidade do cidadão. Logo, fica aqui um alerta para o leitor: pesquise antes de contratar qualquer empréstimo, inclusive o crédito consignado. Fique atento não só às taxas, mas também ao Custo Efetivo Total.

Normalmente essas taxas são mais baratas para aposentados e servidores públicos. Para funcionários da iniciativa privada elas são um pouco mais caras. Então, para quem trabalha no setor privado, é possível encontrar créditos mais baratos que o consignado. Alguns refinanciamentos de veículos ou imóveis podem valer a pena. Comparar as taxas faz toda a diferença na hora de tomar a decisão por contrair um empréstimo.

Facilidade de contratar crédito consignado: onde mora o perigo!

É possível encontrar ofertas de crédito consignado nos mais variados meios de comunicação. Telefonemas e chuvas de e-mails oferecendo um cadastro de aposentados ou de servidores públicos são extremamente comuns. Ao demonstrar um mínimo de interesse, o cidadão logo recebe a visita de algum representante bancário, o famoso “pastinha”. O contrato é assinado e pronto! O dinheiro está na conta.

Além disso, se o refinanciamento da dívida andou um ano ou dois, as instituições financeiras não hesitam em ofertar um novo refinanciamento. Ou seja, uma nova contratação de dívida. Então os representantes de vendas de bancos e financeiras usam da premissa de que a dívida do tomador de empréstimo diminuiu para oferecer novos empréstimos.

Analogamente falando, é como se você tivesse comido um pouquinho do seu prato e estivesse sobrando um espaço. Então, vem o garçom com mais um pedacinho de picanha gordurosa. E você, que já tem o colesterol alto, e estava começando a ficar livre do problema, acaba esticando por mais dois, três ou quatro anos a sua recuperação.

Esse processo muitas vezes é feito sem sequer comparar taxas. Ao alongar os prazos, o que esses pastinhas fazem é diminuir um pouco o valor da parcela. Aqueles R$350,00 caem para R$340,00, o que pode parecer um bom negócio à primeira vista. Mas isso significa que a obrigação de pagar a dívida será esticada por mais alguns anos. Então, cuidado!

Crédito não é renda!

É muito comum vermos cada vez mais pessoas usando o empréstimo como se fosse renda, para saldar despesas diárias. Isso é preocupante. Como é muito simples tomar esse tipo de empréstimo, fica fácil se convencer de que o consignado é a solução dos problemas financeiros.

Não é! Dívida ou crédito não é renda! Tomar um empréstimo consignado para pagar despesas rotineiras é sinal de um orçamento desequilibrado. Não se iluda com o alívio de curto prazo que o crédito consignado oferece. O que vai reequilibrar sua vida financeira é repensar o orçamento. É preciso voltar para a prancheta e refazer todas as contas e fazer um planejamento onde as despesas caibam nas receitas.

O idoso e o crédito consignado

Grande parte do grupo de devedores do crédito consignado é composta pela terceira idade. Muitos idosos têm tomado esses empréstimos não para eles mesmos, mas para ajudar entes queridos. Infelizmente, a sensibilidade dos avós em querer ajudar um netinho desempregado, um primo que quer começar um negócio, ou até mesmo a necessidade e se sentir útil acabam levando o aposentado a contratar o crédito consignado. Além disso, algumas financeiras ainda incentivam o cliente a recorrer a alguém que recebe o benefício de aposentadoria do INSS.

No entanto, a velhice é um período que traz uma série despesas extras, como plano de saúde, remédios e consultas médicas. Por outro lado, a grande maioria dos idosos não recebe salário integral. Assim, pegar um empréstimo pode ser bastante comprometedor para as finanças do idoso.

Portanto, aprender a dizer “não” é fundamental. Uma grande parte do gerenciamento de finanças pessoais tem a ver com comportamento. Saber dizer não a outros, ou a si mesmo, é extremamente importante para conseguir manter a rédea das finanças.

O conselho que a gente deixa para os avós é que talvez eles estejam ajudando mais ao não fornecer um empréstimo, do que emprestando o seu nome para conseguir um crédito consignado e repassar isso para alguém da sua família. Quanto antes essa pessoa entender que é ela mesma que precisa organizar suas finanças, sem precisar de se recorrer de alguém que já está na terceira idade, melhor.

É recomendável usar a parcela adiantada do 13° salário para quitar as dívidas?

O governo anunciou que vai pagar a primeira parcela do 13º salário antecipadamente para aposentados e pensionistas do INSS. Essa medida deve injetar 21 bilhões de reais na economia, em agosto. Então, para aqueles que estão endividados, usar esse dinheiro para quitar dívidas é sempre uma boa. Se ela estiver custando juros, melhor ainda!

Mesmo se for uma dívida barata, como é o caso dos milhões de brasileiros que pegam empréstimos consignados, vale a pena antecipar uma parte das parcelas. O cidadão tem direito de fazer esse pagamento antecipado e a instituição financeira não pode cobrar tarifas a mais por isso. Aquela tarifa de liquidação antecipada que existia até alguns anos atrás não pode mais ser cobrada.

Além disso, antecipar o pagamento das parcelas também dá direito a descontos. É como se houvesse uma repactuação do contrato, com um saldo devedor menor, portanto, juros mais baixos. O que diminui o peso dessa dívida no bolso do cidadão.

Conclusão

A falta de educação financeira e de uma cultura previdenciária estimula o crescimento dos endividados. Mas o Brasil tem melhorado no que tange o cuidado com as finanças. As pessoas têm buscado mais informação, que está cada vez mais simples de ser acessada, devido ao uso da internet. Então para quem é curioso e interessado e quer se informar antes de tomar uma decisão financeira, está cada vez mais fácil.

Aqui no Educando Seu Bolso nós desenvolvemos um Simulador de Empréstimo Pessoal. Ele compara as taxas de diversos bancos e te ajuda a tomar a melhor decisão na hora de tomar um empréstimo. Lembre-se também de calcular o Custo Efetivo Total.

Mas reforçando: depender de crédito não é bom! Nem mesmo do crédito consignado. Utilize nossos simuladores e ouça o podcast para saber mais!